Emtia sepetini oluşturan CRB endeksi 15 Ağustos 2012’den bu yana en düşük seviyesine geriledi. Emtia fiyatlarındaki bu sert satış dalgasına sebep olarak önce önemli ölçüde FED’in tahvil alım programını erken sonlandıracağı endişesini, ardından güçlü seyreden ABD dolarının etkisini de gösterebiliriz. Bu baskın faktörlere ilave olarak Washington bütçe tartışmalarının talep kısıcı, cılız da olsa ekonomiyi frenleyici etkisi de eklenebilir. Ancak tüm bu olumsuz gelişmelere ve ABD ekonomik verilerinde gözlenen yumuşamaya rağmen toparlanmanın rayında götürüldüğü izlenimi hakim görüş olmaya devam ediyor.

Nitekim 01 Mart’ta devreye giren ABD otomatik bütçe kesintilerinin olumsuz etkisinin uzun süreçli olmayacağında konsensus var. Bir süre sonra, bütçe tartışmalarının aşılması ya da geride bırakılması belirsizlik sebebi ile olumsuzluğu besleyen endişelerin arka plana çekilmesine ve küresel piyasalarda yeni bir risk alma eğilimine yol açabilir. Sonuç olarak iyi ya da şöyle böyle bir uzlaşı bile bütçe belirsizliğini geri plana itip emtia ve FX piyasalarında toparlamaya yol açabilir.

DOLAR ENDEKSİ

Bütçe tartışmalarını engel görmeyen küresel yatırımcıların geçen ay ABD varlıklarına artan talebi ile dünya piyasalarında en fazla kazandıran enstrüman dolar endeksi (DX) oldu. Aslında otomatik bütçe kesintilerinin 01 Mart’ta tetiklenmiş olması genel olarak ABD ekonomisini ve doların yükselmesini frenler diye düşünülse bile (bütçe kesintilerinin GDP’de % 0.6-1.00 daralma etkisi hesaplanıyor) konut sektöründeki iyileşme eğilimi, tüketici güveni ve istihdam rakamlarının artması gibi pozitif gelişmeler bütçe endişelerini arka plana itmiş görünüyor. Genel destek olarak FED’in tahvil alımını erken sonlandıracağı spekülasyonunun doları desteklemesi yanısıra diğer gelişmeleri de değerlendirmek gerekir.

Önce, kolay para politikasına hız veren dünyanın üçüncü büyük ekonomisi Japonya’da para birimi Yen’in aşırı değer kaybetmesi doğal olarak doları destekliyor. Japonya’nın enflasyon davetli zayıf Yen politikası, bilindiği gibi “döviz savaşları”na rağmen, G-7 ülkeleri tarafından aşırı tepki almamış, hatta yeşil ışık yakılmıştı.

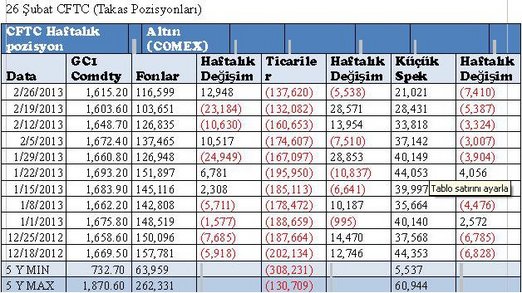

Avrupa Birliği’nde gelişmeler ise zayıflayan euro ile ABD dolarını destekliyor. Son çeyrekte Avrupa Birliğinde büyüme rakamının % 0.9 daralması, İtalya seçimlerinin taşıdığı endişe ve belirsizlik, tüketici güveninin azalması vb. gelişmeler EURUSD çiftini 1.3000’un altına taşıdı. EURUSD çiftinde son takas rakamlarına (CFTC) göre önceki haftanın 19.103 net uzun fon pozisyonları geçen hafta 9.394 net kısa pozisyona dönüşerek EURUSD paritesinde fonların olumsuz beklentilerini yansıtıyor.

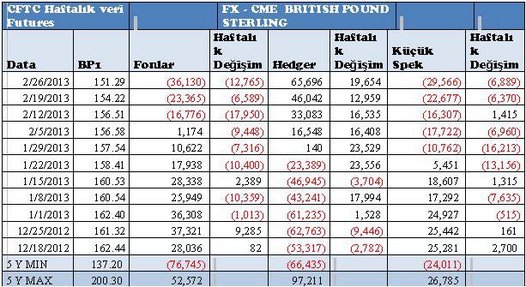

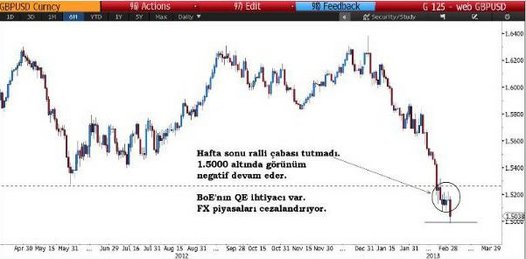

Daha da güçlü bir satış baskısı ise GBPUSD çiftinde gözleniyor. Burada da fonların net kısa pozisyonları 36.130 kontrat ile rekor düzeye yükseldi.

2013 yılı Sterlin için hiç de iyi bir başlangıç olmadı. İki ay içerisinde dolar karşısında % 7.5 (12 sent) değer kaybeden Sterlin dört yılda üçüncü kez resesyona giriyor.

İngiltere’de enflasyon artarken büyüme sağlanamaması (stagflasyon) son aylarda açıklanan ekonomik verilerde de görülüyor. Geçen hafta % 51 beklenen üretim faaliyetleri (PMI) % 47.9’a gerilerken AAA “rating” statüsünün düşürülmesi, GBPUSD çiftini 2010 yaz aylarından bu yana en düşük seviyesine taşıdı ve geçen hafta dolar karşısında 1.5000 seviyesini test etti.

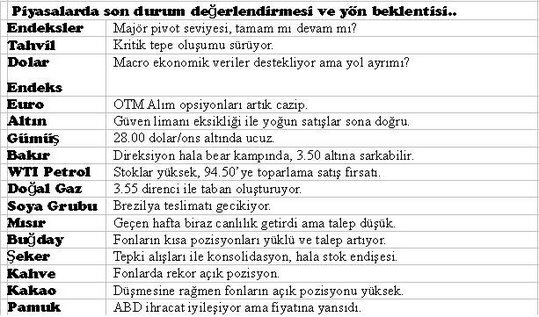

Sonuç olarak, güçlü dolar, Çin’in yavaşlama endişesi ile birleşince, bakırdan pamuğa her tür emtia fiyatı Mayıs’dan bu yana en kötü performansını sergiliyor. S&PGSCI (Bkz. Goldman Sachs emtia endeksi) kapsamındaki 24 emtianın ikisi hariç tümü sert satış baskısı altında seyrediyor. Ancak, emtia fiyatlarının güçlü dolar karşısında aşırı değer kaybetmiş olması piyasalarda düzeltme süreci için bahane arayışını hassas bir duruma taşımıştır. Önümüzdeki günlerde risk alma iştahının öne çıkarılması, örneğin ABD bütçe kısıntılarına (sequestration) dair endişelerin azalması, topyekün bir düzeltme sürecini tetikleyebilir.

Geçen ay Fed tutanaklarının açıklamasının ardından, tahvil alım programının erken sona ereceği beklentisinin güçlenmesi ile kıymetli metal fiyatları sert bir şekilde değer kaybetti. Elbette, altın’a yatırım, altın fiyatına bağlı olarak cebimize kar yada zarar olarak yazılır. Kısa vade işlem yapanlar arasında (al-sat yapan swing trader’ların) kaybedenlerin yanında mutlaka kazananlar da vardır. Ama düşen altın fiyatıyla birlikte uzun vade yatırım yapanların gerildiğini gözlemek zor olmasa gerek. Ancak, bazı temel gerçekler çok defa sürü psikolojisi ile bu günlerde olduğu gibi arka plana geçebilir.

Aksi halde, anemik ekonomik veriler, bütçe tartışmaları, FED açıklamaları kısa dönemde etkili olsa bile altın fiyatının yükselmesi önünde engel olmamalıdır. Altın fiyatının yükselmesi ardında asıl neden merkez bankalarının sürekli para basma zorunluluğu, yani enflasyon endişesinden kaynaklanıyor. S&P500 ve diğer endekslerin tarihi rekor seviyelerle flört etmesi canlı ve güçlü bir ekonomik toparlanmadan ziyade enflasyon endişesi sebebiyle (QE) yükseliyorlar. Bu yüzden uzun dönem için altın yatırımının tüm direkleri sağlam duruyor.

Örneğin, FED sürekli açıklamalar, tutanaklar vs. ile piyasalara yön veriyor ama eylemleri açısından derinden dikkatle incelenmelidir, şöyle ki;

1.Faiz oranları hala düşük ve böyle devam etmek durumunda, aksi halde “Bond Bubble” yasa tahvil balonu patlarsa yükselen faiz oranları kırılgan ekonomiyi tekrar resesyona sürükler, para basma makineleri fazla mesai yapmaya başlar ve beş yıldan bu yana tüm çabalar boşa gider. FED tahvil alımını sonlandırmak yerine herhalde en iyi koşullarda kademeli olarak azaltabilir. Dolayısıyla, FED ve diğer merkez bankaları için sıfır faiz ve kolay para politikası (QE) devam edecek ve altın talebi devam edecek.

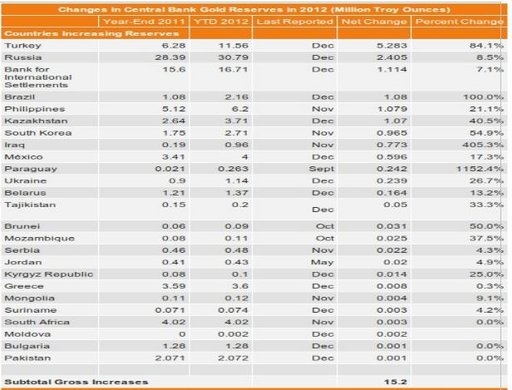

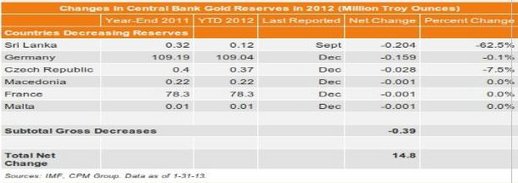

2. Kriz öncesinde merkez bankalarının yazılı misyonu fiyat istikrarı ve büyüme odaklıydı (öyle de olmalı) ama popülist politikacıların güdümünde işlevleri bir hayli değişti. Birçok merkez bankası hükümet borçlarının azalması için enflasyona tolerans gösteriyorlar ve bu yüzden özellikle, Asya merkez bankaları sürekli olarak altın rezervlerini döviz yerine artırıyorlar!. Aşağıdaki tablo 2012 yılında merkez bankalarının altın rezervlerinde artışı gösteriyor.

Teknik olarak altın fiyatı, sürünün yönlendirilmesi ile kritik seviyelerde destek arıyor. 1500-1550 aralığı son kale olarak tutunmakla birlikte kırılması halinde uzun vadeli teknik resim bozulur. Ancak, büyük el’in 1800-1500 aralığındaki yatay (konsolidasyon) sürecini takip ettiği ve aralığın alt seviyesinde zayıf el’in piyasadan çıktığı teyidi ile tekrar satın alma faaliyetlerine başlayıp aralığın direncine kadar taşımaları görülebilir. Bekleyip göreceğiz.