Düz bir çizgi gibi olmamakla birlikte küresel ekonomi iyiymserliği ve büyüme beklentileri devam ediyor. Avrupa Birliği yaralarını sarmaya çalışırken ABD ekonomisi yavaş ama istikrarlı bir şekilde büyüme yolunda ikna ediyor. Çin ekonomisinde ise bazılarına göre işlerin iyi gitmediği dillendirilse bile Çin yetkilileri agresif yardım ve müdahale konusunda pek istekli görünmüyorlar. Maliye Bakanı Çin büyümesinin %6.5 seviyesine gerilemesinin bile endişe verici olmadığını belirtiyor. Mart ayında Çin büyüme rakamı geçen yıl %9.3 den Temmuz verilerine göre %7.5’a geriledi. Dahası, birçok analistin anketlerine göre macroekonomik verilerin olumsuzluğundan dolayı ile daha düşük büyüme bekleniyor. Çin’e rağmen genelde kürese ekonomik büyüme beklentilerinde olumlu seyir devam ediyor. Ancak, her tür açıklamalarına ve piyasa söylentilerine rağmen FED varlık alım programında devam eden belirsizlik yanısıra Çin’de büyüme endişelerine rağmen kolay para politikasına geçmekte ayak sürtmesi birçok emtia piyasalarında oynaklığın (volatilite) devam edebileceğine işaret ediyor.

Göründüğü kadarıyla ABD uzun vadeli tahvil piyasasında (T-Bonds/ T-Notes) ayı piyasası (Bear Market) başlamış görünüyor, dolayısıyla yükselen faiz para akışını hisse senetlerinden sifonlayarak tahvil piyasasına yöneltebilir. Tahıl piyasalarında aşağı yönlü düzeltme süreci devam ederken kıymetli metal piyasasında Güney Afrika’da olası grev ve arz yönlü problemler bu piyasada oynaklığı artırabilir. Ayrıca, ABD ekonomi cephesinde olası yumuşak veriler Avrupa Birliğinde macro ekonomik verileri öne çıkararak doların değer kaybetme sürecini, özellikle, FED’in varlık alımında azaltmayı Eylül sonrasına ertelemesi halinde, uzatabilir ve dolar baskısı artabilir.

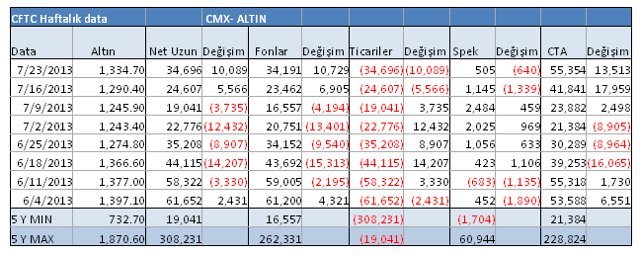

ALTIN (COMEX)

Küresel altın talebinini neredeyse %50’sini oluşturan mücevherat sektöründe, artan altın fiyatı ve özellikle Çin yavaşlaması ile talebin azalması geçen hafta altın fiyatını baskı altına aldı. Ama daha önemlisi bu hafta ve ötesinde altın fiyatı için önemli faktör olarak Güney Afrikada arz yönlü endişeler öne çıkabilir. Bu konuyu yakından irdelemek, altın fiyatına olası etkilerini değerlendirmek ve bu çerçevede makul bir satın alma stratejisi oluşturmak gerekebilir. Bilindiği gibi Güney Afrika madencilik sektöründe tam bir kaos yaşanıyor, büyük olasılıkla grev kararı alınacak ve hem altın hem platin fiyatlarında oldukça oynak bir seyir gözlenecek. Dolayısıyla uzun pozisyon taşıyan altın yatırımcıları için beklenen oynaklığa hazırlıklı olması gerekir. Bunu için aşağıda iki ayrı strateji tasarlıyacağım. Oynaklığın artacağına yönelik diğer bir gelişme ise son haftalarda değer kaybeden dolar’dan kaynaklanabilir. ABD ekonomik verilerinde biraz yumuşama FED’in varlık alımlarını azaltma beklentisini Eylül sonrasına erteleyerek doların daha da zayıflamasına yol açar. Şimdi, altın fiyatında oynaklık meselesine geri dönelim. Son günlerde altın fiyatı doğrudan Forex piyasalarından yön arıyor ama Güney Afrika altın üretici maden işçilerinin ücret konusunda uzlaşma olasılığı kolay görünmüyor, öne çıkabilir.

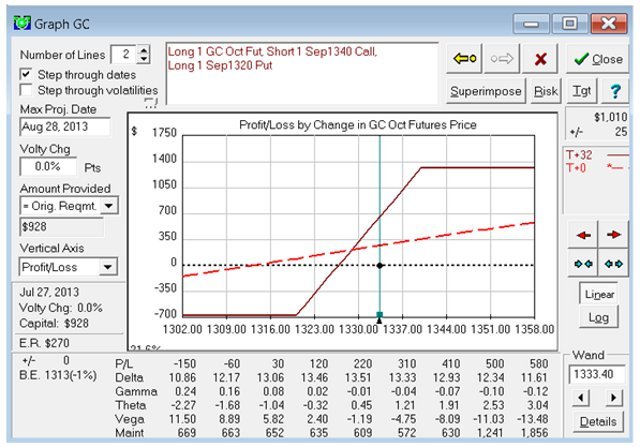

Strateji 1. Altın pozisyonu (spot yada vadeli) taşıyan yatırımcılar olası oynaklığa karşı korunmak üzere altın fiyatının biraz altında kullanım fiyatı olan “uzun satım opsiyon”u (OTM) satın alırken eş zamanlı olarak “kısa alım opsiyon”u açığa satabilirler. Önümüzdeki birkaç hafta boyunca, Güney Afrika grev kararı piyasalarda patlamadan önce, altın fiyatı biraz daha değer kaybederse kazançlı olan “kısa alım opsiyon”u kapatılır ve “uzun satım opsiyon”unun maliyeti finanse edimiş olur. Sonrasında, grev vs., altın yükselirse spot yada vadeli kontrat değer kazanmaya devam ederken aşağı yönde altın fiyatı “uzun satım opsiyon”u ile sigorta işlevi devam eder. Aşağıdaki risk grafiği açığa satılan “kısa alım opsiyon”nunun kapatılmadan önceki grafiğini gösteriyor.

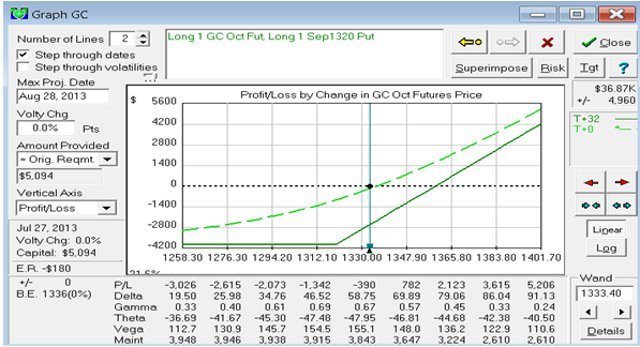

Yukarıda bahsettiğim gibi grev öncesi altın fiyatı gerilerse ve “kısa alım opsiyon”u kazançlı olarak kapatıldığında risk grafiği aşağıdaki gibi kazancı sınırsız ve aşağı yönde sigortası olan risk grafiğine dönüşür.

Strateji 2. Altın pozisyonu olmayan ama altın satın almak isteyen yatırımcılar içinde benzer bir strateji uygun olabilir. Örneğin, önce 1300 kullanım fiyatı olan Aralık vadeli 1300 “satım opsiyon”u satın alınabilir (P.tesi günü itibarı ile kontrat başına 5000 dolarlık prim altında işlem görüyor). Bu işlem gerçekleştikden sonra Aralık vadeli altın kontratı piyasa fiyatından satın alınabilir. Her iki pozisyon’un gerçekleşmesi ardından Aralık vade “alım opsiyon”u açığa satılarak sigorta maliyeti düşürülebilir.

WTI PETROL (NYMEX)

Petrol fiyatı talep ve stok endişelerini arka plana aldıktan sonra bir aydan bu yana ilk kez geriledi. Çin’de endüstri üretim kapasitesini düşürme kararı ve buna bağlı olarak enerji tüketiminde azalma beklentisi yanısıra petrol fiyatları teknik olarak düşmeye başladı. Bu hafta tamamen teknik açıdan bir değerlendirme yapmaya çalışacağım.

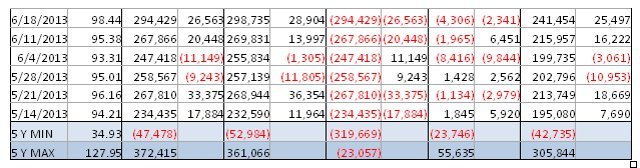

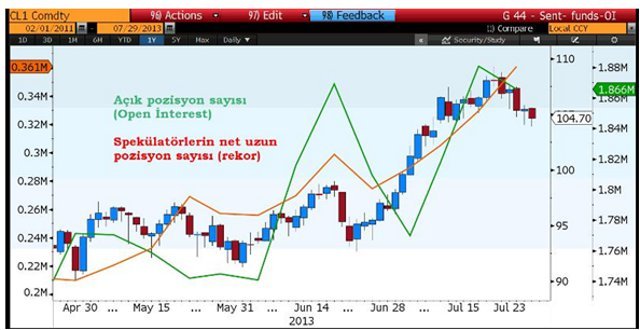

Geçen ay %16 değer kazanan WTI petrol fiyatının daha önce belirttiğim gibi aşırı pahalı olduğu kuşkusuz, hem birçok açıdan. Son takas rakamlarına göre yatırım fonları (spekülatörler) 372415 rekor net uzun kontrat taşıyorlar (Bir kontrat 1000 varil). Yatırım fonlarının net uzun pozisyonlarının rekor seviyelerden azaltılması eğer mi? meselesinden çok zaman meselesidir. Geçen hafta pozisyon kapatmaya başlamış görünüyorlar, Cuma günü CFTC raporunda yansıyacak.

Nitekim, MACD, RSI gibi kısa dönem teknik göstergelerin aşırı pahalı, aşırı yüksek seviyeden dönmeleri düzeltme sürecinin başladığını işaret ediyor. Ekim vade fiyatı 92.24 dolar/varil ile başlayan yükselme trendi 107.05 dolar/varil seviyesine kadar tırmanan hareketin aşağı yönde bir hayli yolu olsa gerek.

Petrol piyasasında uzun pozisyon kapatma (likidasyon) sürecinin açık pozisyonlarla ilişkisi irdelendiğinde petrol piyasasında satın alma faaliyetlerini destekleyen taze para girişi azalıyor, net uzun pozisyonlar kapatılıyor.05 Temmuz tarihinde 1.881.000 kontrat olan açık pozisyon sayısı (open interest) azalmaya başlıyor. Petrol fiyatı düşerken açık pozisyon sayısında azalma uzun pozisyonların kapatıldığını gösterir.

Şimdi, teknik hedef olarak neler söylenebilir. Aşağı yönde piyasanın yakından takip ettiği ve hedef olarak gösterilen %38 Fibo düzeltme desteği 101.40 dolar/varil seviyesine karşı geliyor, bu seviye gerçekleşirse doğal olarak bir süre tepki beklenebilir ama sonrasında daha derin bir düzeltme %50 Fibo desteğini gündeme getirilir ki bu seviye aynı zamanda 2013 yılının önemli destek seviyesi olan 99.40 dolar/varil.