FOREX Piyasaları

Tüketici güven endeksi ve peryodik ekonomik verilerin piyasa beklentileri altında açıklanması yanında FED’in kolay para politikasına devam edeceği (Mart 2014) beklentisi, ABD dolarını baskı altında tutmaya ve örneğin, Euro karşısında iki yılın en düşük seviyesine gerilemesine neden oldu. Birçok G10 majör para birimleri dolar karşısında değerleniyor.

Risk iştahı yada yönetimi açısından doların zayıflamasına yönelik stratejilere (dolar satım opsiyonlarına) talep Haziran ortasından beri yükseliyor. Aşağıdaki grafik’de 1 aylık “implied volatility”nin azalmasına rağmen euro alım opsiyonlarına (yada dolar satım opsiyonlarına) talebin artışı devam ediyor.

Dolara karşı alım opsiyonlarının talebi USDCAD hariç diğer önemli para birimlerinde de (AUDUSD/ GBPUSD/ USDCHF) gözleniyor. Aşağıdaki grafik’de mavi nokta ile gösterilen “1 aylık Risk Reversal” turuncu nukta ile gösterilen 6 aylık ortalama ile kıyaslandığında birçok döviz için opsiyon trader’ların dolar satım opsiyonlarına aşırı talep gösterdikleri görülüyor.

Teknik olarak dolar endeksi kritik 78.90 desteğine kadar geriledi. Bu hafta boğa ve ayı eğilimi herhalde bu destek seviyesini test edecek, kırılması halinde yeni bir satış dalgası gelebilir.

Doların aşırı düşük olması, diğer para birimlerinin aşırı yüksek olmasına ve kısa dönem teknik göstergelerinin (RSI, Stokastik vs.) düzeltme olasılığını artırıyor. Doların destek seviyesinden (79 cıvarı) toparlamaya başlaması tüm majör para birimlerinde kar realizasyonun tetikleyebilir. Nitekim, Avustralya doları (AUDUSD) Ağustos ayında başlayan ve sarı renkle gösterdiğim üç yükselme bacağından sonuncusu hem daha fazla zaman içinde zorlanarak yükseliyor hem de momentumu azalıyor. Nitekim, Zirveden dönmesi ile 92 seviyesine kadar (%50 Fibo desteği) sarkabilecek düzeltme sürecine başlamış görünüyor.

EURUSD 1.38 seviyesinde tepeyi zorlamakla birlikte kısa dönem teknik göstergeler düzeltme için olgunlaştılar (RSI>70). Özellikle, temel anlamda AB Merkez Bankası enflasyon endişelerine ilişik bir açıklama piyasalarda sert satışlara yol açabilir.

Altın (COMEX)

Doların gerilemesine karşın altının tepkisi geçen hafta gecikmeli olarak geldi ve altın 15 Ekim dibinden 100 dolar değer kazandı.Belki dramatik ölçüde değer kaybeden petrol ve yeni zirveleri zorlayan S&P500 endeksinin gölgesinde kaldı. Şimdi 1350 dolar/ons seviyesi oldukça kritik ve kestirilmesi kolay değil. Öncelikle, doların zayıflamaya devam etmesi elbette altın fiyatını desteklemeye devam eder. Hindistanda yeni ithalat önlemleri ile bu ülkede altın fiyatı ons başına 130 dolar daha pahalı. Öte yanda Şangay altın Borsasında prim 2 dolara kadar azaldı, belki Çin talebi azalıyor?.

Teknik olarak, FED toplantı öncesinde 1350 kritik seviyesinde zaman harcıyan altın fiyatını yukarı yönde kıracak gelişmeler daha fazla öne çıkıyor. Kasım vade altın opsiyonlarının bu hafta sonlanması ardından talep artabilir. Geçtiğimiz iki hafta boyunca altın fiyatının yükselmesi ardında zayıf ABD verileri ve açık kapatma (short covering) süreci olduğu söyleniyor. Ancak, ABD resmi verilerinin açıklanamamasına rağmen bazı özel servisler altın piyasasında açık pozisyon sayısının (open interest) arttığını belirtiyorlar. Yani, altın fiyatındaki yükselişe sadece açık kapatma faaliyetleri değil aynı zamanda taze para girişi de eşlik ediyor demektir.

Ayrıca, AB’de 130 finansal kuruma yapılacak stress testi belki altyının güven aracı özelliğini öne çıkarabilir. Yatırım açısından “opsiyon spread” stratejilerinin uygun olduğu bir dönem.

Uzun vade için değerlendirilirse, Ağustos ayından bu yana oluşan “pennant” aşağıda 1251, yukarıda 1434 dolar ile sınırlı ve altın fiyatının 50 günlük hareketli ortalaması üzerinde işlem görmesi gücünü artırabilir.

Petrol (NYMEX)

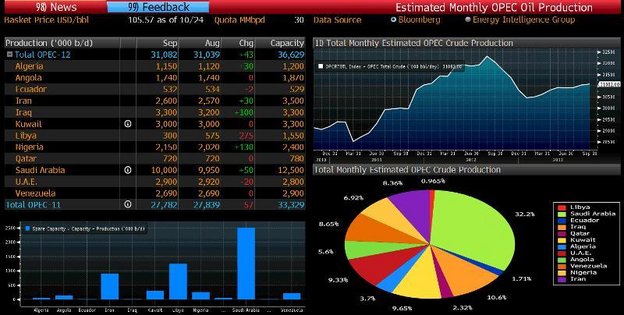

Orta doğu gerginliğinin arka plana itilmesi, aşırı üretim ve azalan taleple birlikte WTI ham petrol fiyatı dramatik düşüşüne devam ediyor. Geçen hafta EIA’nın stok rakamları tam anlamıyla petrol arzında bolluğa işaret ediyordu. 5.25 milyon varil artan ABD stokları 379.8 (ticari) seviyesine ulaştı. Son beş hafta içinde petrol fiyatına baskı yapan stoklardaki artış 24.2 milyon varil.

Küresel olarak Petrol arzında şimdilik hiçbir problem görülmüyor. Petrol fiyatında daha da düşme endişesine kapılan Suudi Arabistanın ihracatını azaltacağı söyleniyor. Irak dahil Tüm OPEC üyelerinin (12) Eylül ayı üretimi Ağustos ayından farklı değil ama Ekim ayı için düşürülebilir.

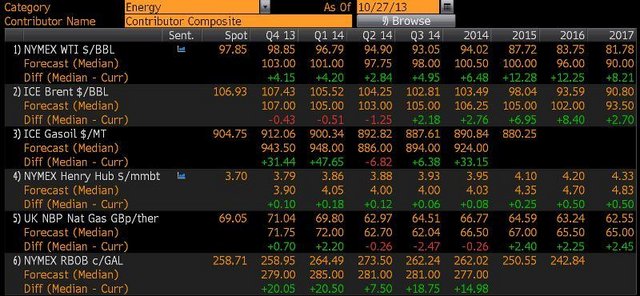

Aşırı yükselen stoklar yanısıra en büyük tüketici ABD’de genel olarak azalma gözleniyor. Çin’de ise kredi musluklarının sıkılması talep yönlü endişeleri körüklüyor. Ancak, Cuma günü beklenenden iyi açıklanan veri (dayanıklı tüketim malları) ve Çin sanayi üretiminde artış petrol fiyatını iki gündür destekliyor. Bloomberg peryodik anketine göre WTI ham petrol (Brent petrol hariç), rafine ürünler ve doğal gaz fiyat beklentileri, medyan olarak forward fiyat üzerinde bekleniyor.

Teknik olarak, WTI Aralık vade petrol fiyatı dramatik düşüş ardından biraz toparlama çabasında görünüyor. 03 Ekim zirvesi 104.38 dolar/varil’de başlayan düşüş 24 Ekimde 95.95 varile kadar geriledi. Toparlama çabası aşırı yüksek stok ve düşük talep ile cılız görünmekle birlikte 99.15 ve 100.25 dolar varil seviyeleri (Fibo %38 ve %50) dirençleri kısa süreli hedef olarak görülebilir. Bu dirençler kısa sürede test edilmezse momentum azalır ve petyrol fiyatında daha düşük seviyeler görülebilir.