Emtia fiyatlarını gösteren birçok ölçüt (örneğin SPGSCI endeksi) Nisan ayından bu yana en düşük seviyelerine gerilemesine rağmen düşme trendinin sona erdiğini söylemek kolay görünmüyor. ABD ve Avrupa Birliği ekonomilerinde belirsizliğin devamı ve güçlü dolar Kasım sonuna kadar baskı oluşturmaya devam edebilir. Bununla beraber emtia piyasalarında gözlenen bir gelişme düşme trendini dengeleyebilir. Çin’de iç tüketime yönelik 5-Yıllık plan uygulamasının emtia talebini artıracağı beklentisi denge unsuru olabilir. Şimdilik, SPGSCI emtia endeksi düşmeye devam ediyor ve Nisan ayının dip seviyeleri teknik olarak hedef görünüyor.

Emtia fiyatları baskı faktörleri hesaplaşırken sermaye piyasalarında farklı bir hava esmeye devam ediyor. Ekonomik belirsizlik ve artan girdi maliyetlerine rağmen gerçekçi olmayan kazançlılık (bilanço açıklamaları) ile hisse senetleri aşırı pahalı görünüyor.

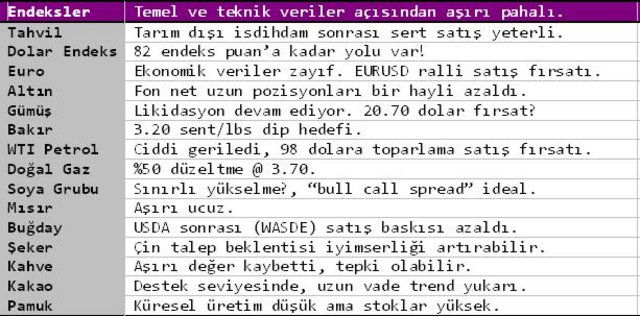

e-Mini S&P Endeksi (CME)

Cuma günü “Tarım Dışı İsdihdam Rakamları”nın açıklanması ardından güçlenen dolar ile değer kaybeden emtia fiyatları ile birlikte hareket eden ve gerileyen hisse senedi endeksleri herhalde ekonominin iyileşeceği (yada aksi halde FED’in sınırsız QE’lere devam edeceği) beklentisi ile emtia piyasalarından ayrışarak yönünü yukarı çevirdi. Sadece, Ekim ayında %8 yükselen S&P500 Endeksi, herhalde, ABD ekonomisinin dümdüz, kesintisiz yukarı yönde iyileşeceğini ve FED’in varlık alımında kısıntıya gideceğini uzun bir süreç için düşünmüyor. Nitekim, “Tarım Dışı İstihdam Rakamları”nın sürpriz iyimser açıklanmasına rağmen sadece istihdam cephesinde iyileşmenin FED’in kısıtlama takvimini öne alması için yeterli olup olmadığı tartışması devam ediyor. Ancak, geçmişte piyasaların sık sık balon olma yolunda irrasyonel davrandığını ve ardından hesaplaşmanın geldiğini de biliyoruz. ABD endekslerinde önemli bir temel veri olarak tüketici harcamaları da gözden geçirilir. Petrol fiyatının düşmesi ile bugünlerde benzin ve diğer rafine ürünlerin ucuzlaması elbette ABD tüketicisinin cebinde daha fazla harcayacak para bırakıyor. Ama buna karşın sağlık sigorta primlerinde artışın (Obamacare) tüketici harcamalarını önemli ölçüde kısacağı gerçeği de göz ardı edilmemelidir. FED’in kolay para politikasına devam etmesi halinde bile S&P500 endeksinin 1760 Dow Jones’un 15500 endeks puan üzerinde tutunmasının kolay olmayacağını düşünüyorum. Geçen hafta bahsettiğim gibi, 2012-2013 arasında yükselme trendine rağmen 6 kez % 4-5’lere varan düzeltmeler bir yenisine gebe görünüyor.

Altın (COMEX)

Cuma günü sürpriz iyimser açıklanan “Tarım Dışı İstihdam Rakam”ları ve revizyonlar altın fiyatında satış baskısını hızlandırdı. Zaten Perşembe günü Draghi’nin enflasyon endişesinin şimdilik ufukta ogörünmediği açıklaması ile faiz oranlarını %0,25 düşürmesi altın fiyatını kritik 1300 dolar sınırına kadar geriletmişti. Geçen haftanın son iki gününde %2.5 değer kaybeden altın fiyatında bundan sonra sonrası için beklentiler nedir? 1300 desteğinin kırılması doğal olarak Ekim 15 dip seviyesi olan 1251 doları önemli bir destek beklentisi olarak öne çıkardı ama öncesinde 1270 dolar seviyesi alıcıların öne çıkacağı seviye olabilir. Zira 1270-1350 aralığının spot piyasada satın alma ve satma faaliyetlerinin tanımlandığı bir aralık olarak gözlenmişti. Bu hafta, özellikle Çin ve Hindistan fiziki talebinin öne çıkıp çıkmaması 1270 dolar seviyesindeki bu desteğin önemini artıracaktır. Elbette altın fiyatının aşırı ucuz olduğunu ve tepki alışlarını tetikleyeceğini bekleyen analist görüşleride var. Özellikle, kısa dönemli direnç olarak “ayı”ların savunduğu 1326 dolar aşıldığında altın fiyatının yeni bir ivme ile 1360’lara ulaşacak çabuk bir çıkışı başlatacağını bekleyenler de var ama genel olarak Bloomberg anketine katılan analistlerin bugün itibarı ile ileriye dönük beklentileri hala olumsuz.

Fonların altın pozisyonlarının tarihi olarak bir hayli düşük (91,136 kontrat) olmaları yukarı yönde satın alma faaliyetlerinin kolayca başlayabileceği anlamına da gelebilir.

Petrol (NYMEX)

ABD ve AB’nin İran ile aylarca süren nükleer uzlaşma paketi hafta sonunda Fransa’nın son dakika çomak sokması ile birkaç hafta öteye ertelenmiş görünüyor. Bilindiği gibi İran OPEC karteli içinde Suudi Arabistan ardından en fazla üretim yapabilen ülke idi. Son birkaç yıldır süren ambargo sonrasında İran’ın petrol üretimi bir hayli azalarak, örneğin geçen ay, altıncı sıraya düştü.

Doğal olarak ambargonun devamı ve İran’ın petrol satış engeli petrol fiyatı için destektir. Nitekim, geçen hafta boyunca düşen Brent petrolü Cuma günü ilk kez yükseldi. WTI petrol fiyatı ise Brent gibi destek bulmadı, ABD “Tarım Dışı İstihdam Rakam”ları sonrasında güçlü dolar beklentisi ile daha cılız tepki verdi. Aralarındaki fark (spread) 10.52 dolar/varil’e kadar yükseldi. WTI üzerinde bir diğer baskı unsuru geçtiğimiz haftalarda olduğu gibi ticari stokların yükselmeye devam etmesi. 06 Kasım EIA stok raporuna göre geçen hafta da 1.58 milyon varil artan ticari stoklar 385.4 milyon varil’e ulaştı.

Analitik olarak, WTI fiyatında dramatik düşüşe rağmen (112 dolar’dan 93 dolar’a) fonların istatistik anlamda pozisyonlarının fazla azalmadığı (299,514 NYMEX kontrat) görülüyor. Diğer bir deyişle fonlar hala satış yapabilir.

Teknik olarak, WTI petrol aşırı düşüş ardından tepki alışları ile bir süre, 97-98 dolar’a yükselebilir ama zayıf temel/teknik veriler çerçevesinde bu tür toparlama genel olarak satış fırsatı olarak görülür.

Opsiyon piyasalarında Cuma günü oynaklığın azalması ile opsiyon primlerinde de azalma oldu. Sert düşüşler sürecinde artan oynaklık (implied volatility) tepki alışları ile (petrol fiyatı biraz yükselmeye başlayınca) azalmaya başlayınca kısa dönem için dip seviyesinin geride kaldığı ve bir düzeltme sürecinin başlayacağı beklentisi oluşturur.