Merkez bankaları toplantısından 3.tur para genişlemesi gelmedi ama Bernanke daha birçok opsiyonları olduğunu açıkladı!. (FED hazine kağıtlarını satmaya devam edebilir, Banka rezervlerindeki faiz oranlarını düşürebilir, kısa vade kağıtları (FFR) satar ve uzun vade kağıtları (T-Notes/ Bonds) satın alır, bilançosunu nasıl iyileştireceği konusunda ipuçları verebilir, enflasyon beklentisini yükseltebilir vs. Bunların çoğu ya denendi yada yapıldı. Problem, FED’in çabası ötesinde, yapısal ve politik. Borsalar, Cuma günü önce geriledi ardından yeni opsiyonlar beklentisi ile tekrar yükseldiler. Endekslerde bir süre (Eylül sonuna doğru FOMC toplantısına kadar) yatay hareket devam edebilir.

DOLAR ENDEKSİ (NYBOT)

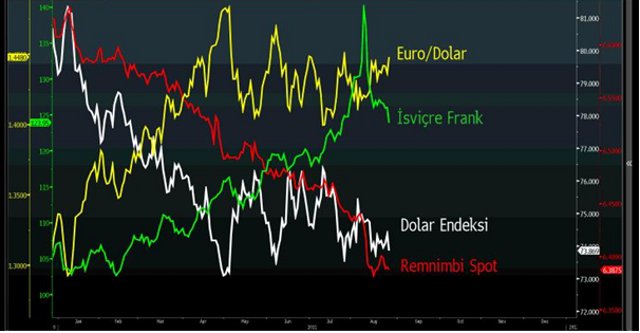

Kısa vadede Temmuz ayı çekirdek enflasyon iki yılın zirvesinde (%2.5) olmasıyla enflasyon baskısının artması, FED’in ilave destek paketlerini önlüyor. Ayrıca, Avrupa birliğinde sıkıntılar dolar talebini destekliyor. Şimdilik dolar endeksi 3.5 ayın en düşük seviyesi’nin hemen üzerinde toparlanmaya çabalıyor. Ancak, kısa vade için düşen dolar trendinde bir toparlanma görülse bile uzun vadede daha da zayıflaması için tüm taşlar yerinde. ABD’de bütçe açığı ve borç yönetimi problem olmaya devam ediyor, ekonomide genel zayıflama (isdihdam/konut), düşük faiz oranlarının 2013’e kadar devam etmesi, dolar’ı rakip para birimlerine karşı dezavantajlı konuma itiyor.

Yuan’nın dolar karşısında 17 yılın en yüksek seviyesine tırmanışı (6.3820), enflasyonun kontrol edilmesi pahasına Çin yönetimi tarafından müdahaleye yol açmayacaktır. İsviçre Frankı tarihi zirvesinden son birkaç gün içinde, güven aracıolarak kıymetli metallerden eksodüs ile sert bir şekilde geriledi.

ALTIN (COMEX)

Faiz, temettü yada kira gibi getirisi olmamasına rağmen FED’in düşük faiz oranları politikası altın elde tutmayı cazip hale getirir. Küresel ekonomik endişeler ve enflasyon beklentisi altına uzun vade talebi körüklemeye devam edecektir. Kısa vadede doların biraz güçlenmesi yada geçtiğimiz bir kaç günde olduğu gibi kar realizasyonları görülebilir.

Nisan-Temmuz arası 1480 civarında oyalanan altın fiyatı 1920 dolar’a (440 dolar) yükseldikten sonra bu yükselişinin yarısını (220 dolar) geri vererek 1700 dolarda destek buldu ve toparlıyor. Yükselme yanlıları (Bull kampı) 1920 tepesini hedeflemekle birlikte öncesinde hareketli ortalamalarına doğru bir gerileme (mean reversion) ve konsolidasyon süreci geçireceğini tahmin ediyorum.

2004 yılından bu yana popülerliği giderek artan ETF’lerden altın (SPDR GOLD TRUST) ve Dow Jones İndustrial Average (ETF) kıyaslandığında aradaki fark en yüksek seviyeye tırmandı. Yani, Dow Jones Blue-Chip hisseleri ile kıyaslandığında altın fiyatı çok pahalı! Yada hisseler aşırı ucuz.

BAKIR (LME)

Uzun vadede macro ekonomik veriler bakır fiyatını desteklemekle birlikte kısa ve orta vade için biraz daha gerilemesi olası görülüyor. Özellikle, LME ve ŞANGAY stoklarının artması ve enflasyonu dizginleme arzusunda olan Çin politikaları ile talep düşebilir. Uzun vade arz/talep açısından bazı endişeler öne çıkabilir. Kodelco işçilerin grevi ve olumsuz üretim koşulları bu yıl üretimi %8 düşürdü. Çin’de her ne kadar enflasyonu önleme çabaları var denilse de hala %9.5 büyüyor ve doğal olarak talep devam ediyor. Uluslararası Bakır Çalışma Grubu (ICSG) küresel talepde açık olduğunu söylüyor. Bu verilere rağmen bakır fiyatları bir süre dolar ve sermaye piyasalarındaki gelişmelerden yön arayacaktır.