Kurun içeride 2.70'i aştığı ve sanırım bir çok insanın "burnundan soluduğu" bugünlerde hepimizin baktığı yer aynı: FED.

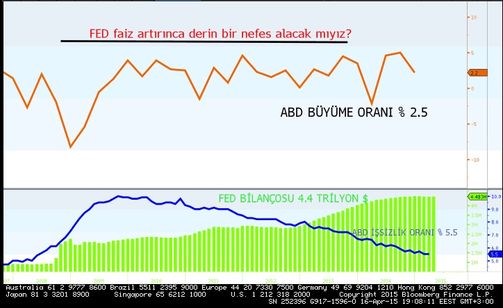

Geçen sene Ekim ayında tahvil alımını bitirip, Aralık ayında faiz artırımları için metinlerinde kullandığı "makul süre" lafını çıkartıp yerine "sabır" kelimesini koyan FED'in artık gündeminde sabır da yok. Piyasa çok iyi biliyor ki Haziran ya da Eylül ayında son 6 yıldır 0.25 seviyesinde duran FED faizi artacak.

"Bu kadarını biz de biliyoruz, sonra ne olacak?" dediğinizi duyar gibiyim. Biraz daha affınıza sığınırak detay vermek ve daha sonra "kahincilik" oynamak istiyorum.

Piyasaların bu beklenti ile geçirdiği son 9 ayda çok ciddi hareketler oldu.

Önce ABD Doları FED'in faiz artışına kendini hazırladı. Gelişmiş 6 ülke kuruna karşı ABD Dolar'ının değerin, belirkeyen dolar endeksi son 9 ay içinde yüzde 23 değer kazandı. Bu dönemde Dolara karşı Euro yüzde 23, Yen yüzde 14 ve Sterlin yüzde 12 değer kaybetti. Tabii dolara karşı değer kayıpları gelişmiş ülke kurları ile sınırlı kalmadı. Son1 yılda Rus Ruble'si yüzde 27, Brezilya Real'i yüzde 26, Kolombiya Peso'su yüzde 23, Türk Lirası'da yüzde 21 değer kaybetti.

Peki neden bu sert yükseliş yaşandı?

Ya da soruyu söyle soralım; Eğer FED faiz artırımını 2015'in ikinci yarısında ancak yapabilecekse ve faiz artırımları oldukça yavaş bir frekansda gerçekleşecekse ABD Doları'nın bu sert yükselişinin sebebi ne?

Buna ilk açıklama yine ABD Ekonominin kendisinden geliyor.

2008 krizi öncesi yıllık ortalama % 6-7 seviyesinde cari açık veren ABD'nin son 4 yıldır ortalama cari açığının GSYH'ya oranı yüzde 2.7. Yani ABD eskisi kadar ticaret açığı vermiyor.

Bir diğer gelişme bütçe açığında. 2000-2008 yılları arasında ortalama yüzde 1.8 bütçe açığı veren ABD ekonomisi kriz sonrası 2009-2010 yıllarında yüzde 10 açık vermiş. Ancak bütçenin son 4 senedir toparladığını görüyoruz. 2014 sonu itibariyle bütçe açığı yeniden yüzde 2.8 seviyesine geri gelmiş durumda.

İşin bir de büyüme tarafı var. IMF'in ABD için 2015 büyüme beklentisi % 3. 2009 Krizi öncesi ABD büyüme oranı ise ortalama yüzde 4. Kriz sonrası en iyi toparlanan ekonomi ABD.

Son olarak bir de işin dolar cinsi borçlanma çılgınlığına bakalım.

Sadece son 6 - 7 yılda 4.5 trilyon doları gelişen ülkelerin şirketleri tarafından yapılan toplam 9 trilyon dolarlık şirket tahvili alınmış. Dolar faizilerinin "0" olduğu dönemde yapılan bu borçlanmanın şimdi nasıl çevrileceği düşünülüyor. 9 trilyon dolarlık boçlanmanın küçük bir kısmının bile çevrilememesi ( roll over) gelişmekte olan ülkeler liginde ciddi sıkıntı yaratacak.

Bu çerçevede baktığımızda aslında resim net.

Olay FED'in faiz artırması değil. Faiz artırşı aslında bir sonuç. Bu sonucu doğuran gelişme ise ABD ekonomisinin artık çok daha dengeli, güçlü ve yüksek büyüme hızında olması. Bu durumun devamı halinde alışmamız gereken konu "değerli ve yüksek faizli dolar".

Yani Fed faizi artırınca aslında bizim için "Oh be!" diye bir durum oluşmayacak. Aksine yeni dünya ekonomi düzeninin bir adımı da atılmış olacak.