Yurtdışında yaşanan sorunlarda kısa vadede çözüm bulanabileceği yönündeki ümitler tükenmeye başlıyor ve bu doğrultuda da özellikle Türkiye gibi riskli varlıklardan kaçış hızlanıyor. Son dönemde Fed’in yaptığı ‘operation twist’ diye anılan ve bilançodaki varlıkların vadesini uzatarak uzun vadeli faizleri aşağı çekmeyi amaçlayan uygulama da piyasalarda toparlanma getirmekte yetersiz kaldı. Bunun sebebi, açıklanan planın beklentileri karşılamaması değildi. Aslında Fed’in 30 yıllık tahvilleri de plana dahil etmesi ve MBS’lerdeki itfaları yine bu tahvillerle yenileyeceğini söylemesi, beklentilerden de güçlü bir uygulama yapılacağı anlamına geliyordu. Ancak Avrupa ve Çin’in PMI göstergelerindeki düşüş ve bazı ABD bankalarının kredi notlarının indirilmesi, piyasalardaki görünümün olumsuz tarafta kalmasına yol açtı.

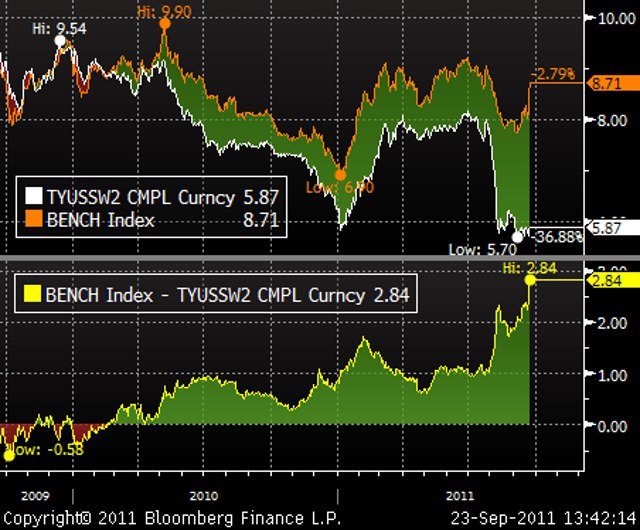

Bu da Türkiye’nin dinamiklerinden bağımsız olarak, yabancıların son dönemde ağırlıklarını arttırdıkları gelişmekte olan ülke varlıklarından çıkmasına veya en azından buradaki risklerini azaltmalarına yol açıyor. Bunu göstergesi olarak aşağıda çarpıcı bir grafik yer almaktadır. Burada 2 yıllık gösterge faiz ile aynı vadedeki para takas faizi (XCCY) arasındaki fark (basis) görülmektedir. Bu iki faiz arasındaki fark son günlerde 284 baz puana kadar çıkmıştır. Yani aslında dolar fonlamasına sahip olan için, swap işlemi ile bunu TL’ye çevirip, daha sonra da bununla bono almak, fazla bir risk almadan yıllık % 2.84 faiz elde etmek anlamına geliyor. Görünüşte oldukça cazip olan bu işlemin yapılamıyor olması, hatta bu farkın gittikçe açılıyor olması, finans sektörüne yönelik risk algılamasının derinleşmesi ile dünyada dolar fonlaması konusunda sıkıntılar yaşandığının göstergesidir.

Bu sıkıntıların ne kadar devam edeceği sorusuna cevap vermek ise hiç kolay değil. Yunanistan’ın borçlarını ödeyememe ihtimali iyice artarken, artık gündemdeki soru, bu riskin gerçekleşmesi durumunda finans sektörüne yansımanın kontrol altında tutulup tutulamayacağıdır. Bunun üzerine sorulan ikinci önemli soru da gelişmiş ekonomilerde, şimdilik öncü göstergelerde ve revize edilen tahminlerde görülen yavaşlamanın ne boyutta olacağıdır. Bu konularda bir süre daha karanlıkta kalacağımız ve yeni gelen her veri ile beklentilerimizi şekillendirmeye çalışacağımız açıktır. Ancak bu süreçte de finans piyasasındaki oyuncular, özellikle de bu tür risklerle daha fazla muhattap kalan yabancı yatırımcılar, gelişmekte olan piyasalardaki risklerini azaltma yoluna gireceklerdir. Aşağıdaki grafikte Türkiye devlet tahvillerindeki yabancı payı görülmektedir. 2010 yılının Şubat ayından bu senenin Temmuz ayına kadarki dönemde yabancı yatırımcıların toplam tahvil alımları 24 mlr dolara ulaşırken, toplam tahviller içerisindeki payları da 2008 krizi sonrasında düştüğü % 8.6’da % 17’ye kadar, yani kriz öncesindeki tepe noktasına yükselmiştir. Merkez Bankası’nın son açıkladığı 16 Eylül haftası verisinde ise, 1 mlr dolarlık keskin bir düşüş vardır.

Aslında Türkiye, % 17’lik yabancı payı ile birçok gelişmekte olan ülkeye göre daha avantajlı bir konumdadır. Meksika’da bu oran % 40, Endonezya’da % 34, Polonya’da % 29, Güney Afrika’da ise % 25 olarak hesaplanmaktadır. Yani Türkiye’den yaşanacak çıkışın boyunu, muhtemelen diğer saydığımız ülkelerden daha düşük kalabilir. Yine de Dünya’daki finansal sektöre yönelik endişelerin ve dolar fonlama sorunlarının devam etmesi durumunda, riskten kaçış eğiliminin devam edeceği ve bu doğrultuda yabancı yatırımcıların portföy azalmayı sürdüreceğine kesin gözüyle bakmak gerekir. Bu da tahvil faizleri üzerinde yukarı yönlü baskının devam etmesi anlamına gelecektir.