Moody's Türk bankacılık sistemine ilişkin görüşlerini paylaştı. Gördüğüm kadarıyla, mealen 'Türkiye'deki ekonomik yavaşlamaya ve kurlardaki gidişata bağlı olarak takipteki alacaklar yükselebilir, %4'e çıkabilir ve aktif kalitesi bozulabilir' diyor. Bankacılık sistemi için bir uyarı yapıyor. Sistem sağlam mı, uyarı haklı mı ve bilanço nedir bir bakalım.

Öncelikle, kendi bankacılık sistemimizi tanıyalım. Aşağıya tane tane yazalım. 2016 yıl sonu itibari ile durum şöyle:

Sektörün 2,6 trilyon TL büyüklüğünde yükümlülüğü var. Bunun 1,7'si bankaların verdiği krediler. Gerisi likit varlıklar, hazine kağıtları vs. Peki bunları nasıl fonluyor bankalar? 1,5 trilyonunu mevduatlarla, kalanını ise öz sermaye, yurt dışı borçlar ve içeriden imkanlarla.

Verilen TL cinsi kredilerin ortalama faizi son çeyrekte 1 tam puan düşerken, bankaların müşterilerden topladıkları TL mevduat oranları 20 paz puan (0,2 puan) düşmüş. Yabancı para cinsi kredilerin oranları aynı kalırken bu cins mevduatın bankalara maliyeti ise yine son çeyrekte yaklaşık 30 baz puan artmış (0,3 puan). Marjlarda 90 baz puana yakın kötüleşme görüyoruz kabaca.

Bankacılık sistemi 2016'da yıllık %10'luk bir kredi büyümesi yakalamış. 13 haftalık ortalama ise %7,8'de. Zayıf denebilir. Peki varlık kalitesi? Son çeyrekte özellikle devlet bankalarından gelen yeni takipteki alacak akışı ile bir artış görsek de sektör yılı %3,3 takipteki alacak ile tamamlıyor.

Şimdi,

%3,3 nasıl bir oran? Yüksek mi yoksa düşük mü? 4 olması ne ifade eder? Önce bir perspektife oturtalım.

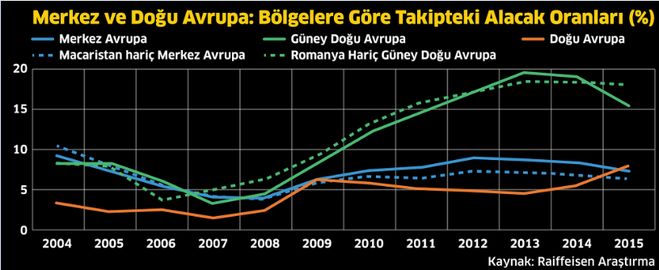

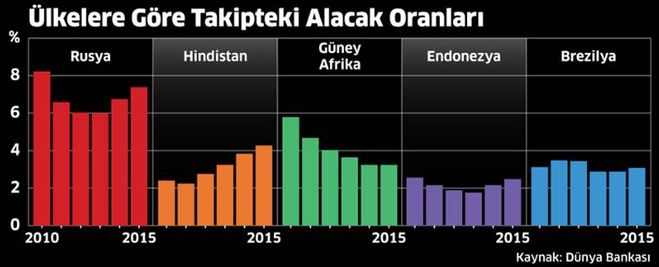

Dünyada, Avrupa'da ve içinde yarıştığımız ligde bu oranlar nasıl? Aşağıdaki grafiklerde takipteki alacak oranlarını görmek mümkün. Değil bugünkü seviye, %4 dahi oldukça makul görünüyor. Hatta en iyi oranlardan biri olur; sistem buraya kadar aktif kalitesinin bozulduğunu görse dahi. Ayrıca, kimi verilerin 2015 yıl sonu olduklarını not etmeliyim. Birçok ülkede 2016'da bozulma devam etti. Türkiye'de ise takipteki alacaklar 2007 krizi öncesindeki seviyelerin de altına inmiş durumda.

Ekonomi ani olarak bozulabilir. Elbette, tahminler tutmayabilir. Bu durumda bankaların yeterli sermayeleri var mı? Küresel bankacılık sisteminin sağlığını gösteren birçok oranda bankalarımızın yeri oldukça sağlam. Hangileri bunlar? Sermaye yeterlilik rasyosu, kullanılan kaldıraçlar ve türev pozisyonların durumu gibi göstergeler. Yüksek sermaye rasyoları, temiz bilançoları, anlaşılır finansalları ve düşük kaldıraçları ile Türkiye sistemi oldukça makul seviyeleri uzun yıllardır sürdürüyorlar.

Toparlamak gerekirse, hangi ölçüyü alırsanız alın bankacılık sisteminin Türkiye'ye yatırım hikayesinin yumuşak karnı olmadığını açıkça görmek mümkün. Hesaplar ortada. Siz de kendi çıkarımlarınızı yapabilirsiniz. Sanıyorum karlılık ve kamu bankalarının sıkışık ortamda kredi verme iştahlarını kaybetmemeleri yatırımcılar için iki risk unsuru konumunda. Ancak buradan yola çıkıp felaket senaryosu yazmak, en azından bu verilere bakarak pek mümkün değil.