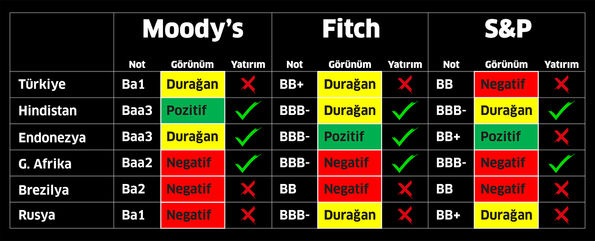

Artık Türkiye, Avrupa ve ABD’de geçerliliği olan hiçbir kredi derecelendirme kurumu nezdinde yatırım yapılabilir seviyede değil. S&P zaten Türkiye’yi yakın tarihte yatırım yapılabilir statüsüne asla yükseltmemişti, dolayısıyla bizim için bir kayıp değil. Fakat Moody’s ve hemen ardından geçtiğimiz hafta Fitch’in de notumuzu indirimesi, son kalenin de yıkılması anlamına geldi.

Bu 3 kurum dışında hala yatırım yapılabilir seviyede olduğumuz kredi derecelendirme kurumları olsa da en çok dış borçlanma ve portföy yatırımları Avrupa üzerinden olduğundan ve Batı’nın da kaale aldığı sac ayağının bu üçlüsünden“S&P, Fitch ve Moody’s” geçer not almamak ekonomideki hassasiyeti artırıyor.

Not indirimlerine rağmen bu neyin rallisi?

Not indirimleri öncesi bir çok yabancı kurumdan Türkiye için ağırlığı azalt, TL’de sat tavsiyesi, Türk tahvilleri hala pahalı vb yorumları gördük. Fakat buna rağmen işin ilginç yanı Fitch indirimi sonrası Borsada ve TL’de %3 değerlenme, tahvil faizlerinde de 30 paz puanlık gerileme ile başlayan ralliye yabancı alımı sebep olmuş. Bu hareketi anlamlandırmaya çalışalım;

- F/K çarpanı bazında MSCI Türkiye’nin, gelişmekte olan ülkelere göre ıskontosu %40 ile Aralık 2009’daki seviyeye ulaşmıştı ve değerlemere göre oldukçe ucuz olan BIST 100’de düzeltme hateketi yaşandı.

- Trump yemini sonrası henüz vergi düzenlemelerinin uygulamaya konmaması ve doların kuvvetli olduğu mesajları verilmesi, DXY (dolar endeksi) 100’ün altına iterken; gelişen ülke kurlarında yaşanan ralli de Dolar/TL ’nin rekordan gerilemesine yardımcı oldu.

- FED’in henüz faiz artırımlarının tarihi ile ilgili ipucu vermemesi ve agresif şahinleşmemesi ABD 10 yıllıklarının %2,50 üzerindeki hareketine izin vermedi. ABD faizlerine duyarlı olan ve zaten yeterince satıldığı düşünülen Türk tahvilleri de %11 seviyesinin altında dengelendi.

- TCMB’nin sadeleşmeyi öteleyerek sıkı para politikasına geçmesi (her ne kadar politika faizinde artırım olmasa ve piyasa tarafından “yeterince” sıkı bulunmasa da..), ek araçlarla likiditeyi kontrol altında tutarak kur oynaklığını düşürmesi.

- En genel algı ise “haberi al gerçeği sat” ve “Fitch zaten fiyatlanmıştı” yorumu..

Türk varlıklarındaki olumlu seyir devam eder mi?

Bizi ilgilendiren ise ne olduğu değil ne olacağı. O yüzden bu rallinin devam edip etmeyeceğine dair ipuçlarına odaklanalım..

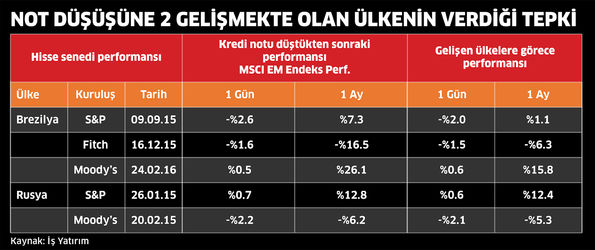

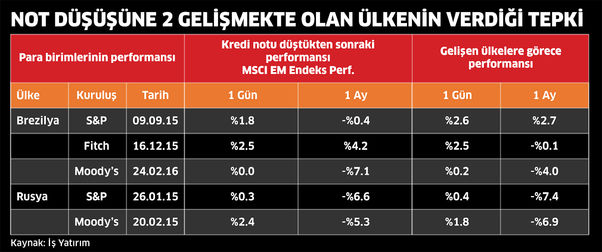

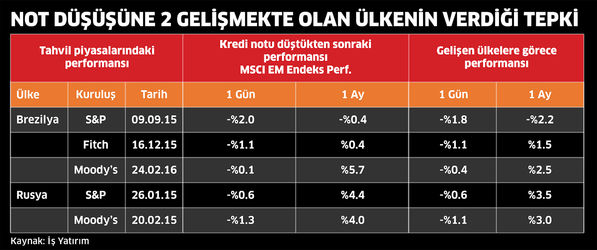

Aşağıdaki tabloda bize benzer nota sahip ülkelerin 2. ve hatta 3. indirim sonrası nasıl tepki verdiğini görebiliriz.

- Hisse performansında Brezilya’nın 1 ay sonra gelişen ülkelere göre daha pozitif tepkisi olurken, Rusya negatif ayrışmış.

- Kur ve tahvil faizi performansında her iki ülke de negatif ayrışmış.

Dolayısıyla not indirimleri ve “yatırım yapılamaz” seviye sonrası, her varlık için genelleme yapıp en kötüsü geride kaldık demek pek doğru bir analiz olmaz. Not indirimleri dışında bu rallinin kalıcı olup olmaması;

- Trump politikaları (özellikle şubat sonundaki vergi reformu) hayata geçirilmeye devam edilirse dolar endeksi ara verdiği ralliye yeniden başlayabilir.

- FED’in şahin yüzü ve faiz arıtımları ile 2.yarıda daha yakından yüzleşececek gelişen ülkeler, yükselen ABD tahvilleri karşısında oynaklığa maruz kalabilir.

- Başta AMB olmak üzere genişleme yanlısı para politikasına sahip küresel merkez bankalarının likiditeyi kısması gelişen ülkelere sermaye girişlerinin daha fazla düşmesine sebep olabilir.

- TCMB’nin “dinamik” likidite tedbirlerinin devamlılığı sorgulanırken, sıkı para politikası duruşunun “politika faizine” yansıyıp yansımayacağı tartışılabilir.

- Yüksek enflasyon ve hükümet desteğine rağmen (özel sektörün borcunu üstlenen kamu aksiyonları sağlıklı mı?) büyümede istenilen ivme yakalanılamaması riski ile yüzleşilebilir.

- Politik belirsizlik nisan itibari ile artarak güven endeksleri ve sermaye piyasalarında baskıya sebep olabilir.

Bu koşullar da göz önünde bulundurulduğunda; piyasa oyuncularının, Türk varlıklarındaki uzun vadeli ralli beklentisi törpüleniyor.