Türkiye’nin artan döviz yükümlülüğü, hem özel sektörün net açık döviz pozisyonu, hem de cari açığın finansman tarafından baskıyı artırıyor.

Vadesine 1 yıl kalan kısa vadeli dış borcumuz 180 milyar dolar üzerinde ve yıl sonu cari açık beklentisi de 60 milyar dolara yakın. Dolayısıyla 1 yıl içinde 240 milyar dolara ihtiyacımız var. Bu yılın başında kur 3,7 iken ödememiz gereken rakam 888 milyar TL iken şuan bu rakam 1,12 trilyon dolara yükseldi (kurun 4,7 seviyesine çıkmasındna ötürü). Öte yandan toplam rezervlerimizin (altın+döviz) 112 milyar dolar olduğu düşünülürse; toplam kısa vadeli borcumuz, rezervimizin yaklaşık olarak 2 katı seviyesinde.

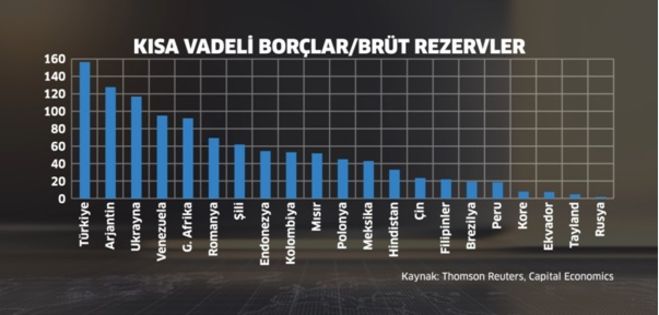

Aşağıda gelişen ülkelerin kısa vadeli dış borcunun toplam rezervlerine oranı sıralaması var. Oran yükseldikçe rezerv yeterlilik rasyosu düşüyor ve bu sıralamaya göre Türkiye, kredi notu kendisinden 2 kademe aşağıda olan Arjantin’den bile daha zayıf rezerv yeterliliğine sahip.

Öte yandan özel sektörün dış borcu 222 milyar doları aştı ve tarihsel bazda ele aldığımızda son 15 yılın en yüksek seviyesinde. Özel sektörün borcu ile ilglii 2 endişe var;

1-Döviz açık pozisyonu olan ve bu pozisyonunu hedge yani koruma altına almayan şirketlerin kur riski

2-Reel sektörün kredi riskinin bankalara olası yansıması: Şuan her ne kadar NPL-tahsili gecikmiş alacak oranı %3 civarında seyretse de, artan yapılandırma talepleri endişeleri artırıyor.

Makro ekonomik perspektiften baktığımızda önümüzdeki dönemde cari açıkta ithalatın gerileyeceği beklentisi (özellikle de altın ithalatının azalması ile) açık üzerinde olumlu katkı yapsa da finansman tarafında doğrudan yatırımlar ve sıcak paraya ihtiyacımız devam edecek. Bu yüzden yüksek kur ile başta enerji olmak üzere ithal kalemler risk oluştururken, özel sektör cephesinde de borçluluk ana kırılganlık olmaya devam edecek.