Hisse senetleri, Fed Başkanı Jerome Powell’ın Fed’in varlık alımlarını azaltmaya Kasım ayında başlayabileceğini duyurmasının ardından değer kazanırken, ABD Hazine tahvil getiri eğrisi yatay hale geldi. Ancak, en azından şimdiye dek, 2013 yılında yatırımcıları sarsan öfke nöbetine (tantrum) benzer bir hava yok.

Fed’in piyasalarda varlık alımlarını azaltmaya ilişkin korku yaratmaktan kaçındığını söyleyen BlackRock Inc.’nin sistematik sabit getirili menkul kıymetler kıdemli portföy yöneticisi Jeffrey Rosenberg, Bloomberg Television’a şu değerlendirmelerde bulundu:

“Fed, varlık alımlarının azaltılmasına giden uzun yola ilişkin iletişiminin çok korkulan öfke nöbetine yol açmamasından memnun olmalı. Yataylaşan getiri eğrisi bir çeşit ilk tepki. Evet eğri daha yatay, ancak bir gözünüzün de piyasa tepkisinde olması gerek. Bu Fed için, varlık alımlarını azaltma kararı almadan epey önce piyasaya bilgi verme niyetini işaret etme anlamında çok iyi bir sonuç.”

"Olağan dışı politika uygulamaları kalkacak"

Mellon Başekonomisti ve Makro Stratejisti Vincent Reinhart, piyasaların durumu doğru algıladığını kaydederek şunları söyledi:

“Olağan dışı politika uygulamalarını kaldıracaklar, varlık alımlarının sona erme tarihi muhtemelen gelecek yılın Temmuz ayı olacak ve ardından muhtemelen gelecek yılın Aralık ayında faizleri artırmaya başlamaya hazır olabilirler. Ancak işittikleri diğer bir konu da ekonominin bunu destekleyeceğine yeterince güvendikleri.”

"Sonbaharda ilave türbülans olabilir"

Düşüşlerde alım beklediğine dikkat çeken Independent Advisor Alliance baş yatırım yetkilisi Chris Zaccarelli şunları söyledi:

“Fed’in varlık alımlarını azaltma tarihi olarak Kasım ayını göstermesi bizi şaşırtmadı. Zira daha önce beklenenden daha yüksek çıkan enflasyon rakamlarına dikkat çekmişlerdi ve varlık alımlarını azaltmaya başlamadan önce yalnızca işgücü piyasasının iyileşmesini bekliyorlardı. Bu sonbaharda ilave bir türbülans olabilir, ancak ABD ekonomisinin genel durumu konusunda yapıcıyız ve temel göstergelerin halen sağlam olmasından dolayı düşüşlerde alım yapmanın iyi olabileceğini düşünüyoruz.”

"Evergrande durumunu tamamen kötü değil"

Fed’in istikrarlı bir yol çizdiğini söyleyen JP Morgan Küresel Araştırma Başkanı Joyce Chang, Bloomberg’e yaptığı değerlendirmede şunlara dikkat çekti:

“Fed bu noktada etkin bir hız kontrolü yapıyor. Powell, rotadan çıkmalarının oldukça ciddi bir hayal kırıklığı yaratacağını açıkça vurguladı.”

Zor durumdaki Çinli emlak geliştirme şirketi China Evergrande Group’un halen bir risk oluşturduğunu söyleyen Citi Private Bank Asia Pacific yatırım stratejisti Ken Peng şu değerlendirmelerde bulundu:

“Evergrande ile ilgili, Çin’de Lehman benzeri bir durum bekleyen tüm kişiler muhtemelen diğer bir aşamayı beklemek durumunda kalacaklar. Bu nedenle, durumu tamamen kötü olarak niteleyemem, ancak ufukta muhakkak çok fazla risk var.”

“Fed’in varlık alımlarını azaltması konusuna gelince, hafif şahin tona karşın, bu adım muhtemelen Aralık ayında başlayacak ve muhtemelen gelecek yılın ortalarında sona erecek. Piyasa bunu aylardır bekliyordu, bu yüzden önemli bir değişiklik olarak görmüyorum.”

"Kademeli sıkılaştırma, inatçı enflasyona karşı"

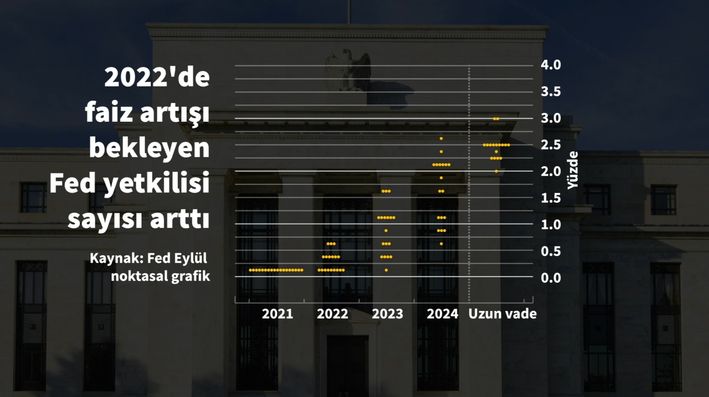

Noktasal grafiğin enflasyona daha geniş bir toleransı işaret ettiğini belirten Deutsche Bank AG baş ABD ekonomisti Matthew Luzzetti şunları söyledi:

“Noktasal grafikte yansıtılan kademeli sıkılaştırma dönemi, hedefin üzerinde inatçı bir şekilde seyreden enflasyona karşın, Fed’in esnek ortalama enflasyon hedeflemesi (FAIT) çerçevesi altında daha geniş bir toleransı işaret ediyor.”

“Açık olan şu; enflasyon muhtemelen faiz artırımına başlamayı ve faiz artırımlarının hızını belirleyen faktör olacak. Eğer enflasyon Fed’in gelecek yıl için mevcut çekirdek PCE (kişisel tüketim harcamaları fiyat endeksi) tahmini olan yüzde 2,3 seviyesinde ya da altında gerçekleşirse, faiz artırımı, bizim görüşümüzle paralel olarak, muhtemelen 2023 yılında gelecek. Ancak eğer enflasyon, enflasyon beklentilerinin artmaya devam etmesi ile birlikte yüksek çıkarsa, ilk faiz artırımı 2022 yılında olabilir.”