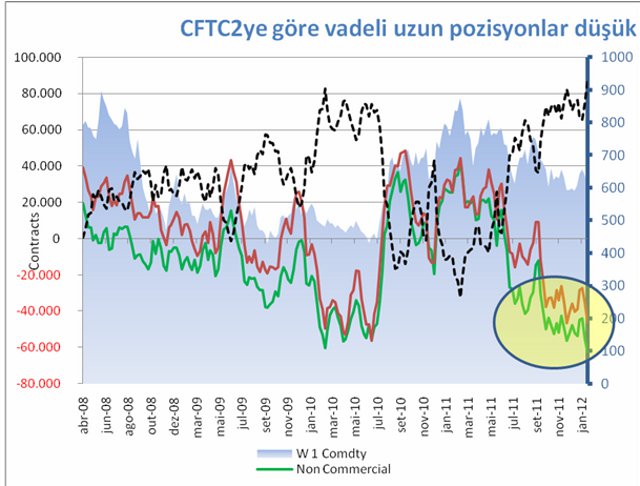

2011 sonunda birçok analistin olumsuz 2012 beklentileri üzerine hüküm vermek henüz erken olmakla birlikte şimdiye kadar pek tutarlı olmadılar. 2012 beklendiğinden daha iyi seyrediyor. AB’de endişelerin azaldığı bir süreç başlatılıyor. İtalya ve İspanya borçlanma ihaleleri bu günlerde korkulduğu gibi değil. Elbette, endişeler ve stres devam edecek ve piyasaların altından halı her an çekilebilir ama Yunanistan’ın öyle yada böyle çözümü belirsizliği ortadan kaldıracak ve AB krizi rahatlıyacaktır. ABD ekonomisinde ise iyimser veriler daha sık gözlenmeye başladı. FED yetkilileri iyileşen isdihdam piyasası ve artan enflasyona rağmen kolay para politikası ile küresel ekonomiye destek vermeye devam edeceklerini açıklıyorlar. Öte yanda Çin bir süredir devam eden sıkı para politikasında gevşeme sinyalleri veriyor. Emtia fiyatları perspektifinden bakıldığında, fiyatların yükselmesi için küresel ekonomilerde fazla iyimserlik gerekmeyebilir. CFTC raporuna göre küçük ve büyük spekülatörlerin uzun pozisyonlarının önemli ölçüde azaldığı görülüyor. Yani, kısa vade için fiyatların düşme riski azalmış demektir.

Özellikle, gümüş, bakır, soya kompleksi, platin, kakao ve doğalgaz gibi ürünlerde önümüzdeki aylarda uzun pozisyonlar için risk sınırlı. Çin’in bazı emtia fiyatlarındaki destekleyici rolü de göz ardı edilmemeli. Kolay para politikasına geçme sinyalleri yanısıra Çin, tekrar stoklama faaliyetleri ile mısır, soya kompleksi, şeker ve pamuk gibi önemli emtialara destek vermeye devam edecektir. Kısa vadede emtialar için en iyi gösterge olarak yılın ilk günlerinde kararlı bir şekilde dip oluşturan Şangay endeksi öne çıkıyor.

Altın fiyatında toparlanma ekonomik verilerden çok Jeo-politik gerilime tepki veriyor. İran ambargosu ve Hürmüz boğazının kapatılma olasılığı, ki öyle olacağını sanmıyorum, altın talebini canlı tutuyor. Ancak, kısa vade için teknik olarak Stokastik ve Bollinger bandları düzeltme için zamanın olgunlaştığını gösteriyor.

30 yıllık ABD vadeli Tahvilleri (T-Bonds)

Büyük resme bakıldığında FED’in amacı, uzun vade faiz oranlarını düşük tutup konut, kredi ve sermaye piyasalarına destek vererek tüketici ve iş dünyasının güvenini tesis etmektir. Şimdiye kadar başarılı olduğu söylenebilir. ABD ekonomik verilerinde trend iyileşmekte, borçlanma piyasasında kısa dönem de olsa buzlar erimekte, işsizlik başvuruları azalmakta, tüketici güveni sekiz ayın zirvesinde, üretim faaliyetleri 2011 diplerinden uzaklaşıyor, konut sektörü iyileşme sinyalleri veriyor. Bu arada enflasyon endişeleri artmakla birlikte FED yetkililerinden koro halinde pro-enflasyon söylemleri işitiyoruz. ABD ekonomisi dramatik bir şekilde aşağı yöne değişmedikçe FED, QE3 sopasını göstermeye devam edecek ve düşük faiz ortamına devam edecektir. Son haftalarda ABD ve AB tahvil ihalelerinde oldukça iyileşme gözleniyor. AB’de zor durumdaki bankalar için FED’in dolar fonlama kolaylığı da İspanya ve İtalyada borçlanmaya faydalı oluyor, nitekim, bu ülkelerde borçlanma faizleri uçlardan gerilemeye başladı.

Tüm bu gelişmeler çerçevesinde S&P’nin birçok AB ülkesinde kredi notlarını düşürmesi beklenen panik ortamını oluşturamadı, dahası güven aracı olarak Mart vade 30 yıllık ABD tahvil fiyatı yüksek seviyede seyretmesine rağmen yeni zirve yapamadı. Dolayısıyla, önümüzdeki haftalarda fiyatı zengin ve şişkin olan 10- 30 yıllık uzun vade tahvil fiyatları (T-Notes/T-Bonds) geçici bir darbe yada düzeltmeye gebe görünüyor. Mart vadeli 30 yıllık ABD tahvil fiyatı dört aydır 146-12/ 134-22 arasında seyrediyor. AB ülkelerinde kredi notunun düşürülmesi ve FED’in kolay para politikasına rağmen tahvil fiyatında ralli görülmüyor. 30 yıllık için 145 pahalı, bandın alt seviyesine doğru bir seyir başlayabilir.