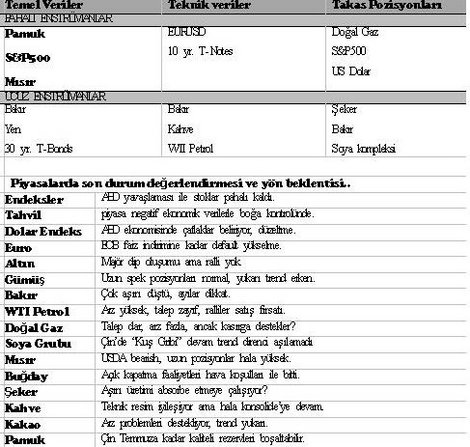

USD/JPY paritesinin zayıflamasına rağmen G-20 toplantısında Japonya’nın zayıf Yen politikasına destek verilmesi dikkat çekici. Japonya’nın amacının döviz savaşları adı altında rekabetçi devalüasyondan ziyade deflasyonu önleme çabası olarak değerlendiriliyor. Önceki hafta tarım dışı istihdam rakamları ardından açıklanan ABD verileri de iyi değil, Çin’de büyüme rakamları piyasa beklentilerinin altında, Avrupa Birliği’nde özellikle çevre ülkelerde büyüme rakamları olumsuz. Tüm bu makro verilerin deflasyon endişesini öne çıkarması ile emtia fiyatlarında sert düşüşler yaşandı. Geçen haftanın sert düşüşleri ile 09 Nisan’da 569,248 olan net uzun spekülatif pozisyonların artık bir hayli azaldığı hatta Fukuşima yada Yunanistan krizi seviyelerine kadar gerilemiş olabileceği söylenebilir. Ancak fon spekülatif pozisyonlarının rekor düşük seviyeye gelmiş olması bile bakır, mısır, petrol, pamuk gibi emtialarda dip için yeterli olmayabilir. Emtialarda anlamlı bir yükseliş için taze QE politikaları ve Çin’den canlanma emarelerinin gözlenmesi gerekiyor. Herhalde 03 Mayıs’ta açıklanacak tarım dışı istihdam raporuna kadar emtia fiyatları baskı altında işlem görmeye devam eder. Sonrasında raporun pozitif olması ya da Merkez Bankaları’nın QE atılımı risk alma iştahını artırır.

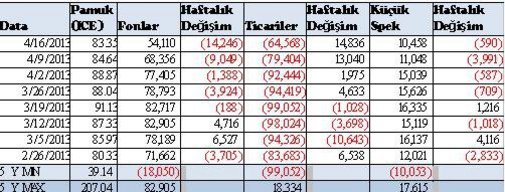

NEWYORK PAMUK (ICE)

Temmuz vade New York pamuk fiyatı azalan momentumu ile 18 Nisan tarihinde yükselme trendini kırarak daha düşük seviyelere gerileyebilir. Son günlerde gözlenen bullish manşetler azalırken 181,000 kontrat civarındaki açık pozisyonlar her an boşaltılabilir.

12 Mart’da 82,905 kontrat net uzun pozisyon taşıyan ve trend takip eden fonların bu pozisyonlarını bir hayli azalttıkları görülüyor. Çin’de büyüme hızının azalması Avrupa Birliği’nde kredi borç sorununun devamı ve ABD olumsuz istihdam rakamlarını gibi faktörler takebi azaltıyor.

Ayrıca, arz yönlü endişelerde göz ardı edilmemeli. Küresel dönem sonu stokları 81,742 m balya (278 günlük stok) çok yüksek ve daha önemlisi Çin stokları 44.1 milyon balya ile geçen yılki rakamlarından 14 milyon balya daha fazla. Kasım ayından bu yana Çin stoklama faaliyetleri ile yapılan yoğun ithalat vadeli piyasalarda ralliye sebep olmuştu. Ancak bu ithalat çılgınlığı Çin tekstilcisinin ihtiyacından çok ülke rezervleri için yapılmıştı.

Tüm bu negatif faktörler yavaş yavaş yüzeye çıkmaya başlıyor. Aşağıdaki grafikten görüldüğü gibi Temmuz vade ile Aralık vade spread’i (eski mahsul vs. yeni mahsul) kademeli olarak taşıma maliyetlerini yansıtmaya başlıyor. Diğer bir anlatımla, Temmuz teslimatlı pamuk Aralık teslimatına göre iskontolu fiyatlanıyor. Bu tür fiyat hareketleri klasik olarak satış baskısının artacağı anlamına gelir. “Calendar Spread” faaliyetlerinde de bu beklentiler gözleniyor.

Teknik analiz, Temmuz vadeli NewYork pamuk fiyatı Kasım ayında Çin satın alma faaliyetleri ile yükselme trendine başlamış ve 95 sent/lbs seviyesine kadar yükselmişti. Destek seviyeleri kademeli olarak kırılıyor. İlk destek Fibo %38 altında momentum düşük ve 80-82 sent/lbs seviyesine kadar gerileyebilir. “Calendar Spread” denilen ve aynı kullanım fiyatı olan ama farklı vadeleri içeren opsiyon stratejilerindeki ileriye dönük fiyatlama (eski–yeni mahsul) pamuk fiyatında daha düşük fiyat beklentilerini gösteriyor.

BAKIR (LME)

Geçen hafta bildik nedenler ile sert düşüşlerin yaşandığı emtia piyasalarında COMEX ve LME bakır da nasibini aldı ve %20 değer kaybetmekle birlikte teknik tanım olarak her iki Borsada bakır fiyatları ayı piyasasına dönüştü. Küresel tüketimin % 40’dan fazlasını yüklenen Çin’de büyüme rakamlarının piyasa beklentisi altında olması ve bölgeyi kasıp kavuran kuş gribi illeti ile daralan talep’e ABD ve Avrupa Birliğinde olumsuz ekonomik veriler de eklenince LME bakır fiyatını 7.000 dolar/ton altına taşıdı. Arz yönlü olumsuzluklar da devam ediyor. Geçen yıl 238.000 ton olan üretim fazlasının bu yıl 341,000 ton’a yükselmesi bekleniyor. LME bakır stokları dramatik bir şekilde artarak, sadece bu yıl nerede ise iki kat, 614,350 tona yükseldi.

Teknik olarak, LME bakır fiyatı 6800 dolar/ton seviyesinde alıcıları öne çıkardı. 7000 dolar/ton üzerinde kapanış henüz sağlanamadı. LME bakır diyatı 7000 dolar altında taban oluşturmaya çalışıyor. 7400 dolar/ton üzerinde işlem görmedikçe (%38 Fibo@ 7400) yükselme eğilimi başlamaz.

ALTIN (COMEX)

Geçen hafta dramatik altın satışına dair birçok manipülasyon söylentisine bir tane daha ekleyeyim. FED kontrolünde olan altın külçe bankalarının 12 ve 15 Nisan günü 500 ton (16.000.000 ons) altın açığa (naked short) sattıkları söyleniyor. Normal olarak spot piyasada hisse senedi yada emtia açığa satmak için önce ödünç alınır yada teminat gösterilir. Yatırımcı altın fiyatında olası düşme beklentisine karşı açığa satar ve beklentisi gerçekleşirse pozisyonunu kapatır (açık kapatma yada Short covering) ve aradaki farkı kazanç olarak realize eder. Oysa, vadeli piyasalarda doğrudan (naked short) açık satış yapılabilir ve yatırımcılar genel olarak teslimat işlemlerini gözetmezler. Yani, vadeli piyasalarda açığa satılan altın teslimata gidilmedikçe fiziki piyasada görünmez. Şimdi 500 ton altına dönelim. 1550 dolar/ons kritik direncinde 500 ton altın fiyatı 24.800.000.000 dolar eder. Kimde bu kadar para var?. 500 ton altın bir iki seansda kağıt varlık olarak (vadeli kontrat) piyasaya boşaltılırsa ne olur? Hepimiz biliyoruz. 230 dolar/ons değer kaybı 500 ton altın için 3.680.000.000 dolar eder. Kim bu kadar para kaybetmeyi göze alabilir? Elbette, kolayca para basan merkez bankaları. Amaç, kağıt varlıkların yönlendirdiği spot piyasada ürken yatırımcıların spot piyasada altınlarını satması. Zira, yıllardır yükselen altın fiyatı Merkez bankalarının kolayca basabileceği dolar ve diğer kağıt para için tehdit. Kurgu bu.

Teknik analiz. Dramatik çöküş ardından 1320 seviyesinin önemli bir destek olma özelliği artıyor. Altın 1400 dolar üzerinde kapatma çabasında ama son derece zor bir piyasa olarak görülüyor. 16 Nisan CFTC takas raporuna göre, fonlar geçen hafta herşeye rağmen net uzun pozisyonlarını 9523 kontrat artırmışlar.

Uzun vade bakılırsa, 2011 zirvesinden beri oluşan “Descending Triangle” desteği 12 Nisanda kırıldı. Bu kırılmanın hedef ölçümü (1280 dolar/ons) aynı zamanda %38.2 Fibonacci destek seviyesi ile çakışıyor, önemli bir destek seviyesini gösteriyor. Bu tür düzeltmeler (2006/ ve 2008) her defasında yeni zirvelere güç toplamıştı. Bu defa tekrarlar mı, göreceğiz. Ancak, tüm olumsuz verilerin piyasalara yansıdığı ve Göreceli Güç Endeksinin (RSI) @21.09 en düşük seviyede olması altın fiyatında satışların aşırı olduğunu gösteriyor.