WTI PETROL (NYMEX)

Petrol fiyatı yılbaşından bu yana dramatik düşüşler ardından stokların azalması ve talep artışı ile yeniden yükselmeye başladı. Son iki hafta ekonomik veriler küresel ekonominin gidişatı üzerine kafa karıştırıyor. Önce, hayal kırıklığına yol açan sürpriz ABD tarım dışı isdihdam rakamları (NFP) ve işsizlik rakamlarında iyileşme, ardından ekonomisinin rayında olduğunu gösteren veriler ile FED, herhalde kısıtlamaya devam edecek görünüyor. Öte yanda Çin ekonomisinde endişeler ve AB ekonomisinde risklerin devam etmesi bütününde küresel ekonomiyi ayrıştırıyor. Dolayısıyla önümüzdeki haftalarda ABD ekonomisinin liderliği önemli olacak. ABD ekonomisinde iyileşme daha fazla petrol talebi demektir. Toparlamanın ardındaki diğer faktörler şöyle sıralanabilir.

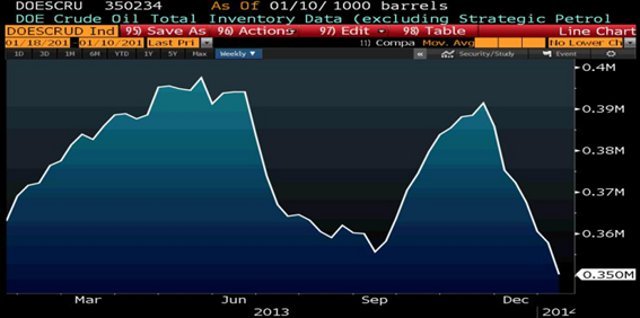

1) Bu hafta açıklanan stok raporunda ABD stoklarının (stratejik rezervler hariç) 22 aydan bu yana 350 mvaril ile en düşük seviyeye gerilediği açıklandı. Stok değişimleri bir hayli oynak ve petrol fiyatını etkileyen önemli faktör olarak bu günlerde yakından takip ediliyor.

2) Petrol ihraç eden ülkeler topluluğu (OPEC) Mayıs 2011 yılından bu yana üretimi en düşük seviyeye çektiler. 2014 yılı için günde 29.6 mvaril üretim hesaplayan kartel küresel talebin azalacağı tahminleri ile Aralık ayında üretimi 29.44 m varil’e sınırladılar. Bu gelişme arz yönlü endişe olarak petrol fiyatında toparlama sürecine olumlu etki olarak yansımakla birlikte küresel talepte azalma tahmini baskı unsuru olarak öne çıkabilir, nitekim Cuma günü seans sonrasına doğru gerileme OPEC açıklaması ardından gözlendi.

3) Libya’da Sharara petrol üretim tesislerinde isyancılar ile geçici uzlaşma sonrası üretim önemli ölçüde arttı. Ayrıca, Irak petrol taşımacılığında Türkiyenin anlaşmalara uymadığı gerekçesi ile tüm anlaşmaları iptal edeceği tehdidi arz yönlü endişeleri körüklüyor.

4) Petrol fiyatına baskı unsuru olacak bir gelişme ise tüketici güven endeksinden gelebilir. “Thomson Reuters/University of Michigan sentiment” endeksi 82.5 den Ocak ayında 80.4’e geriledi. Birçok pozitif veriler yanında olumsuz bir sürpriz olarak açıklanan bu veri Cuma günü petrol fiyatında yükselişi frenledi.

Dolayısıyla, çoğu destekleyici olan bu veriler aşırı düşen petrol fiyatının toparlanmasında gözlenen faktörler olarak öne çıkmakla birlikte geçen hafta bahsettiğim zayıf temel veriler açısından daha düşük seviyelerde denge arayışı tekrar tetiklenebilir.

Diesel (Heating oil)

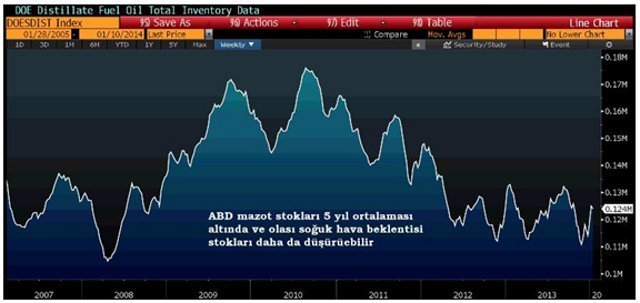

Azalan stoklar ve artan talep diesel fiyatında yukarı yönlü sinyal veriyor.

ABD rafine ürünlerinde talep geçen yıl ortalamasının üzerinde, stoklar ise 5-yıllık ortalamasının altında seyrediyor. Mart vadeli Heating Oil (Ultra Low Sulfur Diesel-ULSD) EIA stok verilerinde sürpriz çekilme ile geçen hafta sert şekilde yükselmeye başladı. Ekonomik toparlanma verilerinin devam etmesi yada hava koşullarında normal altında sıcaklık yükselme sürecini devam ettirir.

Teknik olarak Mart vade diesel kontratında fiyat hareketi yükselme beklentisinde (bull) olan yatırımcılar için cesaret verici olarak gösteriliyor. 92 sent/lbs taban oluşturma sürecinde açık pozisyon sayısınını (open interest) artması önemli bir destek oluşumuna işaret ediyor. Yukarı yönlü kırılmanın yüksek işlem hacmine eşlik etmesi 3 dolar üzerinde bir hedefi gerçekçi gösteriyor.

ALTIN (COMEX)

Tarım dışı isdihdam verisinin negatif sürprizi ile önceki hafta piyasalar dolardan kaçtılar ve altın fiyatını kritik 1250 direncine taşıdılar. Ardından açıklanan olumlu ekonomik verilerle FED’in yola devam edeceği (taper) beklentisi yeniden öne çıkarak doları güçlendirdi ve altın fiyatının dar bir aralıkda sıkışık işlemlerine yol açtı.

Güney Afrika platin madenlerinde grev ve üretim sıkıntısının desteği yanısıra diğer önemli bir gelişme olarak altın fonlarında 17 Kasım 2011’den bu yana ilk defa sıçrama gözlendi. Altın fonunda (SPDR Holdings) uzun zamandır ilk defa satın alma faaliyetlerin artması altın fiyatını desteklerken güçlenen doların karşıt etkisi bu hafta her iki yönde de dramatik bir hareketin olmasını zorlaştıracaktır. Zaten Pazartesi seansı Martin Luther Jr. tatil günü piyasa kapalı ama Çin’de açıklanacak 4.çeyrek büyüme verisi etkili olabilir.

Teknik olarak, yükselme eğiliminin devam etmesi için geçen hafta belirttiğim 1250-1265 dolar/ons direnç aralığının aşılması gerekir.

Dolar endeksi

Bir önceki hafta tarım dışı isdihdam rakamlarında gözlenen sürprize rağmen geçen hafta endüstriyel üretim ve konut sektöründe iyileşme FED’in sıkılaştırma politikasında yeniden yola devam sinyali vererek doların güçlenmesine neden oluyor. Bloomberg dolar spot endeksi geçen hafta sert şekilde yükseldi ve gelişmekte olan ülkelerin zaten kırılgan olan ekonomileri daha da hassaslaştı, para birimleri değer kaybediyor.

AUDUSD

Majör dövizler arasında en fazla değer kaybeden avustralya doları baskı altında;

1) İşsizlik rakamlarında artış ile değer kaybediyor. 5 yılın en yüksek (%5.8) işsizlik rakamının daha da artması bekleniyor.

2) Rekor düşük faiz oranlarının (%2.5) 30 Ocak toplantısında yükseltilmesi gündeme getiriliyor. Konsensus yarıya yakın.

3) AUDUSD paritesi Çin kaynaklı verilere aşırı hassas. Çin 4.Q büyüme rakamları bölge ticaretinde önemli bir partneri olarak son derece önemli.

USDTRY

FED’in parasal genişlemeyi frenlemesi tüm gelişmekte olan ülkelerin para birimlerini olumsuz etkiliyor. Ancak, Türkiyede siyasi kargaşa ve yolsuzluk iddialarının olumsuz etkisi eklendiğinde en fazla değer kaybeden para birimi olarak karşımıza çıkıyor. USDTRY’deki değer kaybı resmi olarak açıklanan amaçlı “devalüasyon” değil, piyasa güçleri ile değerinin azalmasıdır, yani “depreciation”dır. USDTRY bir yılda %25, 17 Aralık yolsuzluk olaylarından sonra üzerinde değer kaybetti.

Gelişmekte olan 18 ülke arasında 17 Aralık krizinden bu yana 2- yıllık gösterge faizi en fazla yükselen ülke Türkiye.

Bu hafta merkez bankası toplantısında faiz oranlarının yükseltilmesi konusunda gerek yetkililerden gerek piyasa analistlerinden olası bir faiz artırımına dair beklenti kartlarda görünmüyor. Piyasalarda konsensus faiz oranlarının değişmeyeceği yönünde. Likidite yöntemi hala tercih gibi görülüyor, TRY üzerinde satış baskısı yoğun. Faiz oranlarında sürpriz bir artırım sinyali bile hem BİST100 hem USDTRY paritesinde ciddi bir ralli’yi tetikler.

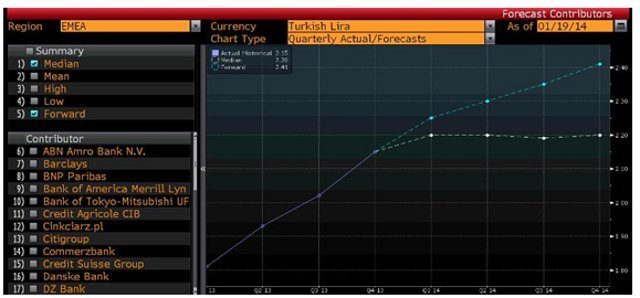

Teknik olarak, analist beklentileri kısa vade için TRY’nin aşırı değer kaybettiği ve bir süre konsolide olacağı yönünde ifade ediliyor. Aşağıdaki grafik’de 4Q’ya kadar 2.20 cıvarında tahminleri gösterilmiştir. Nitekim, Bollinger bandının ortalamasından aşırı sapması (açık olması) bir süre konsolidasyon çağrıştırıyor.

Ancak, 2.20 etrafında kısa dönem salınımlar bir hayli sert olabilir. RSI aşırı yüksek, 75 üzerinde dolar satıcılarını öne çıkarabilir. Özellikle, faiz oranları cephesinde herhangi bir gelişme USDTRY paritesini Fibo %61.8 desteği 2.10 seviyesine kadar geriletebilir. Öte yanda, yukarı yönde tam anlamıyla bir tozu dumana katan bir boğa piyasası gözlüyoruz. Önünde durmak pek akıllıca olmaz, her tahmin doğrudur demek zorundayım. Opsiyon piyasalarında oynaklık (volatilite) rekor seviyede. Opsiyonlarla işlem yapmak ve risk yönetim araç/donanımlarının kullanım zamanı.