Vadeli Döviz Satım İhaleleri - İlk Gün

Oturup teknik bir takım yazılar karalayalım derken, vadeli doviz satım ihaleleriydi, dış borç servisiydi, bir anda 10 yıllık faizin %13’e sıçradığı, döviz sepetinin 4.27’ye değdiği bir haftadayız. Bugün başlayan TL uzlaşmalı vadeli döviz satım ihalelerinde ise yaklaşık 600 mn doların üzerinde talep gelirken, satış önceden duyurulan 350 mn dolar seviyesinde gerçekleşti. 1 aylık vade için talep 166mn olurken, satış 150mn dolar, seviye ise 3.94 oldu. İlk gün için ihale açısından iyi bir başlangıç olsa da piyasadaki gidişat son derece tatsız. Faize dair yapılan her açıklama piyasada bir tur daha gerginliğe sebep oluyor gibi. Halihazırda bir haber bekleyişi ve onun tansiyonu olan piyasada, ek söylemlerin sakinlikten çok panik yarattığı ortada. Bu ortamda yalnızca TCMB politikalarının yeterli olacağını düşünmek iyimserlik olur.

TR’nin önümüzdeki yıl yaklaşık 200 mlr usd dış finansman ihtiyacı vardır. Bunun 45 mlr doları cari açık, 110 mlr doları kısa vadeli dış borç, 50 mlr doları da özel+kamunun 2018’e düşen uzun vadeli dış borç servisidir.

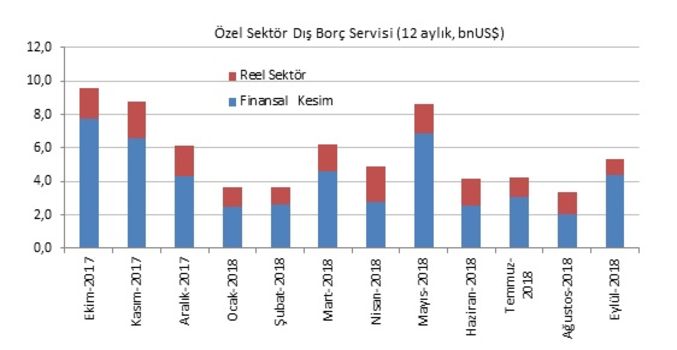

Özel sektörün (banka+bankadışı) önümüzdeki 12 aylık vadede yaklaşık 68 mlr dolar dış borç ödemesi var. Bunun 17 mlr doları kısa vadeli, 52 mlr doları da uzun vadeli borcun önümüzdeki 12 aya düşen servisidir. Yani aylık ortalama 5.5-6 mlr dolara yakın özel sektör döviz ödemesi bulunmaktadır. Bunların en yoğun olduğu aylar Kas17, Ara17 ve May18’dir.

Geçen hafta duyurulan ve bugün ilk ihalenin olduğu bu mekanizma, özel sektörün kur riskini hedge etmesi için dizayn edilmiş bir mekanizma. Literatürde de merkez bankalarının kullandığı bir döviz müdahalesi aracıdır. Özel sektörün yüksek dış borç ödemesi dönemlerinde, piyasada kur stresi arttığında, öne çekilmiş reel talebin zamana yayılması açısından işe yaracak olan bir mekanizma. Kur riskini de TCMB kendi üzerine almaktadır. Sözleşmeler de TL uzlaşmalı olduğu için TCMB döviz rezervinden de yemeyecektir. Bu anlamda Liranın baskı altında kaldığı dönemlerde volatilitenin azaltılması açısından işleyecek bir mekanizma aynı zamanda da TCMB’ye zaman kazandırır. Bir aylık vadede toplam 3 mlr usd’ye miktarında ihaleye çıkılacak, ilerleyen dönemde aylık 4.5-5 mlr usd’ye de ulaşması beklenebilir. Bu uygulamanın TL’ye değer kazandırma gibi bir amacının olmadığı, fakat reel kesimin artan kur riski ve erkene çekilmiş döviz talebinin kur fiyatlamasında yarattığı oynaklığın bertaraf edilmesi açısından işe yaraması beklenmeli.

Yine altını çizmekte fayda var, bu ortamda, bir takım dövize müdahale araçlarının uygulanması olumludur, kısa vadede işe de yarama potansiyeli mevcut. Fakat kurun ve faizin temelinde yatan sebep yalnızca reel sektörün öne çekilmiş talebi olmadığı için, orta vadede TR’nin dış finansman sorunu devam edecektir. Öncelikle teşhisi doğru koymakta fayda var.