Global fiyatlamada ne oluyor?

Global varlıklarda tema değişiyor. Riskli varlıklardan daha az riskliye doğru bir kayış var. Özellikle QE’den (niceliksel gevşeme) QT’ye (niceliksel sıkılaşma) geçiş sürecinin 2019’da daha da belirgin fiyatlanması ve kolay olmayacağı yazılıp çizilmeye başlandı. Gelişmekte olan ülkeler için IIF gibi kurumların, 2017 ve 2018’e göre sermaye akımları beklentisi daha temkinli. 2019 strateji raporları gelmeye başladı. Finansal koşullar sıkılaşıyor. Hem yükselen borçlanma maliyetleri, hem de yavaşlayan global büyüme, özellikle hisse senedi piyasaları için risk oluşturmakta.

FED tarafında ufaktan değişimler olabilir çünkü global koşullar çok beklendiği gibi şekillenmiyor. Geçen haftaki Powell konuşması ve gelen verilerde büyümede momentum kaybının beklenenden daha çok olma ihtimali ile FED’de retorik ufak adımlarla da olsa değişiyor gibi. Düşen işsizlik ve yılın ilk yarısındaki yüksek büyümeye rağmen halen ücret artışı ve enflasyon arzu edilen seviyeye gelemiyor.

Buradan hızlı bir çıkarımla hemen “FED faizi çok da hızlı artıramayacak bu bizim gibi gelişmekte olan ülkeler için pozitif “ diyemeyiz. FED neden faizi çok da hızlı artıramayacak? Bunun sebebi önemli. Global yavaşlamadan ve global ticaretin düşmesinden kaynaklanıyor ise bu hikaye, ki öyle, bu bizim için de pozitif olmaz. Dün ABD tarafında yaşanan satışın tüm endekslere ve bize de etkisini net şekilde gördük. Üstelik ABD 10 yıllık faizi de düşüyordu. Trump-Çin savaşı derinleştikçe, güvenli limana ABD 10 yıllıklara kaçış sürüyor ve ABD 10 yıllık faizi de yükseldiği yerden geri aşağı çekiliyor.

S&P eski zirvesini görmeyebilir. ABD hala trendin üzerinde büyüyor ama büyümedeki ivme kaybı da hızlanmakta. ABD hisse tarafındaki satışın dün bu denli derinleşmesinin 3 sebebi var:

1. Teknoloji. Trump Ptesi günü 14 teknolojik alanda Çin’e uygulanması muhtemel kontrol listesi yayınladı. ABDli teknoloji firmalarının da Çin’de iş yapması zorlaştırma planları. Bu da FAANGlere (teknoloji hisslerine) satış getiriyor. Devamı muhtemel.

2. ABD-Çin bu ay sonu Arjantinde G20’de toplanıyor. Çok da anlaşmaları beklenmiyor. ABD 2019 başında Çin’e 200 mlr usdlik kısma uyguladığı %10 vergiyi 25’e çıkaracak. Geriye kalan 270 mlr usd’ye vergi bekleniyor. Bu hikaye her gündeme gelişti - tweet ya da açıklamalar- güvenli liman hikayesi olup ABD 10yıllıklara koşuyorlar o yüzden 3.05-3.10 bandına düştük gene. Bir de üstüne geçen haftadan başlayan “acaba FED faizi gönlünce artıramayacak mı” hikayesi eklendi.

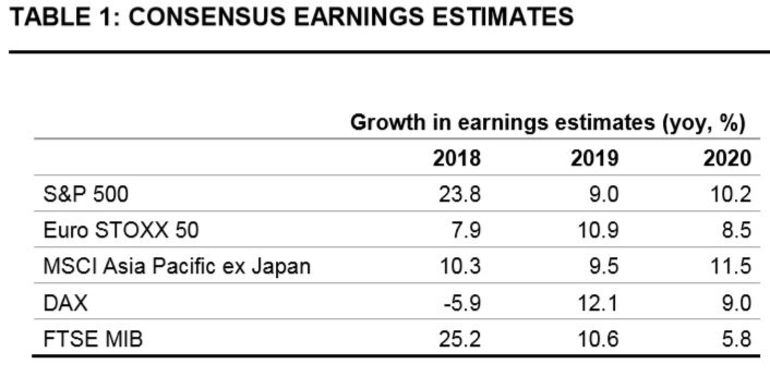

3. Sadece ABD’de değil genel dünyada 2019 yılında kar beklentileri aşağı revize olmakta. Aşağıdaki grafikten de görüleceği üzere 2018 yılında S&P için %24 olan kar büyümesi 2019’da %10’un altına düşüyor. Bunun da önden satın alınmasını yaşıyoruz. Bu yüzden S&P yeni bir zirve yapar beklentisi artık tamamen rafa kalkmıştır sanırım. Tüm karlılık beklentileri aşağı revize olmakta. 2019’a girerken gelen yatırım bankalarının strateji raporlarında hisse sat/azalt hikayesi de güçleniyor. 2019’da riskten kısmen uzak durmak.

Karlılık Beklentileri (Consensus)

Petrol: Bir taraftan da petrol hızla aşağı geliyor. Suudilerin Aralık ayında üretim kesintisi yaparız hikayesi rafa kalktı bir miktar. Trumpın son açıklamalar önemli -Kaşıkçı olmuş olabilir ama ABD çıkarları önemli o yüzden Suudilerle ilişki bozamayız dedi. Bu kapsamda Aralık ayında petrolde bir kesintiye gidilmeyeceği beklentisi doğdu. Bu da döndü dolaştı dün S/P’de enerji hisselerini negatif etkiledi. Petrolde global talebin yavaşlamasından ziyade, ABD kaynaklı arz çok yüksek. Bu 2019’da devam edecek. O yüzden petrol fiyatında yükselişten ziyade zayıf seyir olası. Türkiye için pozitif. 2019 20-25 mlr usd tahmin edilen cari açık 15-20 mlr usd dahi olabilir. Hatırlarsak petroldeki her 10 dolarlık düşüş Türkiye cari açığına 3-4 mlr usd düşüş getiriyor. Tabi bu fiyatların kalıcı olması lazım anlık düşüş değil etkili olan.