Ekonomide Son Durum

Ekonomide geldiğimiz noktayı ve yılın geri kalanını, seçimlere iki hafta kalmışken değerlendirmeye çalışırsak.

Global büyümede yavaşlama belirginleşirken, para politikalarında bir tur daha gevşemeci adımlar, gelişmekte olan ülkeleri desteklemekte. İki senaryo önemli.

- Dünyada, herhangi bir bölgede, resesyon durumu yaşanmaz ise, major merkez bankalarının gevşemeci tavrı EM fon akışı için destekleyici olur. Mevcut durum da bu. Son dönemde gördüğümüz, gelişmekte olan hisse senedi rallisi de bundan güç alıyor.

- Para politikalarındaki önlemlere rağmen herhangi bir bölgede resesyondan kaçılamaz ise, ancak o zaman genişlemeci para politikaları da işe yaramaz ve fon akışı da EM lehine olmaz.

Atlanmaması gereken bir diğer konu ise: FED para politikasında bir rejim değişikliğine hazırlanıyor; “ortalama enflasyon hedeflemesi”ne geçme planı var. Bu %2 olan enflasyon hedefinin dönem dönem aşılmasına izin vermek demek. Bu da uzunca bir süre faiz artırmayabilir demek. Finansal koşulların yılın geri kalanında da gevşek seyretmesi demek.. Gelişmekte olan ülkelere fon akımları açısından destekleyici bir senaryo demek..

Elbette elimizde, Brexit, Çin-ABD ticaret savaşı, Avrupa resesyonu gibi riskler mevcut. Lakin şu an gelişmekte olan ülke fiyatlamalarını asıl etkileyen yılbaşından bu yana, major MB’larının destekleyici tavrı. Global faizler de keza düşük seyretmekte ve gelişen piyasalara olan fon akımları güçlenmekte.

Her ne kadar Türkiye, yılbaşından bu yana bu akımlardan tam faydalanamasa da, global para politikalarının yılın geri kalanında destekleyici olması, 2019 için önemli bir riskin masadan kalktığını gösteriyor.

Türkiye makro ekonomi özelinde, seçim sonrası dönemde önümüzde iki senaryo var;

1. Seçim sonrası dönemde, özel sektör bilançolarında ve borç yapılandırmalarında yaşanan sorunları çözecek nitelikte önlemler alınması.

2. Ya da, daha çok geçici önlemlerle problemlere çözüm aranması.

İlk opsiyon gerçekleşirse, ekonomide kısa vadede daha zorlu bir süreç yaşansa da, en azından 2020 ve sonrasında büyüme tarafında daha sağlıklı bir aşamaya geçebiliriz.

İkinci opsiyon ise daha çok sorunu erteleme olacağından, belli bir süre daha bu şekilde devam ederken, belli sektörlerdeki bilanço sorunu derinleşir ve 2019 sonunda, 2020 ve sonrasındaki tabloya dair belirsizlik artar. Ekonomi daha da zayıf bir patikaya oturur.

İki senaryoda bize bağlı. Dolayısıyla piyasalar seçim sonrasında hangi adımların atılacağına göre yeniden bir fiyatlama (olumlu/olumsuz) evresine girecektir.

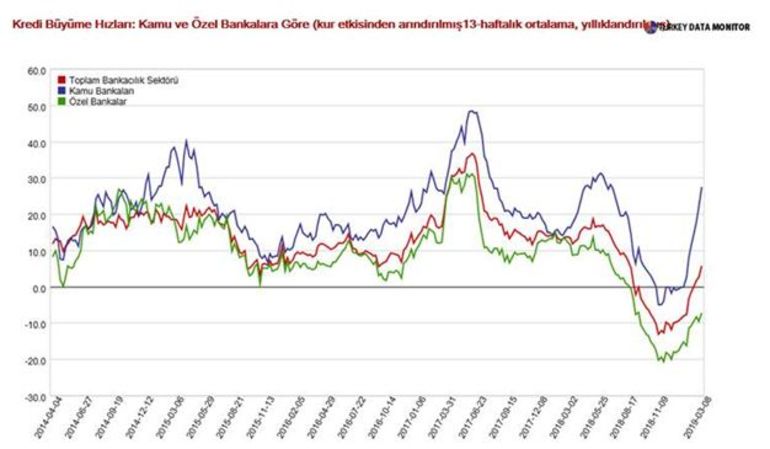

Büyümede dipten dönüldü mü? Her ne kadar krediler gibi bir takım veriler dipten dönüş sinyali verse de, temkinli bakmakta fayda var. Kredilerdeki artış daha çok kamu bankaları önderliğinde sağlanıyor. Özel banka kredilerinde dipten dönüş görsek de, halen negatif büyüme var. Tüketici kredileri gibi önemli göstergeler de daralmanın devam ettiğine işaret ediyor. Dolayısıyla ekonomide bir dip yapma çabası var demek daha sağlıklı.

Diğer önemli gösterge, sanayi üretimi. Aralık’ta yıllık %9.7 daralmıştı. Ocak rakamı yıllık %7.3 daralma göstermekte. Fakat 3 aylık ortalamalar ile baktığımızda momentumunda henüz değişim yok. Öte yandan, sanayi üretimi ile ihracatımızın korelasyonu çok yüksek. Şubat ayında TİM verilerine göre ihracat artışı yıllık %2.8 civarında, Ocak ayı performansının (%3.3) altında. Özellikle, Şubat rakamlarında-TİM, Avrupa’ya olan otomotiv ihracatımız yıllık %10 daralıyor. Dolayısıyla sanayi üretim performansımızın Şubat ayında tekrar kötüleşme ihtimali var. Baz etkisi de aleyhimize.

2018’i yıllık %2.6 ile tamamladık. 2019’da ihracat performansımız büyümeyi bu denli desteklemeyebilir. Çünkü

- Avrupa’daki yavaşlamanın, ihracat performansımızı son iki aydır görece olumsuz etkilemeye başladığını görüyoruz. (TİM ihracat verileri)

- İthalata dayalı bir ihracat modelimiz var. Dolayısıyla ithalattaki hızlı daralma bir dönem sonra ihracatımıza da yansıyacaktır.

Büyümede, reel kesimin bilanço tarafında yaşadığı küçülme hikayesinden dolayı, 2009 krizinde gördüğümüz türden bir “V” şeklindeki toparlanmadan ziyade daha uzun vadeye yayılmış, büyümenin düşük seyrettiği görece uzun bir döneme girme riskimiz mevcut. Bu riski bertaraf etmek, otoritelerin seçim sonrasında atacağı adımlarla mümkün olabilir.

Enflasyon düşmeye devam eder mi? TL’nin stabil seyrettiği varsayımı ile, hem iç talebin baskı altında olması hem kur geçişkenliğinin devreden çıkmasıyla enflasyondaki düşüşün yılın ikinci yarısında hızlanması muhtemel. Piyasa beklentileri de 2019 sonu için %14’ler civarında.

Enflasyonun yükselişinde her ne kadar TL’nin değer kaybı önemli rol oynasa da enflasyon dinamiklerinde geriye dönük fiyatlamanın, ataletin devreye girmiş olması genel olarak enflasyonun yapısını 2016 yılından bu yana bozmaya başlamıştır. Dolayısıyla enflasyonu bir şekilde %14-15’e çekeriz. Bizi asıl enflasyonu tek haneye çekmek zorlayacaktır. Burada maalesef sadece para politikası yeterli değil, maliye politikasından da çok önemli bir desteğe ihtiyaç olacak.

Bütçe’nin seyri piyasanın en yakın takip ettiği konu. Nisan sonrasında bir düzeltme yaşanmasına ihtiyaç var. Son gelen rakamlarda, hem harcamalardaki artış fazla, hem faiz giderleri yüksek, hem de vergi performansı projeksiyonların altında. Piyasanın aklındaki asıl soru: Seçim sonrasında genişlemeci maliye politikası bu şekilde devam eder mi? Hatırlayacak olursak, büyüme/bütçe/cari denge/enflasyon makro ekseninde, bütçe performansımız geçtiğimiz dönemlerde en önemli çıpa görevi görmekteydi. Bu çıpayı yeniden kazanmalıyız.

Cari açıktaki düzeltme hareketine bakarsak; Türkiye’nin normal şartlarda iç talebi bu oranda baskı altındayken olması gerekenden çok daha şiddetli bir cari açık daralması görüyoruz. Bunun temel sebebi de son 7-8 yıllık dönemde daha ithal yoğun bir üretim modeline geçmemizden kaynaklanıyor. Her ne kadar 2019 sonu cari açık beklentileri 10-15 mlr usd civarında olsa da, yıl ortasında 12 aylık kümüle cari açığın sıfıra yaklaşması söz konusu olabilir. Dış finansman ihtiyacımız da bu kapsamda azalıyor.

2018 yılına girerken yaklaşık 240 mlr usd’lik dış finansman ihtiyacımız vardı. (180 mlr usd dış borç ödeme+60 mlr usd cari açık). Bu finansman ihtiyacı karşılanamadı ve kurda bir düzeltme yaşadık. 2019’da ise dış finansman ihtiyacımız toplam 180 mlr usd’ye yakın. 2018’e kıyasla oldukça düşük (170 mlr dış borç ödeme+10 mlr usd cari açık). Yılın tamamında geçen yılın aksine, dış finansman tarafında bir sorun yaşamayız muhtemelen. Dış politikadaki gelişmeler de burada önemli rol oynuyor elbette.

Özetle, ekonomideki gidişatın yönü, seçim sonrasında atılacak olan adımların niteliğine ve sürdürülebilirliğine bağlı. Dolayısıyla piyasalar da hangi adımların atılacağına göre yeniden bir fiyatlama (olumlu/olumsuz) evresine girecektir.