ABD'de yeni gündem 'kredi sıkışması' olur mu?

Mevduatların para piyasası fonlarına kayması mevcut konjonktürde yakından takip edilmesi gereken bir olgu haline geldi.

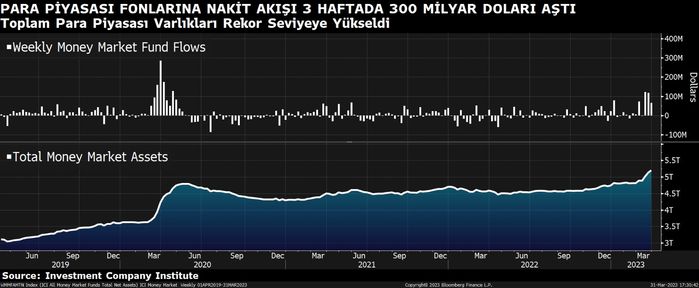

SVB krizi ile başlayan bankacılık stresi sonrası mevduatlardan çıkış hız kazanarak son 3 haftada 300 milyar doların üzerine çıktı. Fed’in geçtiğimiz yıl boçlanma maliyetlerini hızla artırmasıyla para fiyasası fonlarının sunduğu getiriler faiz oranlarının çok üzerine çıkınca yüksek getiri arayan mudilerde yönelim hız kazandı. Ama bu sürecin hızlanmasını asıl tetikleyen, tasarruf sahiplerinin tasarruflarını, bankacılık sektörüne dair stresin yükselmesi sebebiyle, daha güvende olması için bankalardan, para piyasası fonlarına yönlendirmeyi tercih etmeye başlaması oldu.

Mevduat akışı bu hafta 67 milyar dolara gerilemiş olsa da Mart ayının başından bu yana para piyasası fonlarına 340 milyar dolar fon akışı gerçekleşti. Bankacılık krizi endişesi ile başlayan süreci ilk dalga olarak tanımlarsak, ikinci dalgayı oluşturan beklenti mevduata nazaran görece daha yüksek getiri arayışına sahip mudiler oldu diyebiliriz. Çünkü enflasyon yükseldiğinde, mevduatın reel faizi negatif seviyede ya da çok düşük pozitif alanda olursa tasarruf sahipleri tasarruflarına daha yüksek reel getiri beklentisi içine girerler. Şu an birçok ABD bankasının sunduğu mevduat faizi ortalama yüzde 1’lerdeyken para piyasası fonlarının getirisi yüzde 4’lere ulaştığı için mevduat çıkışları hızlandı yani para piyasası fonları mevduatı dışladı (crowding out etkisi). Bankacılık sektörü stresi sebebiyle ise, FED’in verilerine göre küçük bankalardan sektörün toplam mevduatlarının yüzde 0,6’sı yani toplamda 98,4 milyar dolarlık mevduat çıkarken, büyük bankaların mevduatlarında ise artış yaşandı.

Para piyasası fonları tipik olarak ABD Hazine bonoları, mevduat sertifikaları, ticari senetler ve yeniden satın alma anlaşmaları gibi kısa vadeli, düşük riskli menkul kıymetlere yatırım yapan güvenli yatırımlar olarak bilinir. Diğer yandan başka bir yerde konuşlandırılmayı bekleyen fonlar için geçici bir yatırım seçeneği olarak da yaygın olarak kullanılırlar çünkü para piyasası fonlarının vadesi mevduata göre kısadır (bir gün) ve likiditesi (aynı gün içerisinde tahakkuk eden faiz ile geri alınabilir) yüksektir. Örneğin ters repo tesisinin kullanımı son haftalarda artarak günlük seviyeler yaklaşık 2,3 trilyon dolara yaklaştı.

Bankaların mevcut piyasa şartlarında rekabetçi bir mevduat oranı sunamaması nedeniyle bu akışın devamı bankacılık sistemindeki gerilimi en azından likidite bazında artırabilir. Çünkü daha fazla mudi fonlarını para piyasası fonlarına kaydırmaya devam ederse bu durum küçük bankalar üzerinde baskı oluşturabilir. Diğer yandan bu durum bazı küçük bankaların borç verme iştahını düşüreceğinden bu da krediye ihtiyacı olan küçük ve orta birimli işletmelerin nakit akışlarının bozulmasına ve/veya finansal giderlerin artması ile kar marjlarının erozyona uğramasına, dolayısıyla ekonomik aktivitenin zayıflamasına neden olabilir. Ve tüm bu olasılıkların vuku bulma ihtimalinin artması 'Credit Crunch' (kredi sıkışması) tartışmasını başlatabilir. Dolayısıyla mevduatların para piyasası fonlarına kayması mevcut konjonktürde yakından takip edilmesi gereken bir olgu haline geldi.