ABD hisse piyasalarında batık şirketlere neden güçlü alım geliyor?

-

Hisse senedi yatırımcılarının ABD borsalarında işlem gören batık şirketlere ilgisi arttı. Özellikle pandemi döneminde arttığı görülen bu ilginin arkasında ne var?

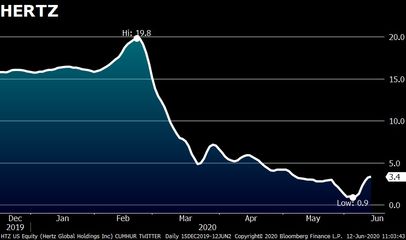

ABD borsalarında işlem gören, Hertz gibi iflas etmiş şirketlere yönelik güçlü talep var.

Batık şirketlerdeki talep artışının, koronavirüs salgınının küresel ekonomi üzerindeki etkilerini göstermeye başladığı Mart ayından bu yana hisse senedi piyasalarında yaşanan çalkantıyla eş zamanlı olduğu görülüyor.

Borsada işlem gören bir şirketin faaliyetlerini sonlandırıp varlıkların tasfiye süreci başladığında, türüne göre farklılık gösterse de hisse senedi genellikle değerini yitirir. ABD borsalarında işlem gören bir şirketin iflas etmesi durumunda, hissenin değerini geri kazanması ihtimali bulunmakla birlikte genellikle adi hisse yatırımcısı tasfiye sürecinde yatırımının az bir kısmını geri alabiliyor.

Ekonomi basınında yer alan haberlerde, Robinhood yatırım uygulaması üzerinden geçen hafta 100 bine yakın kişinin Hertz Global Holdings Inc.’te pozisyon açtığı belirtildi. İflas koruma için başvuran görece daha riskli şirketler listesinde Whiting Petroleum Corp. ve Chesapeake Energy gibi işlem gören diğer şirketler de var.

Peki tüm bu riske karşın güçlü talebin ardında ne var?

Tabii ki bazı şirketler iflastan kurtulmayı başarıyor. On yıl önce yaşanan küresel finans krizinin ardından hükümetin geniş çaplı kurtarma paketleriyle hayata dönen General Motors ve Chrysler, iflastan kurtulabilen büyük şirketlerden bazıları.

ABD hükümetinin -finans krizi sonrasında olduğu gibi- bazı şirketleri çöküşten kurtarmak üzere adım atacağını uman yatırımcılar, toparlanmanın hisse senedini canlandıracak ölçüde olmasını bekliyorlar.

Ancak “aşırı risk” konusunda uyaran uzmanlar, talebin perakende yatırımcılardan geldiğini, kurumsal yatırımcıların bu tarz hisselerde alım yapmadığını belirtiyor. Ucu açık beklentilerle borsada “oynanmayacağı”, ancak “yatırım yapılabileceği” konusundaki uyarılara rağmen bireysel yatırımcılar “hızlı zengin olma” hayaliyle finansalları parlak olmayan şirketlerin iflas başvurularını “al sinyali” olarak görebiliyorlar.

Öyle ki araç kiralama şirketi Hertz, iflas başvurusunda bulunduğu 22 Mayıs’ı takip eden iki işlem gününde 2.90 dolarlı seviyelerden 40 cent kadar geriledi. Sonrasında ise sadece 10 işlem gününde 6.90 doları aştı. Benzer bir şekilde hafta başında iflas için başvuracağı yönünde haberler çıkan Chesapeake Energy’nin hisseleri bir günde yüzde 180’den fazla yükseldi. Bloomberg verilerine göre günlük hacmi 20 milyonu aşarak rekor kırdı.

Özellikle Robinhood veya Charles Schwab gibi daha genç kitlenin kullandığı, sıfır komsiyonlu kurumlardan çok yoğun talep geldiğini belirten İş Yatırım Uluslararası Piyasalar Direktörü Şant Manukyan, “Buradaki mantık şu: Fed bütün piyasayı koruyor. 2009’da olduğu gibi sadece bankacılık sektörü değil, bu defa çöp tahvillere kadar alması söz konusu. Dolayısıyla böyle bir ortamda Chapter 11’e (iflas koruma) başvurmuş şirketlerin de toparlanma ihtimali olduğunu düşünenler var.” dedi.

Manukyan, BloombergHT.com’a yaptığı değerlendirmede, batık şirketlere yönelik talebinin “sadece momentuma oynayanlardan da” kaynaklandığını belirtti. “Yani 1’e alırım 2’ye satarım düşüncesinin olduğunu görüyoruz. Genel alımların temeli bu.” diyen Manukyan, büyük fonların burada değişik bir durum gözlemleyip alım yaptığını düşünmediğini ekledi.

Ayrıca bu şirketlerin kurtarılmayacağını, Chapter 11’e başvurulduğunun altını çizen Manukyan, sert yükselişle ilgili olarak “Hava yollarına baktığımızda da benzer bir durum söz konusu. Uçuşlarda yüzde 90’lık bir azalma var. Ama bazı hisselere bakıyorsunuz, kriz öncesine göre yüzde 20 aşağıda. Burada da ‘Aktivite artacak. Bunlar batmaz, önceden alayım.’ düşüncesi var. Dolayısıyla çok temel bir mantıkla anlatabileceğimiz bir durumla karşı karşıya değiliz.” dedi.

Los Angeles Times, piyasa görülen bu tartışmalı alımları hafta başında “Yatırımcılar batık şirketlerin hisselerine yığılarak genellikle hissedarları yok eden yasal sürece karşı pozisyon alıyor.” şeklinde manşete taşımıştı.

Editör: F. Uğur Taçkınlar