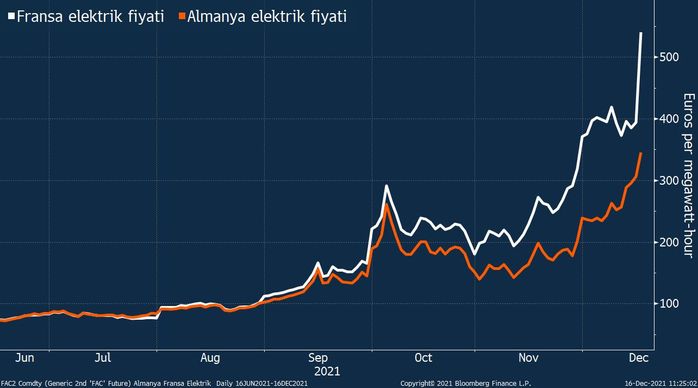

Avrupa elektrik fiyatlarında yeni zirve

-

Fransa'da dört nükleer reaktörün kapanmasıyla Almanya ve Fransa'da elektrik fiyatları yeni zirveleri gördü. Almanya'da elektrik fiyatı megavatsaat başına 336 euroya ulaşırken Fransa'da 540 euroyu gördü.

Avrupa gösterge elektrik fiyatı olan Almanya 1 ay vadeli elektrik fiyatı, Fransa’nın güvenlik önlemleri nedeniyle dört nükleer reaktörü kapatmaya hazırlanmasıyla yüzde 10 civarında yükseliş kaydederek megavatsaat başına 355 euroya kadar tırmandı. Fransa’da elektrik fiyatları ise megavatsaat başına bir günde 393 eurodan 540 euroya tırmandı.

Fransa’nın elektrik dağıtım şirketi Electricite de France, bu hafta Chooz’daki iki nükleer reaktörünü kapatmaya hazırlanırken Civaux’daki iki reaktörünün de kapalı kalma süresini bahar aylarına kadar uzattı. Kapatılan reaktörler Fransa’daki nükleer elektrik üretim kapasitesinin yüzde 10’unu oluşturuyor.

Bloomberg’in modeline göre sadece Fransa’nın elektriklik talebi gelecek hafta yüzde 7 artarak 80 gigavata çıkabilir. Fransa aynı zamanda sınırında bulunan ülkeler için ana elektrik tedarikçisi konumunda. Bu da Almanya, İspanya, İtalya ve İngiltere gibi ülkeler için de daha yüksek elektrik fiyatları anlamına geliyor.

Avrupa’da doğalgaz fiyatları da düşen sıcaklıklar, artan talep ve jeopolitik gerginliklerle beraber rekor seviyelerde bulunuyor. Hollanda’da vadeli doğalgaz kontratları megavatsaat başına 131,5 euro seviyesinde işlem görüyor.