Pandemiyle gelen bütçe açıklarına ne olacak?

-

Açıklanan teşvik paketleriyle tüm ülkelerde bütçe açıkları giderek artıyor. Bütçe açıklarını düşürmek için ülkeler ne gibi önlemler alıyor? Alınan önlemlerin oluşturduğu riskler neler? Yüksek bütçe açıkları 'yeni normal' mi?

Pandemiyle birlikte ekonomilerin neredeyse durma noktasına gelmesi ve hükümetlerin ekonominin çarklarının durmaması için ardı ardına yardım paketleri açıklaması kaçınılmaz olarak hükümet harcamalarının artmasının önünü açtı.

Bununla beraber belirli ülkeler harcamaları artırarak ekonomiyi canlandırma ve bütçe açığını makul seviyelerde tutma ikileminde sıkışıp kaldı. Rezerv para biriminin sahibi olan gelişmiş ülkelerde bütçe açığı büyük bir problem değilken gelişmekte olan ülkelerde bütçe açığının ve cari dengenin bozulması beraberinde başka sorunları da getiriyor.

Konu hakkında sorularımızı cevaplayan IIF Ekonomisti Jonathan Fortun Brezilya, Güney Afrika ve Arjantin gibi ülkelerin pandemi öncesinde de bütçe problemleri yaşadıklarını belirterek, “Gelişmekte olan ülkeleri bütçe açıkları konusunda çok daha zorlu bir yol bekliyor, eğer bütçe açıkları çok yüksek seviyelere ulaşırsa yatırımcılar bu ülkelerin tahvillerini almak istemeyebilir” dedi.

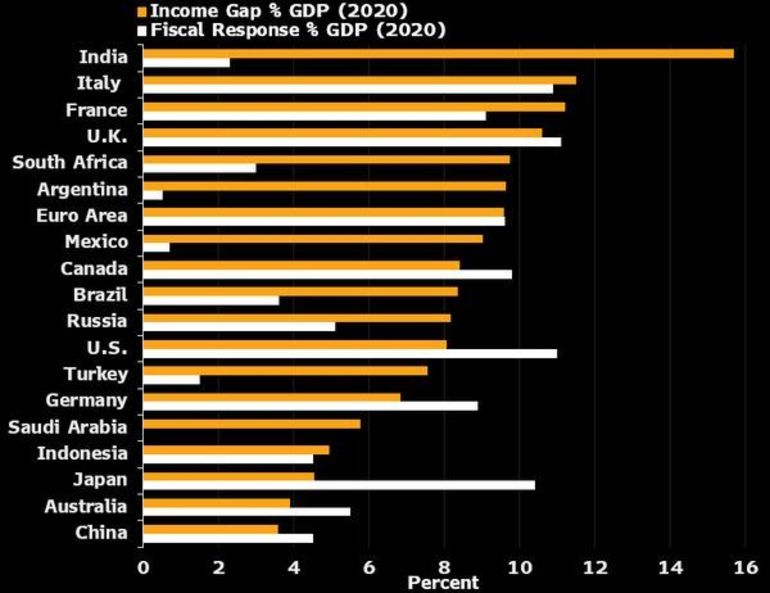

Bloomberg’den Stephanie Flanders’ın haberine göreyse gelişmiş ve gelişen ülkeler arasındaki fark koronavirüs krizi sonrasında giderek daha da derinleşecek. Gelişmiş ülkelerin bütçe açıklarının ve yardım paketlerinin GSYH’ye oranının neredeyse benzer seviyelerde olduğuna değinen Flanders, gelişmekte olan ülkeler içinse yardım paketleri ve bütçe açığı arasındaki farkın büyüklüğüne dikkat çekiyor.

Moody’s: “Bütçe Açıkları Daha Fazla ve Uzun Süreli Olacak”

Bütçe açıklarının önceki tahminlerinden çok daha fazla ve birkaç yıl süreyle kalıcı olacağını söyleyen Moody’s Yönetici Direktörü Marie Diron, pandemi önlemleri dahilindeki sosyal harcamaların çok yavaş şekilde eski seviyelere geri geleceğini fakat bütçe gelirlerinin ve şirket kârlarının bundan daha da yavaş toparlanacağını düşünüyor.

Ek olarak “Gelişmiş ekonomilerin Borçluluk/GSYH oranının %20 oranında artacağını düşünüyoruz” diyen Diron, hükümetlerin borç şoklarının üstesinden gelebilme kabiliyetlerinin krizden çıkışta asıl belirleyici olduğunu belirtti.

East Capital Gelişen ve Öncü Piyasalar Portföy Yöneticisi Emre Akçakmak ise gelişmiş ülkelerde bütçe açıklarının yüzdelik olarak 8-10 puan artmasını beklerken gelişmekte olan ülkelerin bütçe açıklarında ortalama 5 puanlık bir artış yaşanmasını bekliyor.

Bu artışların ‘yeni normal’ olarak görülmemesi gerektiğini söyleyen Akçakmak, “Borç yükü GSYH’sinin %100’üne yaklaşmakta olan ve görece yüksek faizle borçlanan Brezilya, Güney Afrika ve Hindistan gibi ülkelerde sıkıntıların büyüyebileceğini” belirtiyor.

Hızlı bir şekilde normalleşmenin ve ekonomilerin açılmasının vergi gelirlerini eski seviyeye getirerek işin büyük bir bölümünü halledeceğini düşünen Jonathan Fortun, her ülkenin harcamalar ve vergi artırımı arasındaki dengesini bulmasının çok önemli olduğunun altını çiziyor.

Fortun asıl zor olanın ise “sosyal olarak kabul edilebilir şekilde hükümet harcamalarının ve borç yükünün azaltılması” olduğunu söylüyor.

‘Yasak Meyve’ Yemenin Sakıncaları Neler?

Yasak meyve olarak adlandırılan merkez bankalarının hükümet tahvillerini alarak bütçe açığını düşürme müdahalesi halihazırda Hindistan ve Endonezya tarafından gerçekleştiriliyor. Bütçe açıklarının düşürülmesi için böyle bir yöntemin izlenmesinin ne gibi sakıncalarının olacağı konusundaysa piyasalarda farklı görüşleri mevcut.

“Likiditenin bol olduğu, merkez bankaları ve IMF’nin fazla mesai yaptığı bu dönemin ardından yaratılan ek borç yükü ve parasal politika kaynaklı enflasyonist baskılar gün yüzüne çıktığında doğru ile yanlışı küresel yatırımcılar ile daha net görebileceğiz” diyen Emre Akçakmak, tolere edilebilir dengesizliğin geçici dengeler yarattığını belirtiyor.

Marie Diron ise gelişmiş ülke merkez bankalarının devlet tahvili alımını “krize karşı bir para politikası” olarak gördüklerini söylüyor. Diron “Merkez bankalarının tahvil alımları piyasalardaki oynaklığı düşürebilir ve iktisadi politikalarının etkililiğini artırabilir” dedi, fakat bu alımlar makroekonomik istikrarı bozar ya da likidite baskısını göz ardı ederse negatif kredi uygulamalarının yükselebileceğini vurguladı.

Asıl riskin merkez bankalarının bu hareketi değil bunun kullanım pratiği olduğunu söyleyen Jonathan Fortun ise “Asıl tehlike gelişen piyasaların bu aracı kriz bittikten sonra da kullanmaya devam etmeleri ihtimali” dedi.

“Piyasalar için risk teşkil eden şey kanıtlanmış bir acil durum enstrümanının bütçe açıklarını kapatmak için günlük amaçlarla kullanılması. Bu Arjantin’in yıllardır mustarip olduğu bir problem” diyen Fortun, yatırımcıların mali disiplinin korunduğuna olan inancı sarsılırsa, tahvil faizlerinin yükselmesiyle ve para biriminin değer kaybetmesiyle alımların tüm pozitif etkilerinin silinebileceğinin altını çiziyor.

Erol Oytun ERCAN