Enflasyon Hedeflerine Vergi Penceresinden Bakalım

“Merkezi yönetim bütçesinin hazırlanma sürecini başlatan Orta Vadeli Program (OVP), makro politikaları, ilkeleri, hedef ve gösterge niteliğindeki temel ekonomik büyüklükleri, gelecek üç yıla ilişkin toplam gelir ve gider tahminlerini, bütçe dengesi ve borçlanma durumu ile kamu idarelerinin ödenek teklif tavanlarını içeren temel politika dokümanıdır” bu satırlar 2022 ila 2024 arasındaki dönemi kapsayan ve 5 Eylül’de Resmi Gazete’de yayımlanan OVP’den. Dolayısıyla OVP’ler gelecek üç yıllık döneme ekonomik ve mali perspektiften ışık tutan çok önemli belgeler. Ekonomik ve mali iklimde “öngörülebilirliğin” hayati olduğu düşünülünce OVP’lerin her boyutu ile dikkatlice analiz edilmesi de büyük önem taşıyor.

Biz şimdi OVP’nin enflasyon öngörüleri ile vergi politikalarının bu öngörüler üzerindeki muhtemel etkilerine biraz daha yakından bakalım.

OVP’nin enflasyon öngörüleri bize neler söylüyor?

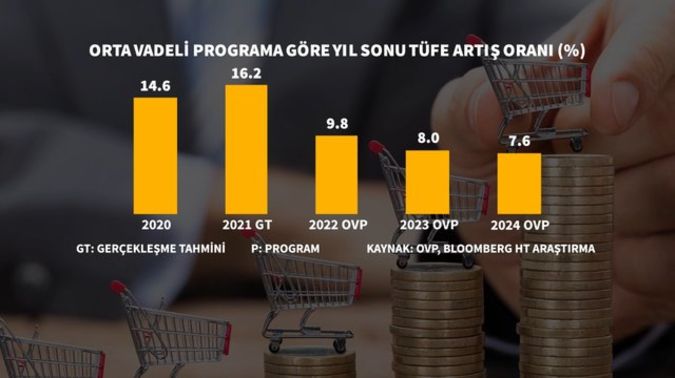

Lafı uzatmadan önce OVP’de “4. Fiyat İstikrarı” başlıklı bölümde yer verilen grafiği aynen paylaşalım.

Özetle OVP’de TÜFE’nin 2022 itibariyle tek haneli seviyelere düşürüleceği ve 2024 sonunda da yüzde 7,6 olarak gerçekleşeceği öngörülüyor.

Elbette ki bu hedeflere ulaşmak için maliye politikasıyla para politikası uyumu da kilit bir öneme sahip; ancak vurgulamadan geçmeyelim, fiyat istikrarı hedefleri için belirlenen sekiz adet “Politika ve Tedbir” arasında kamu maliyesi ve/veya maliye politikası içeren bir politika veya tedbire yer verilmiş değil.

Enflasyon ve maliye politikası ilişkisine bakalım…

Her ne kadar fiyat istikrarı hedefleri için belirlenen “Politika ve Tedbirler” arasında kamu maliyesi ve/veya maliye politikası vurgusu olmasa da; OVP’nin temel amaçlarından birisi, Program döneminde, para ve maliye politikalarının güçlü eşgüdümünün sürdürülmesi ve enflasyonun kalıcı olarak tek haneli seviyelere indirilmesi olarak tespit edilmiş.

OVP’nin “6. Kamu Maliyesi” başlıklı bölümünde geçen “(…) Bu önlemlerin yanı sıra enflasyonla mücadelede para politikasını desteklemek amacıyla alınan tedbirlerin gelir azaltıcı etkilerine karşın, ekonomik aktivitedeki iyileşme sayesinde bütçe gelir performansı olumlu seyretmiş, giderlerde ise artış gerçekleşmiştir.” ifadesi de para ve maliye politikası arasındaki kuvvetli ilişkiye işaret ediyor.

Acaba maliye politikamızın merkezinde yer alan vergi politikamız, para politikamızı yeteri kadar destekliyor mu? Bu soruya peşinen “evet” diyebilmek oldukça zor.

Merkez Bankası’nın yayımladığı çeşitli çalışmalar ve enflasyon raporlarında da zaman zaman altı çizildiği üzere, yüksek oranda nispi (oransal) vergi içeren vergileme modellerinde, maliyet artışları ile perakende satış fiyatları arasında doğrusal olmayan bir ilişki ortaya çıkıyor. Özetle, ilgili mal üzerindeki her türlü maliyet artışları o malın perakende satış fiyatına çok daha yüksek oranlarda yansıyor.

Bu ilişkiyi “mali çarpan” mekanizması üzerinden izah edebiliriz. Özetleyelim, üzerinde nispi vergi olan bir malın maliyetindeki 1 kuruşluk artış -mali çarpan mekanizması nedeniyle- perakende fiyata çok daha yüksek oranda yansıyor. Enflasyon sepetinde yüzde 5 civarında yer tutan ve nispi vergi yükü oldukça ağır olan sigaradan örnek verelim. Mevcut durumda sigaradan alınan yüzde 63 ÖTV ve yüzde 18 (efektif olarak 15,25) KDV dikkate alınınca mali çarpanı 6,8 olarak hesaplayabiliriz. Buna göre, bu maldaki 1 kuruş maliyet artışını karşılamak için 6,8 kuruşluk bir fiyat artışı gerekiyor.

Şimdi bu tabloya Ocak-Ağustos dönemi vergi gelirleri gerçekleşmeleri üzerinden bakalım. Bu dönemde topladığımız 132,1 milyar TL vergi gelirinin yüzde 18,6’sı ÖTV’den ve yüzde 31,2’si de KDV’den geliyor. Ocak-Ağustos dönemi vergi gelirlerimizin neredeyse yarısı sadece bu iki vergiden kaynaklanmış. Dolaylı vergilerin oranları ve bütçe içinde payları artıkça; enflasyonu, maliye politikası araçları (özellikle vergi politikası) ile dizginlemek de gittikçe zorlaşıyor.

Nispi (oransal) vergilerin yükseltilmesinin bütçe üzerinde kısa vadede olumlu bir etkisi olduğu iddiası da her zaman geçerli olmamakla birlikte, Laffer eğrisinin de açıkça gösterdiği üzere, uzun vadede bunu söylemek daha da güçleşiyor. Peki vergi politikasını konuşurken -genellikle ihmal ettiğimiz- “bütçenin gider bacağı” tarafında tablo nasıl şekilleniyor?

Yüksek nispi vergiler nedeniyle ve mali çarpan mekanizması üzerinden gerçekleşen fiyat artışları, ekonomi genelinde faizlerin belirlenmesinde ana bileşenlerden biri olan enflasyon aracılığıyla hem kamu borçlanma araçlarına ödenen faizleri hem de -enflasyona endeksli giderler nedeniyle- bütçenin gider bacağını elbette olumsuz etkiliyor. Bu durumu biraz daha açalım.

2021 Bütçe tahminlerine göre, personel giderleri ve emekli maaşları için öngörülen rakam 719 milyar TL. Bunun yanı sıra, Eylül itibariyle TÜFE endeksli iç borç stokumuz da 254 milyar TL civarında. Enflasyonun başka birçok bütçe gideri üzerinde elbette olumsuz etkisi var ama biz sadece bu iki rakamı dikkate alalım. Enflasyonda meydana gelecek 1 puanlık artışın sadece bu üç kalem üzerinde yaratacağı ek yük 10 milyar TL’ye yaklaşıyor. Yani 2021’de toplayacağımız toplam Özel İletişim Vergisinden bile fazla!

Şimdi manzarayı özetleyelim; üzerinde yüksek nispi (dolaylı) vergi yükü olan ve enflasyon sepetinde yer alan bir malın maliyetindeki küçük bir artış -mali çarpan mekanizması üzerinden- o malın fiyatına birkaç kat fazla yansıyacak ve dolayısıyla enflasyonu da yukarıya itecek. Yukarıdaki hesaplamadan ilerlersek, malın fiyatındaki artış enflasyonda yüzde 0,1 yükselmeye karşılık bile gelse, bütçeye enflasyon yükü en az 1 milyar TL olarak gerçekleşecek.

Vergici gözüyle enflasyonla mücadele…

Etkili bir enflasyon mücadelesi için kamu maliyesi -özellikle de vergi politikası- bileşenini göz ardı etmenin çok ciddi maliyetleri olacağı aşikar. Bütçenin anlık gelir ihtiyacı için etkili bir önlem olarak sürekli masaya gelen dolaylı vergi artışlarının, orta ve uzun vadede hem enflasyon ve genel ekonomik denge hem de bütçe giderleri bağlamında yıkıcı etkileri olacağı dikkatten kaçırılmamalı. Para ve maliye politikası uyumunun sağlanamadığı bir ortamda enflasyonla mücadelenin önemli bacağının eksik olacağı gerçeğinden hareketle; planlanan her dolaylı vergi artışının bu perspektifle de analiz edilmesi ve yapılabiliyorsa bazı mallarda nispi (oransal) vergilerin, maktu (sabit) vergilerle ikame edilmesi ekonomi yönetimimize enflasyonla mücadele cephesinde önemli mevziler kazandırabilir.