Haftaya bakış

ABD merkez banksı (FED) yetkilileri kafalarını kaşıyor, rekor para basmaya rağmen QE’ler neden etkisiz? isdihdam ve büyüme neden iyileşmiyor? Aha, geçen hafta çözümü buldular; sonsuza kadar QE. Eninde sonunda yükselen borsalar ile tüketici iyi hissedecek, harcamaya başlayacak ve ABD ekonomisi büyüyecek...

Geçen hafta, Almanya anayasa mahkemesinin merkez bankasının tahvil satın alması ile ilgili şartlı da olsa onaylaması ve FED’in 3.tur parasal genişlemeyi (QE3) ilan etmesi piyasaların istediğinden fazlasıydı. FED’in aylık 40 mia. dolarlık mortgage’a dayalı tahvil (MBS) alımlarının, anemik isdihdam rakamları ve fiyat istikrarı sağlanıncaya kadar (ucu açık) devam edeceğini açıklaması bir çoklarına göre sürpriz oldu. Devam eden “Operation Twist” yıl sonunda gözden geçirilecek. Doğal olarak, petrol fiyatı 100 dolar/varil üzerinde işlem gördü, altın fiyatı altı ayın zirversine yükselirken S&P 500 endeksi 2008’den bu yana en yüksek seviyesine ulaştı. Bu gelişmelerin fiyatlara yansıdığı ve kısa vade momentum trader’ların kar realize etme olasılığı düşünüldüğünde “bundan sonra risk alma iştahını ne körükleyebilir?” sorusu akla gelebilir. Herhalde, yeni projelerini desteklemek ve ekonomisini canlandırmak için küresel kolay para politikasında belki de sıra Çin’e gelmiştir. Bu hafta piyasalarda, Çin’de açıklanacak konut sektörü verileri ve Ağustos ayı yabancı sermaye girişi rakamları öne çıkacaktır. Piyasalar, hafta boyu Çin verileri yanısıra, AB ve ABD’de konut sektörü ve üretim rakamlarına odaklanacaklar.

-Bakır (Comex)

Bakır fiyatı diğer emtialar gibi FED'in bir kez daha parasal genişleme kararından destek buldu. Ama, küresel ekonominin öncü göstergesi olarak izlenen bakır fiyatı için asıl itici güç, Çin’in ekonomisini ivmelendirmek üzere ne tür tedbirler alacağı ve bu tedbirlerin etkili olup olmayacağına bağlı olacaktır. Dünyanın en büyük tüketicisi olarak Çin ekonomik faaliyetleri, özellikle endüstriyel metal fiyatlarını doğrudan etkiliyor. Nitekim, talebin artacağı beklentisi bakır fiyatını son dört ayın en yüksek seviyesine çıkarırken diğer önemli endütri metallerini de beraberinde taşıdı. Londra Metal Borsası'nda (LME) üç ay vadeli bakır kontratı ton başına 8,355 dolar’a yükselirken Aralık vadeli New York Comex bakır kontratı pound başına 3.78 dolara yükseldi. Elbette bakır fiyatı da diğer emtialar gibi finansal enstrüman olarak talep gördüğünden parasal genişleme ile destek buluyor, ancak temel verilerin sık sık ön plana çıktığı emtialardan biri olarak Çin bakır stoklarının aşırı yüksek olması üreticiler için riskleri artırıyor. Dolar endeksi ile kuvvetli bir korelasyon (ters) gösteren LME bakır fiyatı 8550 dolar/ton seviyesinde majör direnci aşaması doğrudan dolar endeksine bağlı görünüyor.

-Altın (Comex)

FED kararında altın fiyatını etkileyecek iki anahtar ifade; 1) desteğin açık uçlu olması, 2) enflasyon hedefinde sapmaya toleranslı olacakları. Özellikle, enflasyon altın için en önemli destek. Ayrıca, düşük faiz oranlarının 2015’e sarkması faiz getirisi olmayan altının diğer varlıklara (mevduat, bono, tahvil vs.) karşı rekabet avantajını pekiştiriyor. Uzun vade için altında endişe yok.

Kısa vadede ne olabilir? Orta doğu jeo-politik gerginliği fiyata yansıdı. QE3 de onaylandı. Artık, altın’da sert çıkışlar yavaşlayabilir, bir süre yatay seyir ve sindirme altın fiyatının daha yükselebilmesi için gerekli olabilir. Açık pozisyon sayısı (OI) ve yüksek işlem hacminin yükselen altın fiyatına eşlik etmesi son derece olumlu olmakla birlikte gelinen seviyelerde düzeltme olasılığı çok yükseldi. (daha fazlası için www.atesanaybars.com )

Teknik olarak, Şubat ayı zirvesi 1793 -1800 dolar/ons bull kampının ilk direnç hedefi olabilir. Bu seviyeye kadar teknik direnç görülmemekle birlikte öncesinde düzeltmenin başlayıp başlamaması kısa dönem momentum trader’larına bağlı. Açık pozisyon sayısı COMEX’de bir ay içinde 386.000 kontrat’dan 464.000’e yükseldi! Momentum trader’ları 1793-1800 dolara kadar beklerler mi kestirmek zor. Ağustos’dan bu yana aşırı değer kaybeden doların toparlama sinyalleri de altın ve diğer emtialarda düzeltme sürecini tetikler. 1720 dolar/ons seviyesinde kırılması zor önemli bir destek oluştu.

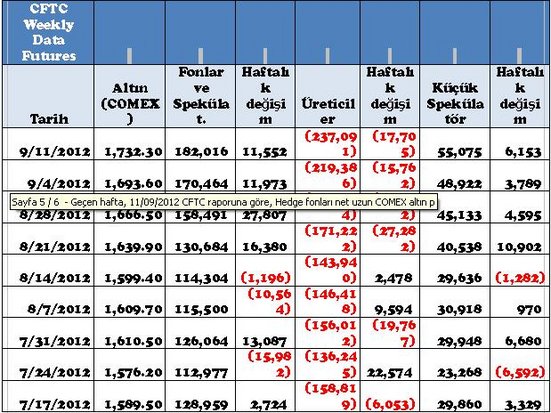

Geçen hafta, 11/09/2012 CFTC raporuna göre, Hedge fonları net uzun COMEX altın pozisyonlarını 11552 kontrat artırırken, üreticiler ise net kısa pozisyonlarını 17705 kontrat artırdılar.