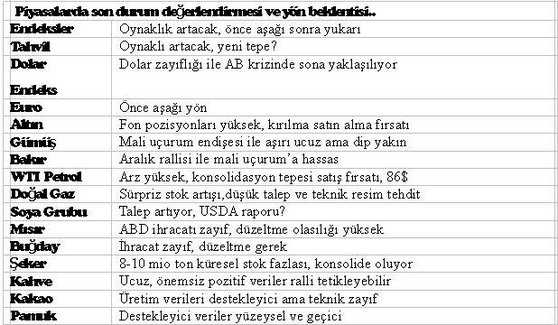

Haftalık yorum

Bu hafta FED toplantısı yanısıra zamanı daralan mali uçurum tartışmaları piyasaları oyalayacak. Washington’da sahte kahramanlık gösterisi ile eski yöneticilerin son seansı (Lame Duck Session) mali uçurum endişeleri arkada bırakacak, içeriksiz, palyatif bir çözüm ardından dolgun maaşları, muhteşem sağlık sigortaları ile Washington’u terkedecekler. Kral çıplak ama dünya bu gerçeği görmek istemiyor. Yine çözümü para basarak getirecekler. Ancak, göstermelik bir anlaşma olsa bile piyasalar için yeterli olacak. Ayrıca, Çin’de yavaşlama endişelerinin azalması ve Euro’nun toparlama ile Avrupa Birliğinde endişeler azalıyor. Son günlerde doların zayıflaması ile Avrupa Birliğinde en kötünün geride kaldığını söyleyenler var. Sonuç olarak; ABD’de sahte kahramanlık hisse senedi endekslerinde önemli destek oluştururken birçok emtia fiyatı yükselmeye başlayacaktır. Mali uçurum tartışmalarında sürpriz bir olumsuzluk, bakır, akaryakıt, platin, altın ve hisse senetleri endeksleri gibi hassas piyasalarıda olumsuz etkiler. Oldukça oynak (volatil) bir haftaya başlıyoruz.

-Euro/Dolar Paritesi

Eylül ayından bu yana üçüncü kez 1.3100 seviyesini aşamayan euro geçen hafta dolar karşısında geriledi. Avrupa Merkez Bankasının hafta içindeki açıklamaları gelecek yıl için bölge ekonomik gelişmelerin zayıflayacağını işaret ediyor. Çevre ülkelerden İspanyol ve Yunan borç problemlerinin çözüleceği iyimserliği de azalmaya başladı. Son birkaç haftadır Kasım ayı diplerinden yükselmeye başlayan Euro’nın güçlü toparlaması ardında Avrupa Birliği ülkelerine ilişkin iyimser beklentiler vardı. Ancak tüm bu olumlu beklentiler fiyatlara yansıdı ve pariteyi yeni zirvelere taşımaya yetmedi. Nitekim Eylül başından bu yana 1.3100 seviyesi tekrar tekrar test edilmesine rağmen aşılamadı. Son kez 1.3100 seviyesini aşamaması, Perşembe günü Avrupa Merkez Bankası (ECB) Başkanı’nın bölgede ekonomik koşullarda zayıflığın devam edeceği ve önümüzdeki aylarda faiz indirimine gidilebileceği yönünde ifadesinden kaynaklandı. Avrupa Bölgesinde 2013 büyüme beklentisi zayıf devam ederken enflasyon baskısı beklenmiyor. Dolayısı ile Avrupa Merkez Bankası’nın ima ettiği 0.25 baz puanlık faiz indirimi sürpriz olmayacak.

Avrupa Birliği’nde istihdam piyasası giderek kötüleşiyor. Yunanistan ve İspanya’da işsizlik oranı %20’lerin bir hayli üzerinde, geçen haftanın İspanya tahvil ihalesine talebin düşük olması da piyasa iyimserliğinin azaldığını gösteriyor. Avrupa’da böylesine kırılgan birortamda açıklanacak bir yada iki olumsuz manşet haber euro/dolar paritesini tekrar Kasım ayı diplerini test etmeye sürükler.

-Teknik analiz

Son iki hafta içinde yıl sonu pozisyon ayarlamaları ve mali uçurum tartışmaları ile 1.2650 den yükselen Euro/dolar paritesi önemli direci 1.31350 seviyesini bu defa da aşamadı. Perşembe günü Avrupa Merkez Bankasının faiz oranları ile ilgili açıklaması (uzun süreli resesyon endişesi ve olası faiz indirimi için zemin hazırlaması) paritede sert satışlara sebep oldu ve 1.30 altında bir süre için zayıf bir görünüm sergilemeye başladı. 1.2750-1.2610 arası destek olarak sert düşüşlere engel olabilir.

-Altın (Comex)

Altın piyasalarında uzun vadeli yatırımcılar için veriler giderek daha cesaretlendirici olmaya başladı. Çin ABD hazine kağıtlarında net satıcı duruma geçerken altın satın alma faaliyetlerini artırıyor. Hindistan, Brezilya ve birçok ülkede kişi başına gelir ile kıyaslandığında altın satın alma oranları çok yüksek. Zaten Merkez bankalarının altın’ı rezerv olarak kullanma eğilimleri de giderek artan bir ivme kazanıyor. Dünyanın en büyük altın üretici madeni Barrick Gold CEO’sunun, altın fiyatı 3000 dolara yükselse bile üretim artıracak imkanlarının kısıtlı olduğunu ifade etmesi talep arz yönlü endişeleri açıklıyor. Peki, bu günlerde fiziki altın talebi rekor seviyede olmasına rağmen neden piyasalara yansımıyor. Çünkü, fiziki altın yatırımcıları uzun vadeli yatırım yapıyorlar, kısa dönem iniş çıkışlar onlar için önemsiz.Uzun vadeli bu iyimser beklenti ardından kısa vade neler olabilir?

Bu hafta FED toplantısı ardından aynısının devamını işiticeğiz. Yani, MBS ve tahvil alımlarına devam. Altın fiyatı için fazla etkili olmayabilir. Avrupa Birliğinde enflasyon %2 altında ve resesyon endişesi ile faiz oranlarının indirilmesi beklentisi altın fiyatı için olumlu. Piyasalar açısından enteresan olan iki gelişme; öncelikle doların düşmesine rağmen altın fiyatının zayıf seyri. Bu her an değişebilir, herhalde mali uçurum tartışmalarından kaynaklanıyor. Diğeri ise, büyük bir banka hakkında dolaşan söylentiler. Piyasalarda takip edilen ve altın fiyatına da yön veren bu banka, açıkladığı 2013 beklentilerinde altın için yükselme trendinin sona ereceği ve aşağı döneceği çağrısını yapıyor.

Ancak, söylentilere göre amaç, bu bankanın aşırı yüklü açık pozisyonlarını düşük seviyeden kapatmak!.

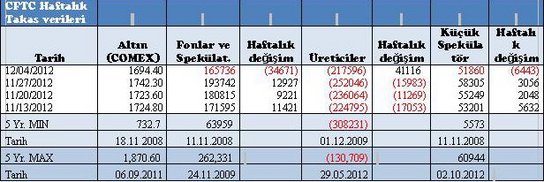

Geçen hafta “aşırı yüklenen ve uzun pozisyonlarını artıran fonların pozisyonlarını azaltmaları altın fiyatında destek seviyeleri oluşturur. Manşet haberlerin öne çıkacağı bu hafta altın 1700-1680 önemli direncine kadar sarkabilir, ama kısa süreli” şeklinde ifade etmiştim. Nitekim bu haftanın takas rakamlarında beklendiği gibi fonlar ve spekülatörlerin uzun pozisyonlarını önemli ölçüde kapattığı ve ticarilerin hedge faaliyetlerin azalttıkları (açık pozisyon kapatma) görülüyor.

Bu faaliyetlere paralel olarak altın fiyatı da kritik 1680 desteğine kadar sarktıkdan sonra son iki seans yüksek kapanış yaparak 1700 altında taban oluşturuyor. FED toplantısı ve açıklama içeriği, mali uçurum endişesi oynaklığı devam ettirecektir ama uzun vade yatırım için altının hiçbir formda (vadeli, spot, yatırım ortaklığı, opsiyon vs..) satılması hala söz konusu değil. www.atesanaybars.com