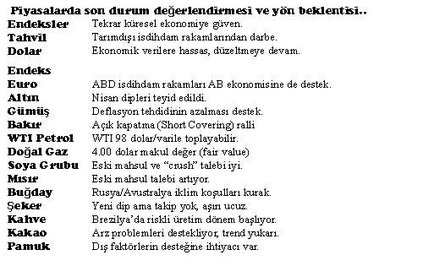

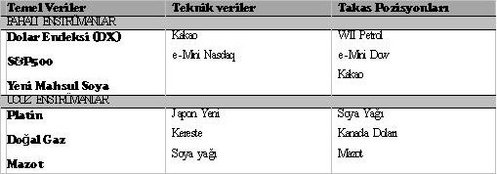

Haftaya bakış

Mart ayında ABD ve Çin’de açıklanan olumsuz ekonomik verilerle küresel büyüme sorgulanırken emtia piyasalarındaki sert satış baskısı, Nisan ayında Japon Merkez Bankasının (BoJ) güçlü kolay para politikası ve Avrupa Merkez Bankasının (ECB) faiz oranlarını düşürmesiyle birlikte yerini güven tesisine ve yeniden risk alma eğilimine bıraktı. Ayrıca, ABD’de beklentilerin üzerinde sürpriz tarım dışı isdihdam rakamları deflasyonist satış spiralini bir süre geri plana itmiş görünüyor. Ancak, ABD’de %7.5 gerilediği açıklanan isdihdam rakamlarının doğruluğu üzerinde tam bir konsensus oluşmuş değil. Bir çoklarına göre, iş aramaktan vazgeçen yada part-time çalışanların muhasebesi yapıldığında ABD’de işsizlik rakamlarının %13.9 olduğu iddia ediliyor. Öte yanda, ISM başta olmak üzere birçok olumsuz ekonomik veriler göze alındığında iyimserliğinin gerçekçi tabanının olmadığı ve yılın 2.yarısında ekonominin yavaşlayacağını ifade edenler de var.

Tahıl piyasalarında ekim, tohumlama sürecinde yaşanan aksamaların mısır fiyatı üzerinde satış baskısını ve aşırı yüksek olan “Dönem Sonu Stok” olumsuzluğunu azaltabilir. Metal piyasalarında satış baskısının ise bu haftanın olumlu ekonomik verileri ve Çin satın alma faaliyetleri ile toparlandığı ve muhtemelen, bakır başta olmak üzere platin ve diğer kıymetli metallerin fiyat tabanı oluşturduğu da söylenebilir. Belki de deflasyonist satış baskısının aşırı fiyatlandığı süreç geride kalmış olabilir.

BAKIR (LME)

AB Merkez Bankasının faiz indirimi, ABD olumlu isdihdam rakamları, Çin satın alma faaliyetleri ile LME stokların azalması piyasaya “açık kapatma” paniği olarak yansıdı ve bakır fiyatı %6 yükseldi.

Cuma günü LME borsasında 6.780 dolar/ton seviyesine kadar gerileyen bakır fiyatı, temel verilerde sapma ve fonların pozisyon ayarlamaları ile alışılmadık tepki alışlarına sahne oldu. Açık pozisyon kapatma çabaları ve teknik seviyelerin aşılması ile bir seans içinde %6 değerlendi. Öncelikle, aşırı düşük bakır fiyatı ile Çin satın alma faaliyetlerinin yeniden başlaması ve LME stoklarının bir günde 7425 ton azalması (son 4 yıl içinde sadece bir defa gözlendi) yanısıra, kolay para politikalarının devam edeceği beklentisi risk alma eğilimini artırdı. Ayrıca, önemli bakır tüketicisi olarak Avrupa Birliğinde merkez bankasının faiz oranlarını rekor düşük seviyeye indirmesi ve ilk defa bankaların “negatif deposit” olasılığı ile karşı karşıya olmaları (bankaların reel sektöre yönelik kredi vermelerini teşvik edici gelişme) bakır fiyatını olumlu etkiliyor.

Bakır fiyatı bu ivme ile 7250-7400 dolar/ton seviyesine kadar tırmanabilir. Ancak, bakır üretiminde artış ve küresel ekonomide büyüme yönlü problemlerin nasıl gelişeceği yada Çin satın alma faaliyetlerinin devam edip etmeyeceği kalıcı bir yükselme için netleşmelidir. Şimdilik, aşırı düşük bakır fiyatının cazibesi ile satın alma faaliyetleri ve açık pozisyonların kapatılma çabası bakır fiyatını destekliyor ama rallileri satış fırsatı olarak gören yatırımcılar da bir hayli. Çin faktörü. Çin bakır ithalatı geçen yıl Mart ayına kıyasla %37 azaldı.

Genel olarak endüstriyel metal endeksi ile kıyaslandığında bakır fiyatı bu endeksin altında seyrediyor. Endüstriyel Metal Endeksine göre düşük performans sergileyen bakır fiyatının ardında herhalde bir yıldan bu yana küresel ekonomik yavaşlama ve buna bağlı olarak Çin talebinin (%37) azalması gösterilebilir. 2012 yılında rekor 508.000 ton bakır ithalatı bu günlerde 320.000 ton’a geriledi. Bakır tüketiminde en önde gelen bu ülkede kamu alt yapı yatırımları için bakır talebi yoğun bir şekilde devam etmekle birlikte bir yıl içinde %37 talep azalması önemli ölçüde özel sektör talebinin daralmasından kaynaklanıyor.

Teknik analiz. Nisan başından bu yana fonlar rekor seviyede net pozisyon (short) taşıyorlar. Olumlu verilere şiddetli reaksiyon (açık kapatma) hafta sonu gözlendi. LME bakır fiyatında 6800 dolar/ton seviyesi alıcıları öne çıkarmış görünüyor. Rekor seviyede açık pozisyon taşıyan yatırımcı ve hedger’lar, hafta sonu sürpriz olumlu verilerle birlikte pozisyon kapatma paniği ve bir ölçüde taze para girişi ile müthiş bir reaksiyon görüldü.

Ancak, bakır fiyatı bu yükselişe rağmen henüz önemli direnç seviyelerinin altında, Yükselme trendinin başlaması için 7400, 7560 ve 7730 dolar/ton cıvarında önemli direnç seviyeleri ile hesaplaşmak ve aşmak durumunda. Bu dirençler hem piyasada gözlenen Fibo. seviyeleri hemde elips içinde gösterilen “ardıl” (İchimoku Chico Span) gösterge dirençleri olarak aşılması zor görülüyor. Teknik olarak negatif görünüm henüz değişmedi. Bir günlük reaksiyon ile yaz mevsimi olmaz. 7800 dolar/ton üzerinde işlem görmesi elbette piyasada beklentileri değiştirir ve alıcıları (boğaları) direksiyona geçirir ama birçok teknik analist için yükselen bakır fiyatı satış fırsatı olarak görülebilir.

ALTIN (COMEX)

Nisan ortasında dramatik düşüş ve toparlama ardından altın piyasasında geçen hafta gözlenen yatay hareket olumlu. Aslında değişen fazla birşey yok. Küresel merkez bankalarının para basma eğilimleri hızlanarak devam ediyor, kısa süreli de değil. Birçok FED gözlemcilerine göre varlık alım süreci yıl sonundan önce bitmez. Bilindiği gibi açık uçlu! Geçen hafta Avrupa Merkez Bankası faiz oranlarını indirdi ve gerekirse ilave faiz indirimleri için kapı açık, hatta banka depozitleri negatif getiriye dönüştürülebilir. Büyük merkez bankalarının üçüncüsü, Japon merkez bankası, olağanüstü politikasında ısrarlı ve gerekirse dahası var. Bütün bunların anlamı, ABD merkez bankası (FED), Avrupa merkez bankası (ECB) ve Japon merkez bankası’nın (BoJ), para basma politikası, kolay para politikası ve düşük faiz ortamı ile uzun süre birlikteyiz. Üç büyüklerde durgunluk ve büyüme sıkıntısı devam ediyor. Ama altın fiyatını rekor seviyelere taşıyan bu tür politikaların devamına rağmen altın fiyatında şimdilik bir duraklama var. Nedenlerini geçen haftalarda etraflı anlatmıştım ama spot piyasada fiziki altın talebi canlı ve altın fiyatının gerilemesi halinde, özellikle Asya ve gelişmekte olan ülkelerde derhal talep artışı görülüyor. Büyüme cephesinde sıkıntılı olmayan bu ülkelerde merkez bankalarının altın rezervi çok düşük ve altın rezerv oranlarını artırmak istiyorlar.

Teknik olarak altın fiyatı geçen haftayı yatay geçirdi. Hafta sonunda sürpriz verilerin ve risk alma eğiliminin altın fiyatında sert düşüşlere sebep olması beklenirdi, olmadı. Öte yanda, Merkez bankalarının (FED ve ECB) açıklamaları altın fiyatını yükseltmesi gerekirdi, olmadı. Altın fiyatının 12-15 Nisan sert satışları ardından biraz toparlanması ve stabilize olmasına ihtiyaç vardı, bu gözleniyor.

Geçen hafta bahsettiğim 1472 cıvarı konsoldasyon süreci devam ediyor. Nitekim, Cuma günü önce yükselip ardından tarım dışı isdihdam rakamları ile gerilemekle günlük grafikte sevimsiz (shooting star) bir mum grafiği oluşturdu ama 1450 altında (1439/1420) önemli destekler var. Yukarı yönde elbette ayıların savunduğu 1500 dolar direnci aşılmalı. Bu seviyenin aşılması zorlu olabilir ama bir kez üzerinde kapanış gözlenirse 1550 direncine kadar hiçbir direnç seviyesi yok, kolayca tırmanabilir.

30 Nisan takas verilerine göre (CFTC) fonların ve rapor edilmeyen küçük yatırımcıların uzun pozisyonlarını azaltmaya devam ettikleri görülüyor. Geçen hafta ilk defa küçük spekülatörlerin net açık pozisyon taşıdıkları, fonların ise azalan net uzun pozisyonlarının rekor düşük rakamlara yaklaştığı görülüyor. Bunun anlamı, altın fiyatı doğal destek seviyelerine yaklaşırken, altın fiyatını destekleyen veri(ler)in öne çıkması fonların ciddi miktarda kontrat satın alma potansiyelini gösterir. Küçük yatırımcılar ise sadece takip ederler.