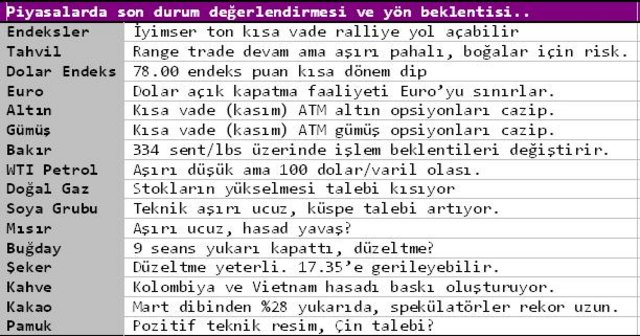

Haftaya Bakış

Washington’dan gelen partizan inatlaşmalar, Çin’de bir hafta süren tatil ile birleşince küresel ekonomi beklentileri değişmeye başladı. Obama ve Kongre bütçe tartışmalarının şu ana kadar olumsuz devamı yanında biraz yumuşak tonda açıklanan ekonomik veriler birçok piyasada ayıların (Bear) öne çıkmasına sebep oluyor. Buna karşın doların zayıflaması ve büyük olasılıkla FED’in kolay para politikasına devam edeceği iyimserliği ise denge oluşturuyor.

1995-1996 yılları B.Clinton-Kongre tartışmalarında altın ve tahvil güven talebi ile artarken hisse senedi endeksleri değer kaybetmişlerdi. Benzerlik 2011 “Borç Tavanı” krizinde de gözlendi.

Şimdi, Obama-Kongre bütçe tartışmaları 17 Ekim tarihine, borç tavanı son tarihine sarkar ve politik gövde gösterisine dönüşürse piyasalarda endişeler artacaktır. Konsensus, borç tavanı sorununda temerrüt olası sıfır. Dolayısıyla, bir süre sonra endişelerin azalacağı, arka plana geçeceği ve ABD vatandaşlarının birçok hükümet servisleri olmadan da yaşamlarının devam edeceğini öğrenecekler. Ama bu süreçte maalesef, finans ve yatırım alanı gelişmelere odaklı oynaklık gösterecektir. İstatistik dataların hazırlanamaması elbette belirsizliğe yol açar. “Tarım Dışı İsdihdam” rakamlarının yokluğu FED’in varlık alım programında belirsizliği, hasad öncesi “USDA Üretim Rakamları”nın açıklanmaması tahıl arz-talep belirsizliği, GDP olumsuz etkisi vs. Piyasalar kısa vadede bu tür sis arkası gelişmelere son derece hassas olurlar. Nitekim, endişe kaynaklı işlemlerle ABD borçlanma sigorta maliyetleri (CDS), 1 aylık FED faiz oranları yükseliyorlar.

Washington’un Politik Gölgesinde Piyasalara Yaklaşım

ABD’deki politik tartışmaların son tarihli (17 Ekim) zaman içinde nasıl yönleneceğini kestirmek zor. Özellikle, borç tavanı uzlaşmazlığı sadece ABD’nin temerrüde düşmesi değil aynı zamanda küresel finansal piyasalarda moral bozukluğu anlamına gelir. Süreç için net bir şey söylemek gerekirse, önümüzdeki iki hafta boyunca piyasaların oldukça oynak bir seyir izleyeceğidir. Trade açısından bakılırsa her iki sonuca ilişkin (uzlaşma yada çatışmanın devamı) en iyi yatırım stratejileri opsiyon piyasaları ya da aşırı ucuz/aşırı pahalı görünen enstrümanların seçilmesidir.

S&P ve Tahvil

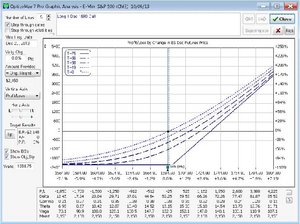

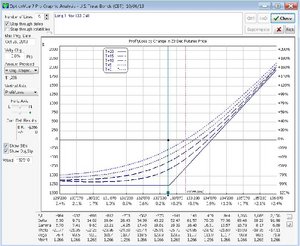

Endeksler politik endişelere odaklı değer kaybederken tahvil fiyatları güven arayışı ve FED’in varlık alım programının devam edeceği beklentisi ile yükseliyorlar. Strateji olarak, örneğin Kasım vade E-mini S&P500 alım (Call) opsiyonu yanında aynı vadeli T-Bonds tahvil alım (Call) opsiyonu satın alındığında; uzlaşma senaryosu halinde değer kazanacak olan S&P500 alım opsiyonunun kazancı tahvil alım opsiyonun zararından daha fazla olabilir.

Aşağıda, Aralık vade E-mini S&P ve T-Bonds alım opsiyonları (Call) için risk grafikleri Cuma günü kapanış değerleri ile gösterilmiştir. Zaman içinde oynaklığa ve yöne göre opsiyon fiyatları değişecektir.

COMEX Altın

Bir hafta Çin tatili ile fiziki piyasada talep azalması ve Hindistan ithalat kısıtlamaları altın fiyatını olumsuz etkilerken ABD bütçe tartışmaları destek veriyor. Bütçe tartışmaları yüzünden hükümet servislerinin aksaması geçmişte (1995-96) altın fiyatında yükselişi destekledi. Özellikle, uzlaşma süreci uzadıkça (bugün 5.gün, rekor 17 gün) yatırımcıların varlık dağılımında altına ağırlık verdikleri görülüyor.

Teknik olarak, gelişmekte olan H&S formasyonu 1300 dolar altında daha tanımlı olur ve önceki dip seviyesi 1180 dolara yol açar. Ekonomik toparlanmanın devamı ve hisse senetlerine yukarı yönde yansısı doğal olarak altının koruma amaçlı özelliğini ve talebini azaltır. Altın fiyatında bir sıkıntıda teknik olarak açık pozisyon (OI) sayısından geliyor.

2009’dan bu yana en düşük seviyeye gerileyen açık pozisyon sayıları (367,704 kontrat) herhalde düşen altın fiyatları ile darbe yemiş yatırımcının piyasadan uzaklaşması yüzünden olabilir. İlgi azalıyor. Bu hafta CFTC Takas raporunun aksamasına rağmen fonların önceki hafta taşıdığı 78,654 net uzun pozisyon Ağustos 2011 rekoru 253,653 kontrat ile karşılaştığında bir hayli düşük görünüyor. Ancak tüm bu olumsuz gelişmeler altın fiyatına yansıdı. Son bir kaç haftadır altın fiyatı 1300 dolar cıvarında spot piyasa talebi ile destek buluyor ve teknik olarak dip oluşturma sürecinde görünüyor.

Strateji. Olası bütçe uzlaşması genel olarak spot emtia fiyatlarında rahatlamaya ve spot altın fiyatınıda 1400 dolara taşıyabilir. Diğer yanda uzlaşma sağlanmaması halinde ABD’nin temerrüde düşme olasılığı altın’a güven talebi ile Ağustos zirvesi 1434 dolara kadar yükselebilir. Yakın vadeli (Kasım) ve parada (ATM) alım (Call) opsiyonları satın alındığında her iki senaryo için alım opsiyonları bilinen sınırlı riske karşı ucu açık getiri sağlar.

Örnek olarak, kasım vadeli (23 gün) 1330 kullanım fiyatı olan alım opsiyon fiyatı kontrat başına (100 ons) 1900 dolar cıvarında işlem görüyor. Yukarıda risk grafiğinde vade boyunca sınırlı risk ve ucu açık getiri seviyelerini gösteriyor.

Petrol (NYMEX)

Enerji piyasasında Obama ve Temsilciler Meclisi uzlaşmazlığının talep düşürücü etkisi yanında Meksika körfezinde üretimi durduracak olan kasırga (Karen) ile rüzgar biraz tersine döndü ve Cuma günü ham petrol fiyatlarında yukarı hareketlenme oldu. Bu satırları yazdığım sırada “kasırga” olasılığı azalmakla birlikte “fırtına” ölçeğinde bir hava muhalefetinin bile bölgede üretimi aksattığı biliniyor. Nitekim, birçok büyük şirket ve petrol platformu tedbir amacı ile kapatılmış durumda.

Brent petrole teknik olarak bakılırsa ichimoku grafiği negatif (bearish) bir görüntü sergiliyor. Eylül ortasından bu yana yatay seyir içinde olan eğilim kısa dönem 110.20 dolar/varil direnci ve 107.60 dolar/varil desteği dışında yön araıyor.

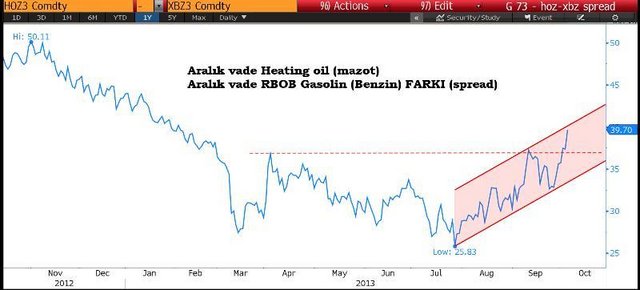

Mazot ve Benzin (Heating Oil/ RBOB Gasolin)

ABD’deki bütçe ve tavan tartışmalarının hükümet servislerini durdurması akaryakıt sektöründe tüketici güveni açısından da olumsuz etki yapıyor. Zaten, yaz aylarının mevsimsel talebinde azalmanın başladığı bu günlerde benzin talebi düşüyor. Ayrıca benzin stoklarının beş yıllık ortalamasının %6 üzerinde olmasıyla fiyat beklentilerin olumsuz olduğu söylenebilir. Buna karşı geçen hafta bahsettiğim gibi mazot (Heating Oil) için temel ve teknik veriler biraz farklı. Mazot stokları son beş yıllık ortalamasının %13 altında seyrederken kış ayalarına doğru talebin artacağı bir süreç başlıyor. Böyle bir süreçte klasik olarak “mazot-benzin spread”i için işlemler yoğunlaşır. Örneğin, Aralık vadeli NYMEX mazot kontratı satın alınırken aynı vadeli NYMEX benzin kontratı açığa satıldığında aralarındaki farkın (spread) daha da açılması kazanç sağlar. Mart zirvesini aşan “spread” in belirgin yükselme trendi içinde hareket etmesi bekleniyor.