Haftaya Bakış

Geçen haftadan bu yana piyasalarda algılama değişiyor. Sebebi, kısmen ABD hükümetinde işlevlerin üç hafta boyunca aksamasının olumsuz etkilerinin sanıldığı kadar kötü olmamasının anlaşılması ve FED’in varlık alımında fren takvimini öne çekme olasılığının artması. Mart 2014 yerine Aralık 2013 konuşulmaya başlandı. Dolayısıyla algılama değişimi ve pozitif (olumlu) verilerin hem borsalarda hem emtia piyasalarına olumsuz yansıyacağı bir süreç başlayabilir. Diğer bir anlatımla, FED’in varlık alımını azaltacak pozitif ekonomik veriler ABD dolarının güçlenmesine yol açabilir. Doların güçlenmesi için bir başka neden Avrupa Birliği’nden geliyor. AB’de düşük istihdam ve enflasyon verileri çerçevesinde AB Merkez Bankasının faiz oranlarını düşürme beklentisi artıyor. EURUSD paritesi zayıflıyor. Güçlü dolar emtia fiyatlarına baskı yapıyor. 24 emtia fiyatının performansını gösteren S&P Goldman Sachs emtia endeksi 200 günlük hareketli ortalaması altına işlem görüyor.

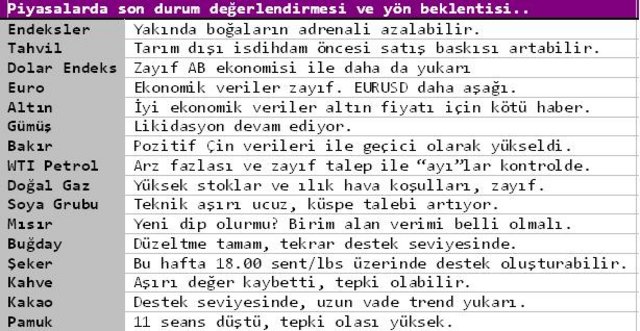

S&P500 Endeksi (CME)

Görüldüğü kadarı ile S&P500 ve diğer önemli endekslerin son iki haftalık coşkusu ardında bütçe ve borç tavanı tartışmalarında son dakika uzlaşması gösteriliyor. Süreçte aksayan kamu servislerinin olumsuz etkisinin sanıldığı kadar kötü olmaması ve olumlu ekonomik veriler FED’in varlık alımını azaltma takvimini öne çekip borsa ve emtiaları olumsuz etkileyeceği sonucu çıkarılabilir, ama piyasalar FED’in kolay para politikasına devam edeceğini düşünüyorlar. Öte yanda genel olarak olumlu bilanço raporlarının da destekleyici etkisi açık. Ancak, buradan sonrası nasıl olabilir? Geçen haftanın olumlu ekonomik verileri (iyi haber) FED’in takvimi öne çekme beklentisini beslerse borsalar için kötü haber olabilir.

Analitik veriler açısından S&P500 endeks’inin Ekim ayında 130 puanlık yükselişi ardından fonların ve spekülatörlerin net uzun pozisyonlarında herhalde dramatik bir artış olmuştur. Geçmiş dönemlerde 80,000 kontrat üzerinde net uzun pozisyonlar her defasında endeksin tepelerini işaret etmişti. Bütün bunlara bakarak endekslerin aşırı pahalı olduğu söylenebilir.

Bilindiği gibi endekslerin yükselişi ardındaki itici güç doğrudan FED’in kolay para politikasının devamına bağlı. FED’in kolay para politikasının 1987 ya da 1999 benzeri balonlar yarattığı apaçık ama doğal olarak yatırımcılar “su akarken testiyi doldur “ anlayışıyla patlayıncaya kadar balonları şişirmeye devam ediyorlar.

Teknik olarak, geçen defa bahsettiğim RSI olumsuz ıraksaması (bearish divergence) ve kısa dönemli birçok teknik göstergeye göre endeksler her ölçekte aşırı pahalı seviyede seyrediyor. 2012-2013 arasında altı defa % 8’lere varan ralli’ler ardından % 4’lere varan düzeltmeler eşlik etti. Şu an S&P 500 endeksi yedinci rallisini yapıyor. Dolayısı ile yedinci düzeltmeye gebe olduğu düşünülebilir.

Stratejik anlamda ne yapılabilir? Olası bir düzeltmeye karşı opsiyonlar son derece ucuz. Zira risk alma iştahı ile VIX endeksi rekor düşük seviyede ve endişe veriyor. Dolayısı ile satım opsiyonları satın alarak olası gecikmiş düzeltme fırsat olarak görülebilir.

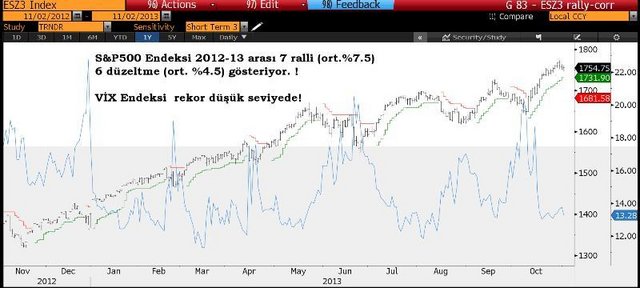

ABD 10 Yıllık Tahviller (T-NOTES/CME)

Ekim ayı ABD ekonomik verilerinin beklentilerden daha iyi açıklanması FED’in takvimi öne çekebilir endişesini de beraberinde getirdi ve tahvil fiyatları baskı altına girdiler.

10 yıllık tahvil getirisi (T-Notes yield) birkaç seans önce %2.5 seviyesinde önemli bir destekle karşılaştı. Eylül ayında %2.996’a tırmanan getiri 23 Ekim’de % 2.485’e kadar gerilemiş ve tahvil fiyatının yükselmesine sebep olmuştu. %2.50 de destek bulan getiri tekrar yükselmeye başladı.

Tekrar tahvil fiyatına dönersek, Çarşamba günü FOMC toplantısı ardından 128-02’ye kadar yükseldikten sonra yüksek işlem hacmi eşliğinde değer kaybetmeye başladı. 06 Eylül’den itibaren 6 tam puan yükselen 10 yıllık tahvil fiyatı 125.00 seviyesine doğru düzeltme çabasında görülüyor.

Altın (COMEX)

Geçen hafta doların güçlenmesi ile birlikte altın fiyatı yeniden baskı altında. ABD’de açıklanan güçlü PMI rakamı ve FOMC sonrası olumlu verilerden dolayı FED’in varlık alımında kesintiyi öne çekme beklentisi doları güçlendiriyor. Sermaye piyasaları ve altın fiyatı ikilem (dikatomi) içindeler. Bir yanda coşku ile beslenen S&P500 endeksi FED’in kolay para politikasına devamını beklerken altın piyasası tam aksine FED’in frene basacağını düşünüyor. Şimdilik yatırım tercihi ve para akışı borsadan yana olunca altına talep azalıyor. Spot piyasada altın fiyatının 1350 dolara tırmanması ile fiziki talebin eridiği gözlendi. Shangai borsasında altın priminin azalması talebin zayıf olduğunu gösteriyor. Fiziki talep için yatırımcılar belki de piyasanın kendilerine gelmesini bekliyorlar.

Bu hafta Avrupa Merkez Bankası’nın toplantısı ve ABD tarım dışı istihdam rakamları yakından izlenecek. Bu verilerin dolar’a etkisi doğal olarak altın fiyatını da etkileyecektir. Avrupa Merkez Bankası’nın ekonomiyi canlandırmak için faiz oranlarını düşürmesi beklenmekle birlikte eylem için henüz erken olabilir.

Tüm bu veriler çerçevesinde altın fiyatının nasıl değerlendirilmesi konusuna bakalım. Elbette birçok karşıt faktörler altın fiyatını kısa dönemde aşağı yukarı salındırıyor. Ancak derin itici, sürekleyici güç doğrudan FED’in para politikasıdır. Nitekim, bilindiği gibi FED’in ekonomik verilere bağımlı olarak politika yönlendirme niyeti yada varlık alımında takvimim öne çekilip çekilmemesi konusu doğrudan verilere bağlı olacağından altın fiyatınını da bu çerçevede hareket edeceği varsayılabilir. Bu açıdan altın ne yapar diye düşünüldüğünde zayıf ekonomik veriler altın fiyatını yükseltir. Güçlü ekonomik veriler frene erken basılacağı bahanesi ile altını zayıflatır.

Petrol (NYMEX)

Petrol fiyatında temel düşüş nedeni; stoklar yükseliyor, talep zayıf. OPEC’in üretimi azaltma tehdidi bile destek veremiyor. Çünkü, petrol piyasası artık jeo-politik endişeleri arka plana iterek temel verilerine dönmüş görünüyor. Arz/talep açısından birkaç temel faktörü değerlendirelim.

Rafinerilerin petrol talebi düşük. Temmuz ayında ortalama %92.8 olan kapasite kullanım oranı, geçen hafta %87.3’e geriledi. Dolayısı ile rafineri talep daralması ile stoklar artıyor. Uluslararası Enerji Ajansı’na (EIA) göre ABD’nin ticari petrol stokları geçen hafta 4,087 mio varil artış ile toplam 383,871 mio varile ulaştı. Ayrıca WTI için teslimat bölgesi olan Cushing (OK) stokları ise 35,5 mio varil ile iki ayın zirvesinde.

Arz/talebi etkileyen bir başka faktör olarak elbette dolar’dan bahsetmek gerekir. Avrupa Merkez Bankası (ECB) AB ekonomisini canlandırmak üzere Perşembe günkü toplantısında faiz oranlarını düşürebilir beklentisi konuşuluyor. Herhalde faiz oranlarını indirmeyecektir ama kesinlikle olasılığın arttığını söyleyebilirim. Son birkaç seans gözlendiği gibi EUR/USD zayıflaması (doların güçlenmesi) petrol dahil tüm emtiaları baskı altına alıyor.

WTI’ın dramatik düşmesine karşı Brent petrolün direnmesi geçen hafta sona erdi, aralarındaki spread azalıyor.

Teknik olarak, Eylül ayında aşağı yönde kırılan yükselme trendi (boğa trendi) klasik Fibo desteklerini de tereyağı gibi keserek 200 günlük hareketli ortalamasının altında işlem görmeye başladı. Cuma günü 95.0 dolar/varil altına sarkan WTI petrolün kısa vadeli teknik hedefi 92.0 dolar/varil. Elbette, kısa süreli aşırı değer kaybı ardından birkaç dolarlık tepki olasılığını göz ardı etmemek gerekir.

Çünkü, kısa dönemli teknik göstergeler (stokastik,RSI) aşırı ucuz bölgede seyrediyorlar. Bununla beraber, kısa dönemli birkaç dolarlık tepki olasılığı satış fırsatı olarak görülüyor.