Haftaya bakış

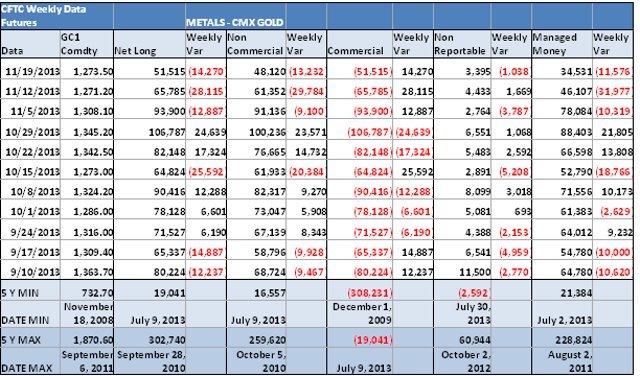

ALTIN (COMEX)

FED’in azaltma konusunda spekülasyonlar devam ederken altın ve kıymetli metal piyasalarında “ayı”ların direksiyonda olduğu söylenebilir. Altın fiyatı Eylül ayından bu yana değer kaybetti ve üç haftadır 1300 dolar altında işlem görüyor.

Portföy yöneticilerinin altına ilgisinin azaldığı ve borsa fonlarının (ETF) hala satış tarafında olduğu da görünüyor. Her ne kadar Amerika’da Tüfe’nin yükselmesi enflasyon beklentisini biraz desteklese bile birlikte başta Avrupa Birliği olmak üzere dezenflasyon hatta deflasyonist süreç endişesi yatırımcıları ve özellikle fonları doğal olarak yüksek getirili, örneğin S&P500 gibi sermaye piyasalarına yönelmelerine sebep oluyor.

Altının “güven taleb”i özelliğini arka plana iten diğer bir baskı unsuru olarak Ortadoğu’daki jeopolitik risklerin hafiflediği de söylenebilir. Öte yanda, altın fiyatının desteklenmesi muhtemelen başta Çin olmak üzere spot piyasadan gelecektir. Nitekim, geçen haftanın sonuna doğru NewYork altın fiyatı’nın (COMEX) yükselmesi doğrudan Çin’de artan madeni para ve mücevherat talebinden kaynaklanmıştı. Ekim ayında Çin’in net HongKong altın ithalatı 129.9 ton ile rekora yakın seviyede gerçekleşirken Hindistanı ‘da geçerek (bu ülkedeki ithalat kısıtlama tedbirleri nedeni ile) en büyük tüketici ülke konumuna geldi. Ancak, fiziki talep yüksek olmasına rağmen trendin dönüşüne yol açacak yada açık kapatma (short covering) sürecini tetikleyecek güç ve seviyede değil.

Teknik olarak, fonların ve büyük spekülatörlerin net uzun pozisyonlarında azalma var. 09 Temmuz’dan bu yana en düşük seviyeye geriledi.

Altın fiyatı bir hayli düşük görünmeye başladı. Geçen hafta 30 seviyesine gerileyen RSI tepki alışları ile 38 seviyesine yükseldi. Cuma günü toparlayan altın fiyatı maalesef haftanın zirvesi 1260 üzerine çıkamadı. Önce, 1260 ardından 1280 direnci aşılıp konsolidasyon aralığına yükselmeden altın satın alma faaliyetleri artmaz. Özellikle bu hafta “Tarım dışı İsdihdam” verisi doların yönü için tayin edici olacak ve altın fiyatını yönlendirecektir. Aşağı yönde 1200 desteğinin kırılması enteresan olur ve yeni satışları tetikler. Şimdilik, veri açıklanana kadar nötr bir seyir bekleniyor. Beklemekte fayda var.

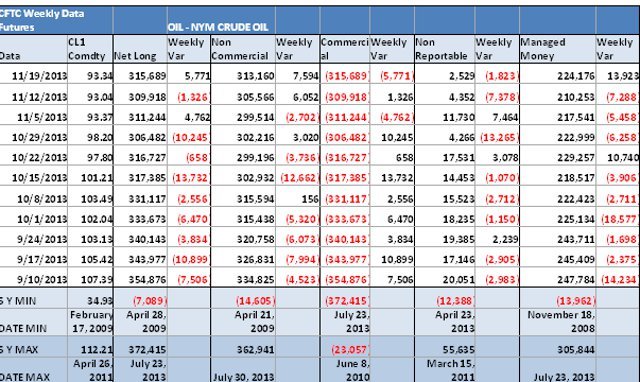

PETROL (NYMEX/ ICE)

Sert düşüşler ardından 92 dolar üzerinde denge arayan WTI petrolü İran ambargosunun yumuşatılması ile birlikte yeniden denge arayışında. İran üretiminin devreye girmesi beklentisi ile ileriye dönük daha düşük fiyatlar konuşulmakla birlikte bu eğilimin İran’ın olası üretim etkisinden çok ABD stokları ile ilgili olduğunu düşünüyorum. Evet, İran nükleer uzlaşması ile birlikte ambargonun yumuşatılmasına rağmen İran’ın petrol üretimi altı aylık deneme sürecinde değişmeyecek, bir mlyon varil ile sınırlı kalacak. Ancak, deneme sürecinin problemsiz akışı altı ay sonra İran’ın üretim tabanını artırmasına sebep olabilir. Dolayısı ile şimdilik üretim artışı söz konusu değil.

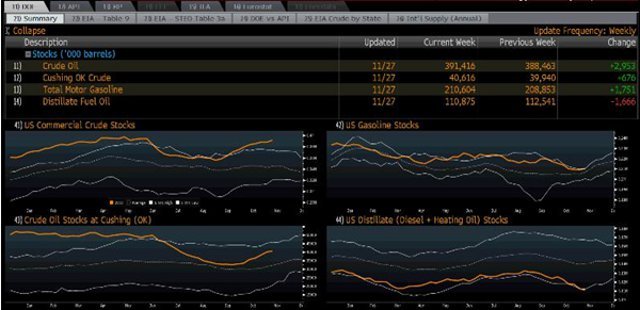

ABD petrol stokları geçen hafta 2.95 milyon varil artarak 391.4 milyon varil ile rekor seviyeye ulaştı. ABD’de üretim artarken stokların da artması petrol fiyatını baskı altına alan en önemli unsur.

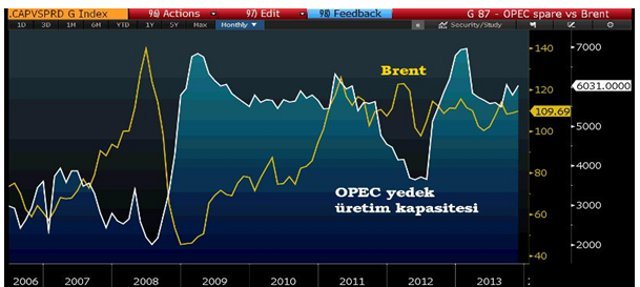

Brent petrolü baskı altına alan unsur ise dünya üretiminde %40 cıvarında olan OPEC üretiminin Aralık ayı toplantısında daha da artırılacağı beklentisi. Ancak OPEC’in uzun vade baskı (bearish) beklenti oluşturmasına rağmen kısa vade biraz farklı ve kış aylarına doğru Brent petrolü destekliyor. Başta Suudi Arabistan ve Nijerya olmak üzere OPEC üretimi iki yılın en düşük seviyesine geriledi. Nijerya’da petrol üretim alanlarında sosyal ayaklanma ve sabotajlar ile üretimin günde 100.000 varil azaldığı belirtilirken benzer üretim problemleri Libya’da da yaşanıyor. Kasım ayında 210.000 varil üretim bugünlerde 40.000 varile kadar düştü.

OPEC yedek üretim kapasitesinin Brent petrol ile ilişkisi her zaman ters yöndedir. Acil koşullarda üretim kapasitesinin (en fazla Suudi Arabistan) yüksek olması petrol fiyatında aşağı yönlü baskı yaratır. OPEC’in son azamanlarda üretim kısıtlamasına yönelmesi doğal olarak artan yedek üretim kapasitesi ile baskı oluşturabilir.

Dramatik ölçüde düşen WTI petrol fiyatına rağmen fonların ve büyük spekülatörlerin (Non-Commercial) net uzun pozisyonların fazla düşüş olmaması, hatta rekor seviyelerde seyretmesi elbette pozisyon kapatma (long liquidation) riskini çağrıştırıyor ama buna rağmen iki haftadır uzun pozisyonlarının yükseldiği görünüyor.

Teknik olarak, Hafta boyu baskı altında olan WTI petrolü Cuma günü toparlamaya çalıştı ama 93 seviyesinde konsolidasyon direnci üzerinde işlem göremedi. Şimdilik, aşırı düşük kısa dönem teknik göstergelerden destek alarak yukarı yönlü çaba gösteriyor. Satış yönünde 90 cıvarı önemli desteklerin olması belkide satıcıları kenara çekmiş olabilir. Elbette, Cuma günü “Tarım dışı İsdihdam” rakamları petrol fiyatı için son derece önemli olacak. Beklemekte fayda var. Zayıf isdihdam verisi petrolde beklenen düzeltmeye yol açar ama beklenti üzerinde açıklama FED’in “azaltma” olasılığını artırır ve doların güçlenmesini tetikleyerek zaten arz yönlü baskı ile zayıflayan WTI petrolü 90 dolar desteği altında daha düşük seviyelerde denge arayabilir.

Brent petrolde ise Libya, Nijerya üretiminin azalması destek vermeye devam ediyor. Cuma günü 110 dolar/varili test ettikden sonra EURUSD paritesinin gerilemesi ile değer kaybetti. Bu hafta önemli 111.50 direnci aşılırsa 113 seviyesine doğru destek artar.