FinTek dünyasında yeni kavramlar – I

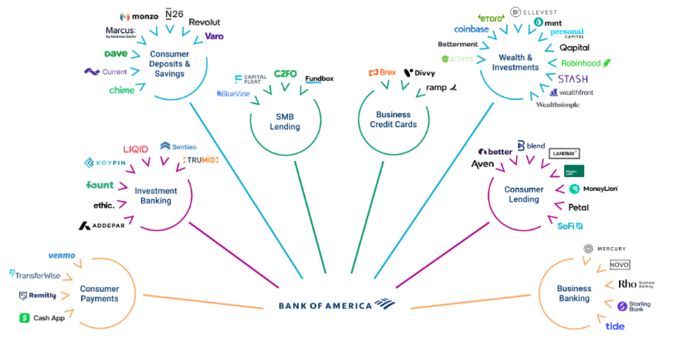

Küresel bankacılık sistemine duyulan güvenin sarsılmasıyla finans dünyasında büyük bir dönüşüm başladı. Bugün ödemelerden KOBİ bankacılığına, yatırımdan tüketici kredilerine tüm alanlarda dev FinTek geleneksel bankacılığa meydan okuyor.

Hayatın döngüsünü anlamak, geleceği planlamak ya da en azından öngörüde bulunmak için geçmiş bize büyük bir fırsat sunuyor. Oysa çoğumuz, bu fırsatı iyi değerlendirmiyor, olanları ya da olabilecekleri kendi yaşadıklarımızla anlamlandırmaya çalışıyoruz. Bu nedenle de “değişmez” dediğimiz, “çok güçlü” dediğimiz kavramlar, yapılar tarihin sayfalarına gömüldüğünde şaşırıyoruz. 2008 yılında başlayan finansal krizde dev bankaların bir günde yok oluşu hepimizi çok şaşırtmıştı değil mi? Yüzlerce yıldır belki de dünyanın en sağlam yapılarından olan bankacılığın yaşadığı bu şok, yepyeni bir dünyanın kapılarını açtı. Küresel bankacılık sistemine duyulan güvenin sarsılmasıyla finans dünyasında büyük bir dönüşüm başladı. Teknoloji dünyasından gelen rüzgarların da etkisiyle hızla değişen finans sektörü içinde değişimin kısa adı FinTek oldu. Aradan 15 yıl bile geçmedi ama FinTek kavramı bugün çok büyük bir kümeyi kapsama alanına almaya başladı. FinTek’lerin varlığıyla hızlanan finansal hizmetlerdeki modülerleşme, bankaların sunduğu her bir ürüne odaklanan genç ve modern girişimlerin doğmasına yol açtı. Bugün ödemelerden KOBİ bankacılığına, yatırımdan tüketici kredilerine tüm alanlarda dev FinTek geleneksel bankacılığa meydan okuyor.

Yeni dönemin bankaları

FinTek, inovasyonun baş döndürücü olduğu alanlardan biri olarak öne çıkıyor. Öyle ki her geçen gün yeni alt kavramlar öğreniyoruz, yeni alanlar, yeni hizmetler ve kategorilerle karşılaşıyoruz. İşte bu sert ve hızlı değişim sürecinde yeni iş modellerini ve kavramları içselleştirmek, buna göre pozisyon almak daha da önem kazanıyor.

Serinin ilk yazısı olarak konumlandıracağımız bu yazıda yeni dönemde farklı “banka” kavramlarını ele alalım. Sonraki yazılarda diğer çok konuşulan ama farklı anlamlar yüklenen FinTek tanımları ile seriye devam edeceğiz.

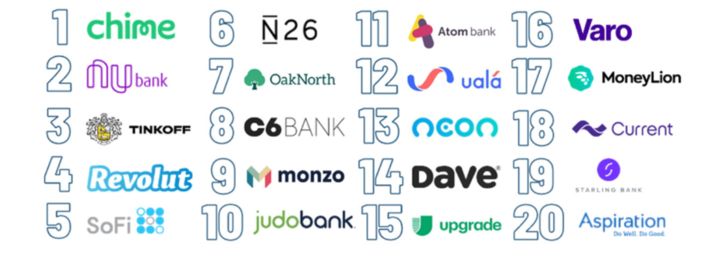

2010’lu yılların başında doğan yeni nesil bankalar gelişmiş ülkelerin yanı sıra finansal katılımın düşük olduğu bölgelerde attıkları ilk adımlarda başarılı oldu. Dijital dönüşümün hızı ile güçlü bir çıkış yapan yeni nesil bankalar, milyonlarca kişiye ulaştı ve büyük yatırımcıların da ilgisini çekti. FinTek ile modülerleşen finans yapısını tekrar birleştirme çabası içinde olan yeni nesil bankalar, sundukları sıra dışı kullanıcı deneyiminin yanı sıra mobil uygulamalar üzerinden erişim kolaylığı ile geleneksel bankalar için dikkat edilmesi gereken rakiplere dönüştüler.

NeoBank (Neo Banka)

NeoBank tanımı; bankacılık lisansı olmadan, mevcut lisanslı bankalarla anlaşmalar yaparak, sadece özel bir hedef kitleye yönelik hizmet veren FinTek’leri ifade ediyor. Bu bankaların bir diğer özelliği ise tüm hizmetleri şubesiz olarak sunmaları. Dünyanın herhangi bir ülkesinde bankacılık lisansı almak, belki de iş dünyasında en zor süreçlerden biri. İşte FinTek’ler bu zorluğu aşmak, lisans almak üzere ağır kural ve maliyetlerin söz konusu olmadığı bu iş modelini geliştirdi. Bu yeni model, bankacılığa ilgi gösteren FinTek’lerin ilk yıllarında tercih ediliyor.

NeoBank’lar en hızlı yükselişini Kovid-19 salgını döneminde yaşadı. Bazı araştırma verilerine göre, dünya üzerinde her 5 günde bir yeni bir NeoBank kuruluyor. Bu alanda liderlik Avrupa ülkelerinde, özellikle İngiltere çok sayıda NeoBank’a ev sahipliği yapıyor.

NeoBank’lar müşterilerine ödeme ve para transferi, çek ve tasarruf hesapları, bütçeleme ve kredi hizmeti veriyor. Tüketiciler tarafından tercih edilmelerinin nedenleri ise çok kabul edilebilir. Maliyet düşüklüğü, işlem hızı ve kolaylık sunuyor.

Challanger Bank (Meydan Okuyan Bankalar)

Meydan okuyan, iddialı, mücadeleci olarak Türkçeye çevirebileceğimiz bu banka türünde tam bankacılık lisansına sahip kuruluşlardan bahsediyoruz. Geleneksel bankacılığın maliyetlerinden kurtulmak isteyen bankalar, bu alana yöneliyor. Tüm işlemlerin online olarak yapıldığı bu modelde bankalar, kendi ürün ve hizmetlerini özgürce geliştirirken, hedef müşteri profilinde filtreleme yapmadan tüm pazarı hedefliyor. Meydan okuyan bankalar, az sayıda da olsa şubeye sahip olabiliyor.

Dijital Banka

Dijital Banka tanımını, son dönemde sayıları hızla artan Neo Bankalar ve Meydan Okuyan Bankalar karşısında düzenleyicilerin attıkları adımlardan öğrendik. Finansal tüketicilerin beklenti ve ihtiyacını karşılamak üzere kurgulanan dijital bankaların en önemli özelliği şubesiz hizmet vermeleri. Dijital banka hizmeti verebilmek için düzenleyicilerden lisans almak gerekiyor. Ayrıca dijital bankalar genellikle bireysel tüketici ya da küçük işletmelerden oluşan kesime hizmet veriyor.

SuperBank

Süper Banka kavramı, Asya’da başlayan tüm dünyada konuşulan SuperApp akımından doğdu. Birbiriyle ilintili tüm ürün ve hizmetleri tek bir uygulamada toplayarak güvenlik, kolaylık ve hız kazandıran süper uygulamaların banka hali diye özetlenebilir. SuperApp’ler tüm dünyada hızla yayılıyor, tüketicilerin ihtiyaçlarını karşılamak için farklı adreslere gitmek yerine tek bir uygulama kullanarak gıdadan seyahate, iletişimden teknolojiye kadar çok geniş bir yelpazede hizmet almasını sağlıyor. Haliyle bu uygulamalar, bir ödeme altyapısına ihtiyaç duyuyor. İşte bu uygulamalar içine bankacılık hizmetini de ekleyenler, SuperBank kavramını hayatımıza soktu.

Farklılıkları ve benzerlikleriyle açıklamaya çalıştığım yeni nesil bankalar başarılı kullanıcı deneyimi ile bu konuya ilginin artmasına yol açtı. İngiltere, Almanya, ABD ve Avustralya gibi gelişmiş pazarların yanı sıra Asya ve Latin Amerika ülkelerinde başarılı örnekleri görülen yeni nesil bankaların içinde bulunduğumuz on yıl bitmeden tüm dünyada yaygınlaşacağını öngörmek abartılı olmaz.

Geleneksel bankaların yavaş ya da eksik kaldığı noktaları iyi analiz eden ve müşterilerin beklentilerini karşılayan yeni nesil bankaların müşteri sayısını hızla artırdığı ve son dönemde yavaşlasa bile milyarlarca dolarlık yatırım değerlemelere ulaşarak köklü bankaları geride bıraktığını not edebiliriz. Her ülkenin kendi ihtiyaçları doğrultusundan gelecek yeni düzenlemelerle yeni nesil oyuncuların daha güçlü ve sürdürülebilir iş modelleri kurgulayacakları açık.

Sözün özü; yeni nesil bankalar, geleneksel bankalarla birlikte aynı sektörde hızlı ve başarılı örnekler olarak yerini aldı. Şimdi sağlıklı ve kalıcı rekabet ile tarafların birbirine yaklaşma zamanı.