QE sonrası kurlar

QE3 ETKİSİ…

ABD ekonomisindeki sorunlara cevap verebilmek için ve dünyadaki yavaşlamanın etkilerini hafifletmek için Ben Bernanke ve arkadaşları yaratıcılıklarını kullanmaya devam ediyorlar. Akademik çevrede oluşan yeni fikirleri beklentileri yönetmek ve davranışlar üzerinden fiyatları yönetmek için çaba sarf eden Amerikan Merkez Bankası (FED) mortgage’ye dayalı bonolarda alım sözü vermişti. Program açıklanmadan önce riskli varlıkların olumlu performans göstereceğini bekleyen yatırımcılar ilk turda sürprizle karşılaştılar. Varlık fiyatları olumlu tepki vermek şöyle dursun, kar satışlarına bile maruz kaldılar.

KİM, NEYİ, NEDEN SATIN ALDI?

Genişleme sonrasında ilk tepkiler olumlu olmakla beraber hem Avrupa’da verilen sözlerin tutulması için hem de ABD’de uygulamanın görülmesi için zaman istendi. Bu arada açıklanmış olan Avrupa ve Çin büyüme verileri de yavaşlamanın şiddetlendiğine işaret ediyordu. Devam niteliğindeki fiyatlamalarda ilk düşünülen de QE öncesi alınan pozisyonları kapamak oldu. Global piyasalarda genellikle ciddi sermaye çıkışları gözlenmezken, gelen satışlara şimdilik hikayenin bitmesi ya da kar satışı şeklinde bakılıyor.

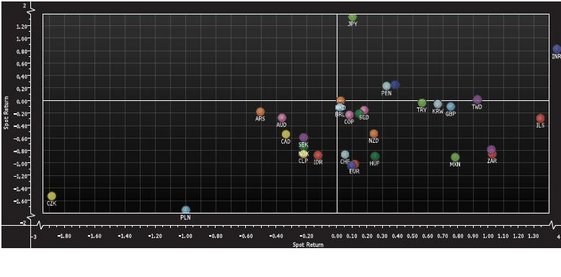

Aşağıdaki grafikte 12 Eylül kapanışından bugüne kadar oluşan getiriler var. Manzarayı kısaca özetleyelim… Çok basitçe gruplara ayırmak gerekirse, düşenler çıktı ve çıkanlar da düştü. Alınan kısa pozisyonlar uzunlarıyla değiştirilirken, uzunlar da kısalarıyla değiştirildi. Tabelanın sol tarafında Çek Korunası, Polonya Zlotisi görülüyor. Avustralya ve Kanada Doları gibi paralar da eksi getirenler tarafında. ABD Doları’nın zayıflığından faydalanan ve büyümeye duyarlı para birimlerinde geri dönüş yaşanmış. Sağa doğru ilerledikçe ise aynı temanın farklı bir kolu görülüyor. Parasal genişleme öncesinde çeşitli sebeplerle geride kalan paraların olumlu tarafları görülmeye başlandı. Diğer bir deyişle, olumsuz düşünceler ve pozisyonlar kısmen kapatıldı. Enflasyona yenilen ve aynı zamanda büyümede zaafiyet gösteren Hindistan para birimi Rupi, zorunlu karşılıklarda bir indirim yapılarak genişlemeye gidilmesine rağmen listenin en başında ve bu tezi destekliyor. Savaş beklentisi ile varlıklarında satış gören, politika faizini % 2.25’e kadar indiren İsrail para birimi şekel de ikinci sırada geliyor. Maden işçilerinin grevleri, politika faizindeki indirimler ve ekonomik gerilemeye maruz kalan Güney Afrika Randı da bu dönemde üzerindeki olumsuz bahisler kaldırılan paralardan. QE sonrası motto ‘Kusurları görmezden gel, tuttuğunun bir kısmını bırak’ şeklinde özetlenebilir.

TÜRK LİRASI VE ALGILAMA DEĞİŞİKLİĞİ

Yıl başlarken TCMB’nin ilk önceliği TL ve kur üzerindeki geçişkenliği sebebiyle TL’deki zayıflığı gidermek olmuştu. Böylece merkez bankası hem kredibilite kazanmış hem de kurunu destekleyen ve varlık fiyatları için stabil bir görüntü çizen aktör olmayı hedefliyordu. Fiyat performansı ve güven konusu bankanın o kadar odak noktası haline gelmişti ki yılın sonunda TL’nin Dolar’ı yeneceği sözü bile Başkan Başçı tarafından verilmişti. Yıl sonu gelmediği için bir fikir yürütmek zor olsa da eğer 9 aylık hareketleri bir rehber olarak kabul edeceksek TCMB ve Başçı bu konuda başarılı olmaya çok yakınlar. Fiyattan da önemli olan oynaklık konusu belki de bunu anlatmanın en iyi yolu. Aşağıda Türkiye ve yakınında işlem gören kurların 1 aylık opsiyon oynaklıkları görülüyor. Basitçe, en az oynak olanın en durağan kur olduğunu söylemek yanlış olmaz. Burada dikkat edilmesi gereken konu, TL’nin artık defansif bir para olmaya başladığı gerçeğidir. QE’nin değiştirmediği bu gerçek sağlamlaşan algının yerleşik hale gelmeye başladığına bir işaret olarak da alınabilir. Hızlı hareketler ve yüksek beta ile kazanç isteyenler için haberler şimdilik kötü, uzun vadeli sağlam yatırımcılar içinse hayat güzel…