Türkiye'de faiz indirimi mi geliyor?

Enflasyon açıklandı. Piyasanın aylık %0,50 artış beklediği Şubat TÜFE'si eksi gelince yıllık enflasyonda %8,80'in de altına kaydık. Ancak çekirdek enflasyonda yükseliş henüz sona ermiş değil. Bu yüzden iyimser olmak için erken gibi görünüyor. Üstelik enflasyon beklentileri bozuluyor. Türkiye'nin makro hikayesindeki en bozuk parçalardan biri, ekonomi çarklarının sürekli olarak enflasyon üretiyor olması. Bu %10 büyürken de %3 büyürken de yaşadığımız bir sorun. Yine de bazı haberlerim var.

Trend enflasyonun bu kadar güçlü olduğu bir ortamda kalıcı bir iyileşmeden söz edecek değilim. Ancak merkez bankası için kısa vadeli bir fırsat penceresi doğacak gibi görünüyor. Tabii ki hesaplar tutarsa. Bu sebeple TCMB'den kısa zaman içinde bir faiz indirimi denemesi gelmesini bekliyorum. Bankanın da yavaş yavaş buna hazırlandığını görüyorum. Nedenine isterseniz, gelin beraberce bakalım.

BİR TL HİKAYESİ

Cari açığın 80 milyar dolara dayandığı 2011 yılından bu yana cari açık düşüyor. Hem ekonomik yavaşlama hem de düşük enerji maliyetleri bu kaleme yardımcı oluyor. Döviz ihtiyacı azalıyor. Diğer yandan, küresel merkez bankaları yeniden destekleyici moda dönmüş durumdalar. Reel döviz talebi eriyorsa ve risk iştahında artış varsa TL güçlenir. Bununla birlikte gelişen ülkeler için oynaklığa göre düzeltilmiş getirilerde TL 2. sırada yer alıyor. Yani hem kafam rahat olsun hem de getirisi olsun derseniz birçok uluslararası yatırım kuruluşu size TL önerecektir.

Bir diğer hikaye ise TL'nin aynı zamanda reel olarak da güçlenmesi. Aşağıdaki grafikte Reel Efektif Döviz Kuru var. Kur Eylül dibinden %8 hareket etmiş durumda ve grafikten görüleceği üzere bu değerlenme başladığında hareket hemen durmuyor. Son 9 yılda %14'ten düşük bir ralli yok. TCMB bunu görüyor. Örneğin 10 Mart'ta Avrupa Merkez Bankası'nı da harekete geçirecek tablo belki de bu. Euro'nun aslında reel olarak değerleniyor olması. Bu değerlenme sebebiyle TL'nin kısmen enflasyona da destek olacağını söylemek mümkün.

HEP BÖYLE BAŞLIYOR SANKİ?

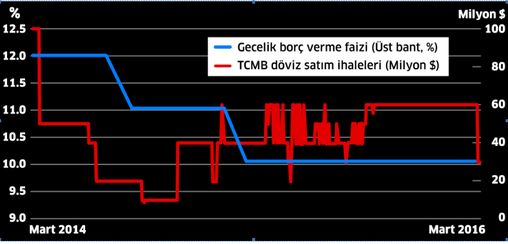

Merkez bankası ne zaman faiz indirse iki şey sağlanmış oluyor. Bunlardan bir tanesi döviz satım ihalelerini azaltmak, diğeri ise TÜFE'nin bir pik yapması. Bu grafikte döviz satım ihalelerini ve gecelik borç verme faizini (üst bant) görüyorsunuz. Hikaye benzer.

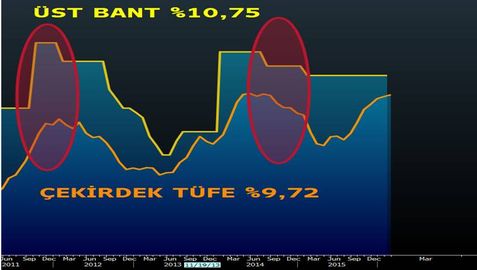

Bu grafikte ise çekirdek TÜFE'nin tepe yapmasının ardından merkez bankasının yaptığı üst bant indirimlerini.

GEREKÇELİ KARAR

Dünyanın negatif faize koştuğu ve kur savaşlarının belki de moda haline geldiği şu zamanlarda merkez bankası lüzumsuzca değerlenen bir kur istemiyor. Bu yüzden önce döviz satım ihaleleri azaltılıyor. Piyasalardaki oynaklığın azalması ile birlikte gelişen ülke kurları yeniden beğeniliyor ve TL'nin burada fena bir yerde olmadığını yukarıda anlattığımız volatiliteye göre düzeltilmiş getiri üzerinden merkez de görüyor. düşük enerji fiyatları ve yavaş ekonomi sebebiyle cari açık da geriliyor. Bununla birlikte, altın ve enerji dışarı çıkarıldığında cari açık daralmıyor; aksine büyüyor. Yani fark edilmiyor ancak cari açıktaki iyileşme bitti. Aksine,Türkiye'nin cari açığı bozuluyor. Güçlü kur, istemeden buna da çanak tutabilir. Bu yüzden üst bandın kalkan görevinin fazlasına ihtiyaç olmayabilir.

Enflasyon cephesi ise bu bahsi riskli kılan faktörlerden biri. Tahminen çekirdekte yavaşlama ile birlikte bir pik yaptık ancak gerek trend enflasyonun güçlü kalması gerekse de yazın beklenen kuraklık bize başka bir şarkı söyletebilir. Bu yüzden fiyatlar genel düzeyi bu paketin yumuşak karnı.

Diğer yandan, işler şu an TL için tam da 'sweet spot' formatında. Açıklayalım. Emtia fiyatları toparlıyor ve risk algısı tamir oluyor, böylece gelişen ülkeler yeniden gözde hale geliyor. Ancak öyle bir toparlama ki ne ithalatçı ülkeleri rahatsız edecek kadar güçlü ne de buraya para akmasını engelleyecek kadar güçsüz. Buna Amerikan ekonomisinin dayanmasını ve Fed'in faiz artırmakta isteksizleştiğini de eklemek mümkün. Dünya milli hasılasının 1/4'ünü oluşturan ülkelerin artık negatif faiz vermeleri ve ECB'nin yenilenmiş gevşeme iştahı da cabası.

Tün bunlar bana en geç Nisan - Mayıs ayında bir üst bant indirimi geleceğini fısıldıyor.

RİSKLER DE VAR

Doğal olarak dikensiz gül bahçesinde değiliz. Türkiye'nin yanı başında hala kanayan bir Suriye var ve ülkedeki ateşkes oldukça kırılgan. Nisan ayında merkez bankasının yeni yönetimi ve bunun başında kimin olacağı bir soru işareti. Anayasa yazım sürecinin politik iklimi nereye götüreceği iyiden iyiye belirsiz hale geldi ve bunun getireceği olası ekstra çalkantıya ne iş alemi ne de vatandaş hazır; kaldı ki piyasa hazırlıklı olsun. Üstelik merkez bankası sadeleşme mesajı, sıkılaşma mesajı derken yine standart altı bir iletişim politikası ile karar vericileri kararsız bırakmaya ve hazırlıksız tutmaya devam ediyor. Tüm bunların yanına ekonominin yapısal sorunlarını da eklemek mümkün. Yani gerekli olan bir faiz indirimi mi yoksa piyasanın faizleri indirmesini sağlayacak yapısal reformları kararlı bir şekilde hayata geçirmek mi? İkisi de olsa fena olmaz ancak uzun vadeli çözümleri tartışmak zamanı geldi, belki de geçiyor.

Dilerim, yapılacak faiz indiriminin iletişimi açık ve etkin bir şekilde yapılır. Kanımca, dünyanın eksiye gittiği bir faiz evreninde çift hanelerde gezmek mantıklı değil ancak hepimiz biliyoruz ki faizlerimizi düşük tutacak tüm engelleri kendi kendimize önümüze çıkarmakta oldukça mahiriz. Çift haneye yakın enflasyon da bunun örneği, kısa sürede çokça seçim yapmak da bunun diğer bir örneği.

Sonuç olarak, benim gözlemime göre bir faiz indirimi geliyor. Bu faiz indirimi üst bandın indirilmesi şeklinde olacak ve bunun da ekonomik olarak doğru bir hamle olacağını değerlendiriyorum. Var olan kırılganlıklarımız ve risklerimiz engel çıkarmazsa ve bunu sadeleşen bir politika takip ederse piyasa bunu çok sevecektir. Bakalım bu senaryo gerçek hayatta vücut bulabilecek mi.