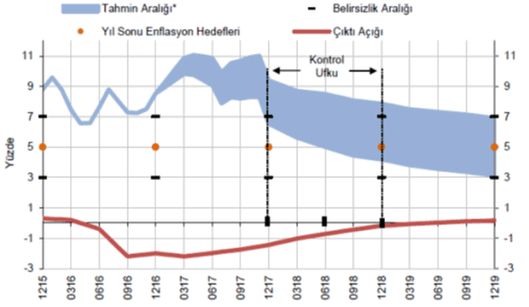

Merkez bankasının I. Enflasyon Raporu Toplantısı bugün yapıldı. Bu toplantıda banka beklendiği gibi, son yaşanan piyasa dalgalanmasının ardından enflasyon görünümünü revize etti. TCMB artık 2017 yıl sonu için tahminini 1.5 yukarı çekti ve böylece artık %8 enflasyon bekliyor. 2018 içinse bu beklenti 1 puan artışla %6 oldu.

Tahminler oldukça yavaş büyüyeceğimiz bu yıllarda neden zıpladı? Başta kur etkisi yüzünden artacak ithal fiyatları, peşi sıra gıda enflasyonu ve gerçekleşen enflasyonun beklentileri aşması olarak sıralayabiliriz. Tüketici fiyatlarını hedefleyen ve ana görevi fiyat istikrarı olan bir banka için zorlayıcı bir çalışma ortamı. Ekonomik aktivitenin potansiyelinin altında kalması ise enflasyonu dizginleyebilecek ana unsur olarak görünüyor.

ACIYI DİNDİRİYOR, HASTALIK BAKİ

Aşağıda bankanın hedeflediği TÜFE ve gerçekleşmeleri görüyorsunuz:

| HEDEF (%) | GERÇEKLEŞEN (%) | |

|---|---|---|

| 2007 | 4 | 8,4 |

| 2008 | 4 | 10,1 |

| 2009 | 7,5 | 6,5 |

| 2010 | 6,5 | 6,4 |

| 2011 | 5,5 | 10,4 |

| 2012 | 5 | 6,2 |

| 2013 | 5 | 7,4 |

| 2014 | 5 | 8,2 |

| 2015 | 5 | 8,8 |

| 2016 | 5 | 8,5 |

| 2017 (T) | 5 | (T) 8 |

Kaynak: TÜİK

Görüldüğü üzere, banka uzun süredir hedefini tutturamıyor. Kendi tahminine göre gelecek yıl da hedef tutmayacak. Bu, piyasayı ikna ederek enflasyonu beklentilerini dizginleme aracını bankanın elinden alıyor. Geriye, diğer araçlar kalıyor. Doğrudan müdahale etkili değil, biliniyor. Döviz satışı ihale ile mümkün ancak rezerv kaybetmek, rezervler bu seviyede iken tartışmalı. Döviz Likidite, karşılıklar gibi 'soft' çözümler denendi. Geriye TL likidite ve TL faiz kalıyor. Bunları da koridor ile kısa vadeli sert uygulayınca TL'ye yardımcı olunabiliyor ancak enflasyon beklentileri hiçbir zaman tam olarak dizginlenemiyor.

Banka kısa vadeli sert tedbirler ile bir kez daha hem TL'nin hem de kısa vadeli faizlerin sahibi olduğunu gösterdi. Faiz hadleri yükseldi. Getiri eğrisi yataylaştı ve negatif eğimli hale geldi. Yani kısa vadeli faizler ileri vadelere göre daha yüksek hale geldi. Bu, politikanın sıkı olduğuna piyasa da onay verdi demek. TL'nin oynaklığı düştü. TL değer kazandı.

Ancak enflasyon beklentilerini dizginlemek için bunlar yeterli olacak mı yoksa bunun yanına doğru mesajı da eklemek gerekir mi? Bence kesinlikle evet.

SONUÇ YERİNE

Son dönemde yaşanan dalgalanmayı ve denediğimiz çareleri ve bunun yan etkilerini masaya kısaca yatıralım. Döviz dünyada ancak fazlasıyla Türkiye'de gidince enflasyon ve enflasyon beklentileri arttı. Bu ikisine çözüm olarak birçok çare denedik. Kampanyalar, TL'ye dönüş operasyonları ve çalışmaları, döviz bozumu, harcamalara dikkat etmek için makul programlar... Dışarı para çıkmasına sebep olmayan ve TL'yi teşvik eden her bir kampanya oldukça makul. Ancak son kertede çözümü merkez sağladı. Bu, durumun tespiti.

Buradan hareketle, şu analizi yapmak gerekiyor:

Hem dövizin ateşini söndürecek hem enflasyonun trendi ile mücadele edecek özerk bir kurum olarak banka oldukça müstesna bir yere sahip. O yeri tam doldurabilmesi için eldeki araçları bugün uygulayıp yarının beklentilerini yönetebilmesi gerekiyor. Kimi zaman yarın faizler düşük olsun diye yüksek faize katlanmak zorunda kalıyoruz, kimi zaman yarın kredi muslukları açılabilsin / gevşesin diye sıkılaşmak zorunda kalıyoruz.

Bunu böyle görürsek, hem mücadelemiz daha kısa vadede daha isabetli olur hem de diğer hedeflerimize alan açmış oluruz. Yoksa, fazladan faiz ve yüksek kura ekstradan katlanmak zorunda kalıyoruz.