Sorunlu krediler ve varlık satışı

Bankacılık sektöründe en fazla konuşulan konulardan biri sorunlu krediler (NPL) ve bu kredilerin bankalar bilançolarında kapladığı alan.

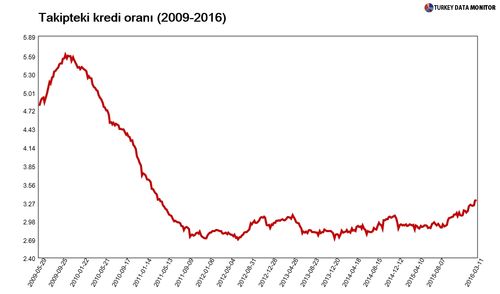

BDDK’nın verdiği rakamlara göre 2016 Şubat ayı itibariyle toplam bankacılık sektöründe, sorunlu kredi olarak tarif edilen kredilerin toplam nakdi kredilere oranı yüzde 3.2. Kabaca 49 milyar TL büyüklüğü ulaşmış olan takipteki kredilerde gelinen seviye 2011 yılından beri yüksek noktada. Türk bankacılık sektöründe sorunlu krediler oranı 2009 krizi sırasında yüzde 5.5’lara kadar yükselmiş, daha sonra krizin etkileri aşıldıkça ve ekonomi toparlandıkça takipteki kredi oranı geriledi. 2012 yılında NPL oranı yeniden yüzde 2.5 seviyesine düşmüştü.

Takipteki kredilerin oransal olarak son 5 yılın en yüksek seviyesine çıkmasının yanında diğer dikkat çeken konu ise, geçen seneye göre bahsi geçen kredilerin yüzde 30 artmış olması. Sadece 2015 yılında bu kredilerde yüzde 30 artış yaşanıyor olması ister istemez gözleri bu krediler çeviriyor.

Sorunlu kredilerin dağılımı

BBDK verilerine göre Şubat ayı itibariyle toplam 1.5 trilyon TL’lik kredi büyüklüğü var. Bu kredilerin dağılımda yüzde 48 ticari ve kurumsal krediler , yüzde 26 tüketici ve kredi kartları ve yüzde 26 Kobi kredileri.

Takipteki kredilerin en yoğun olduğu segmentler ,yüzde 9.3 ile bireysel kredi kartlarında, yüzde 6.5 ile mikro işletmelerde kullanılan kredilerde, yüzde 6 ile ihtiyaç kredilerinde ve yüzde 4.5 ile taksitli ticari krediler öne çıkıyor.

Sektör bazında baktığımızda ise toplam ticari krediler içinde en fazla yer tutan sırasıyla toptan ticaret ve komisyonculukta alınan toplam kredinin yüzde 3’ü, inşaatta ise yüzde 4’ü sorunlu kredi olarak ayrılmış durumda.

Varlık satışı imdada yetişiyor

Türkiye 2001 krizi sonrasında bankaların bilançolarındaki sorunlu kredileri satmak ve bilançolarında bunlar için ayırdıkları “karşılıkları” boşa çıkartmak için yeni bir uygulamaya girdiler. Varlık Yönetim Şirketleri, bankaların satmak istedikleri sorunlu kredileri defter değerinden çok daha düşük fiyatlara alıp, daha sonra tahsilatı kendileri yaparak “kar etmek” yoluna gittiler.

BDDK kayıtlarına göre Türkiye’de 13 varlık yönetim şirketi var. Varlık yönetim şirketlerinin şu ana kadar banka bilançolarından aldıkları toplam sorunlu kredi portföyü 23 milyar TL’yi buldu. Bir başka ifadeyle şu ana kadar bankacılık, sistemde tahsili gecikmiş kredilerin yüzde 30’u varlık yönetim şirketleri tarafından “konsolide “edilmiş. Varlık yönetim şirketleri aldıkları 23 milyar TL’lik portföy karşılığında bankalara 3 milyar TL ödemişler.

Yeniden yapılandırılan krediler

Sorunlu krediler bankacılık sisteminde herkesin yakından takip ettiği bir rasyo. Ancak en az bu rasyo kadar önemli olan diğer bir kalem de yapılandırılan krediler. Bu krediler, adından anlaşılacağı üzere ödeme zorluğu gösteren krediler için yeniden yapılandırma uygulanan ve bir anlamda ayakta tutulmaya çalışılan (bankacılar yüzdürülen diyor) portföy. Bu kredilerde de aynı NPL’lerde olduğu gibi geçen seneye göre yüzde 30’un üzerinde artış var. Bankacıların yaptığı analizlere göre yapılandırılmış bu kredilerin sorunlu kredilere dönüşme oranı da yüksek. Eğer başka hiçbir şey değişmeyecek diye düşünürsek, mevcut yüzde 3,2’lik NPL oranına 0,5-0.6 oranında ek bir artış olması bekleniyor.

Sonuç…

Türk bankacılık sektöründe çok ciddi bir varlık satışı olması sayesinde, sorunlu kredilerde gelinen seviye hali hazırda büyük bir tehdit oluşturmuyor. Ancak Türkiye’nin orta vadede 3-4 bandında büyüyeceği baz alınırsa ve yukarıda açıkladığım sebepler dikkate alındığında, orta vadede takipteki kredilerin yüzde 4,5 - 5’lere yükselmesi çok sürpriz olmayacaktır. Bu durum bizi sektörün sermaye eksikliği hissettiği ve kredi vermede zorluğa düştüğü bir noktaya getirecek.