Metaller 2021'e girerken yükselişlerini sürdürebilecekler mi?

Demir cevheri fiyatlarının Mart ayındaki dip seviyelerinden bu yana %100’ün üzerinde arttığını; sanayinin nabzını en iyi gösteren bakır fiyatlarının bu dönemde son yedi yılın en yüksek seviyesine ulaşarak %68 yukarı gittiğini biliyor musunuz?

Bu iniş ve çıkışlarda hiç kuşkusuz en önemli sebep tüm dünyayı 2020 yılında esir alan Koronavirüs salgını. 2020 yılı genel olarak pandemi nedeniyle talebin azaldığı, volatilitenin arttığı ve olağanüstü fiyat hareketlerinin yaşandığı bir yıl olarak hep hafızalarımızda kalacak.

Pandeminin en çok hissedildiği Ocak-Mart dönemine baktığımızda hem petrolde hem de baz metallerde fiyatların sert düştüğünü gördük. Nisan ayında OPEC ülkelerinin kendi aralarında düştükleri anlaşmazlığın üzerine pandemi nedeniyle oluşan talep şoku eklenince petrol fiyatları kelimenin tam anlamıyla çakıldı. Petrol stoklarında yaşanan aşırı yükseliş ve depolama sıkıntısı petrol fiyatlarında tarihte ilk kez negatif fiyatların görülmesine yol açtı. Bütün bunlara paralel olarak endüstriyel metallere olan talep de yine birçok ülke sanayisinin durma noktasına gelmesiyle geriledi. Petrol fiyatları bu dönemde %60’ın üzerinde düşerken, baz metal fiyatları bunu takip etti ve HRC çelik %24, hurda %22, bakır %21, çinko %17, inşaat demiri %16 ve demir cevheri %12 düştü.

Petrol ve Baz Metal Fiyat Değişimleri (Ocak- Mart 2020)

Peki Mart ayından sonra ne oldu? İşte bu dönemde Koronavirüs’ün ilk çıktığı ülke olan Çin devreye girdi ve hem petrol hem de baz metal stoklamaya başladı. Düşen fiyatlarla stoklarındaki petrol, bakır, alüminyum gibi ürünleri artırdı. Bir yandan Çin etkisi bir yandan da pandemi sebebiyle kapatılan madenler ve arz tarafında yaşanan sorunlar nedeniyle özellikle baz metal fiyatları Mart ayından itibaren hızlı bir yükseliş trendine girdi. Çin çok ucuza stoklarına kattığı bu ürünleri kullanarak alt yapı yatırımlarında gaza bastı. Bununla da yetinmedi birçok üründe ilk defa tarihinde ilk defa nette ihracatçı konuma geçmeye ve ucuza aldığı metalleri daha yüksek fiyattan diğer ülkelere geri satmaya başladı. Tüm dünya ülkelerinde ekonomiler 2020 yılında daralırken Dünya Bankası (World Bank)’na göre Çin’de büyümenin bu yıl %2 civarında olması bekleniyor. Hiç kuşkusuz Koronavirüs salgınından en karlı çıkan ülke Çin oldu.

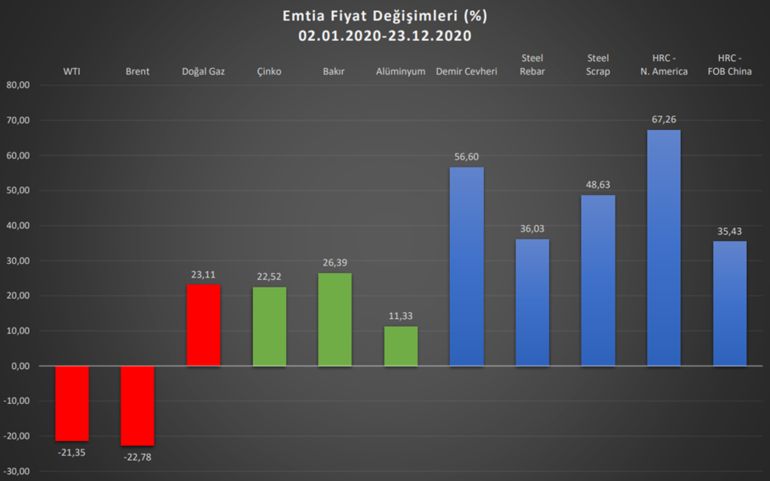

Yıl sonu itibarıyla geldiğimiz noktada petrol ve metallerdeki geri dönüş çok dikkat çekici. Petrol dışındaki tüm ürünler yılı pozitif kapatmanın yanı sıra son yıllardaki en yüksek seviyelerinde tamamlayacaklar. Yıl başından bu yana HRC çelik %67, demir cevheri %57, hurda %49, inşaat demiri %36 ve bakır %26 fiyat artışı yaşadı.

Petrol ve Baz Metal Fiyat Değişimleri (Ocak- Aralık 2020)

Özellikle sanayicilerimizi yakından ilgilendiren hammadde fiyatlarındaki bu artış 2021 yılında da devam edecek mi? Bu soruya cevap vermek çok kolay değil. Fakat benim görüşüm 2021 yılında hammadde fiyatlarındaki artışın devam edeceği yönünde. %8 büyümesi beklenen bir Çin, ABD’de yeni seçilen ve alt yapı projelerine ağırlık vermesi beklenen Biden ve geçen yıla oranla pozitif büyümeler yakalaması kuvvetle muhtemel olan diğer ülke ekonomileri emtia fiyatlarını daha da yukarı taşıyabilir. Ayrıca pandemi nedeniyle devam eden teşvik ve kredi paketleri sebebiyle artan para arzı da emtia fiyatlarını pozitif etkileyecektir.

Peki sanayicilerimiz buradaki fiyat artışlarından kendilerini nasıl koruyabilirler?

Vadeli işlem piyasalarını kullanarak buralarda oluşan fiyat risklerini yönetmek mümkün. Örneğin hammadde olarak bakır, alüminyum veya çinko ihtiyacı olan bir sanayici aylar öncesinden bu emtia’nın fiyatını Londra Metal Borsası (LME)’nda yaptığı vadeli işlemler ile sabitleyebilir. Veya Brent petrol fiyatının artması maliyetini artırıyorsa bu riski yine Londra’daki Intercontinental Exchange (ICE)’de petrole dayalı vadeli işlem sözleşmesi alarak önceden bertaraf edebilir.

İki firma düşünün birisi emtia fiyatlarının ileride artabileceği endişesiyle hammadde fiyatlarını önceden sabitlemiş olan diğeri ise önceden hiçbir aksiyon almayan. Fiyatlar yükseldiğine önceden fiyatları sabitleyen firmanın daha rekabetçi fiyatlar verebileceği, üretim planlamasını daha iyi yapacağı ve buna göre karlılığının da daha fazla olacağı kaçınılmaz.

İşte bu yüzden ayni 2020 yılında olduğu gibi 2021 yılında da işi şansa bırakmamak gerektiğini ve eğer hammadde fiyat riski mevcutsa bu riski bertaraf etmek amaçlı vadeli işlem piyasalarında firmalarımızın korunma (hedge) amaçlı pozisyon alması gerektiğini düşünüyorum. TCMB tarafından son Para Politikası Kurulu Toplantısından sonra yapılan açıklamalarda 2021 yılında da emtia fiyatlarındaki artışın enflasyon için bir tehdit oluşturabileceği yönündeki vurguyu hatırlatmak isterim.

2021 yılının firmalarımız ve ülkemiz açısından çok daha iyi bir yıl olmasını dilerim.