Yeni tehdit alarmı ticari gayrimenkuller için çalabilir

Pandemi ile değişen çalışma koşulları ve evden çalışmanın yaygınlaşması, ticari ofis binalarına darbe vururken, ticari gayrimenkul kredilerinde batık oranın artmaya devam ediyor. Normalleşme sonrası çalışanlar ofise dönmeyi reddederken, özellikle kentsel merkezlerde ticari ofis binalarının boşluk oranı pandemi öncesine göre çok yüksek seviyede seyrediyor.

Araştırmalar ofise dönüşün pandemi öncesi seviyelerin yüzde 50’sinde durduğunu gösteriyor. Bu konu politika yapıcılarınn da merceğinde. Öyle ki son Fed tutanaklarına girmekle birlikte geçtiğimiz haftalarda Hazine Bakanı Yellen’ın katıldığı bir panelde de tartışıldı.

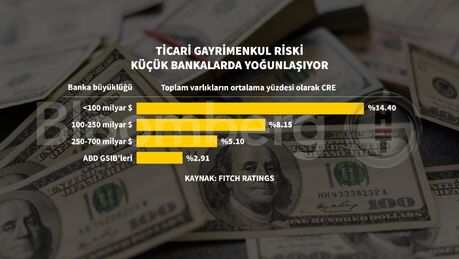

Sorun sadece gayrimenkul sektörünü ilgilendirmiyor, aynı zamanda bankalar da ofis projeleri için kullandırdıkları krediler nedeniyle ciddi tehdit altında. Özellikle daha küçük bankalarda kullandırılan kredilerin büyüklüğü çok daha yüksek. Çünkü küçük ticari bankalar faizlerin yükselmeye başlamasıyla kredi ağırlığını ticari gayrimenkullere kaydırdıklarından olası bir risk halinde tehdit altındalar.

Artan faizler borcu yeniden yapılandırmayı zorlaştırdı

Ticari gayrimenkul kredilerinin, geleneksel ipotek kredilerinden farkı kredilerin daha kısa süre içerisinde kapatılabiliyor olması. Yani borçlananlar ipotek kredilerindeki gibi uzun vade sabit orandan borçlanmak yerine, krediyi 5-10 yıl gibi daha kısa vadede kapatıp, yeni şartlarda yeni kredi almayı tercih ediyorlar. Çünkü kısa vadeli krediler, değer artışlarında binaların satılmasını kolaylaştırıyor. Ya da ekonomik beklentiler güçlüyse ve faiz oranlaları düşüyorsa, yani ekonominin normal seyrettiği/seyredeceği varsayımında, kredileri daha iyi koşullarda yeniden finanse edebiliyorlar.

Ancak pandemi sonrası yaşanan normal dışı ekonomik koşullar ve artan faizler şu an kredilerin daha uygun koşullarda yeniden yapılandırılmasını imkansızlaştı. Daha büyük sorun ise ABD’de ticari bankaların sahip olduğu ticari gayrimenkul kredileri, Mayıs 2023 itibari ile 2,92 trilyon doların üzerine çıktı ve rekor miktarda ticari gayrimenkul kredisinin bu yıl vadesi dolacak.

Sadece bu yıl değil 2024’te de daha çok kredinin vadesi gelecek. Kabaca 2025 sonuna kadar vadesi dolması beklenen kredi tutarı 1,5 trilyon dolar. Önümüzdeki 4 yıl içinde yeniden finanse edilmesi gereken borcun büyüklüğü ise 2,56 trilyon dolar. Ancak 2024 yılı içerisinde faizlerin ne kadar düşeceği hala şüpheli. Bu şu demek; borçlananlar daha yüksek faiz oranlarıyla borçlanacaklar ve bu borçların da maliyeti daha yüksek olacak.

Evden çalışmanın ticari gayrimenkul sahiplerine maliyeti arttı

Evden çalışma bir çok ülkede hala devam ettiği ve hatta yasal hale geldiği için bir çok bina sahibi artık eskisi kadar kira geliri elde edemiyor ve bu yüksek ödemeleri karşılamakta güçlük çekiyor. Diğer yandan borçların ödenememesi bankalar için da ayrı bir sorun. Geri ödemelerin zorlaşması nedeni ile bazı bankalar şimdiden ticari gayrimenkul kredilerinde frene basmak zorunda kaldı.

Bazıları ise borç alanlara karşı koşulları sıkılaştırdı. Yani borçlanma maliyeti arttığı gibi artık borçlanma koşulları da o kadar kolay değil. Uzaktan çalışma devam ettikçe de bu borçların ödenememe riski her geçen gün artıyor. Bu da tabi bankalar üstündeki baskıyı artırıyor.

Daha yeni nefes alıp bölgesel banka kargaşası sona erdi derken, ticari gayrimenkulle gelebilecek bir karmaşaya hazır olmak gerekli. Çünkü geçen ay FDIC verilerine göre ABD’de küçük bankalarının yüzde 14,40’ı 2006 yılında yaşanan ticari gayrimenkul kredisi yoğunlaşmasını aştı ve 2021’de görülen seviyenin 2 katına çıktı. 100-250 milyar dolar büyüklüğe sahip bankalarda ise oran yüzde 8,15 seviyesinde.

Fed’in 15 ay önce sıkılaşmaya başladığını göz önünde bulundurursak faizlerin artmaya başladığı dönemde küçük bankaların kredileri ticari gayrimenkullere kaydırdığının da kanıtı olarak okuyabiliriz. Hali hazırda faiz artırım sürecinin henüz sona ermediğini de hatırlatmakta fayda var. Yani merkez bankalarının faiz oranları zirveye ulaşmadan önce enflasyonun hedefe geri döndüğüne dair açık ve sürekli kanıtlar görmesi gerekeceğinden, borç verme koşullarının yakın vadede iyileşmesinin pek olası değil. Haliyle borç sahilerinin kredileri ödemesi üzerindeki risk hala devam ediyor. Diğer yandan bankaların ticari gayrimenkul kredilerinde zarar görüp görmeyeceğini veya büyüklüğünün ne olacağını konusu da hala belirsiz. JPMorgan, ABD ofis sektöründeki ticari ipoteğe dayalı menkul kıymetler (CMBS) tasfiye oranının on yılın sonunda yüzde 20'ye çıkacağını ve kredi uzatma seçeneklerinin 2025-2027'ye kadar darbeyi yalnızca hafifleteceğini tahmin ediyor. Şu an bu konu çok konuşulmuyor ama önümüzdeki aylarda Wall Street’de yeni tehdit alarmı ticari gayrimenkuller için çalabilir ve piyasada hali hazırda var olan sorunlara bir yenisi daha eklenebilir.