ABD ve AB ekonomileri keyif kaçıran aşağı yönlü büyüme revizyonlarına karşı Çin ve Japon ekonomilerinde tamir devam ediyor. ABD ekonomisinde gelişmeler önemli olmakla birlikte emtia fiyatları açısından Çin ekonomisinde gelişmeler daha önemli. En az dört emtia piyasasında finansal enstrüman olarak kullanılan bu emtialarda ortaya çıkan dolandırıcılığın olumsuz etkisia devam etmekle birlikte kalıcı olması düşünülmüyor. Bugün ABD tarım bakanlığının açıklayacağı kritik USDA raporu tahıl fiyatları için önemli olacak.

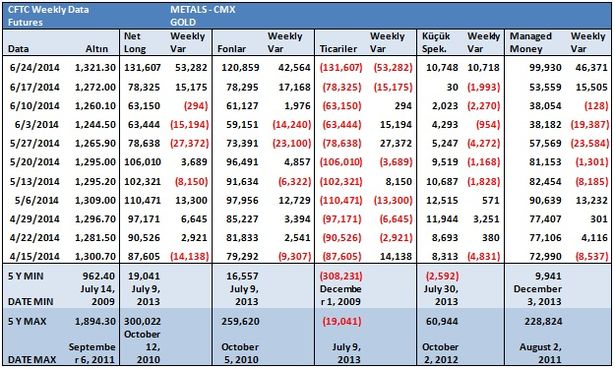

Altın (COMEX)

Altın ve gümüş fiyatı beş aydan bu yana en iyi haftalık yükselişini sergiledi. ABD ekonomisinde toparlamanın teklemesi ardından dolar endeksi son haftalardaki işlem bandının en düşük seviyesine kadar geriledi. Rusyanın ABD varlıklarını satması dolar endeksinde etkili olabilir ama teknik olarak 200 günlük hareketli ortalaması altına sarkması olumsuz.

Tüketici satın alma faaliyetlerinde soğuma ile ABD’de 1. Çeyrek GSYIH rakamı beş yıldan bu yana en sert şekilde geriledi ve aynı süre içinde altın fiyatı %6.8 değerlendi. Yılbaşındaki soğuk hava nedeni ekonominin yavaşladığı ve temel verileri tam olarak yansıtmadığı düşünülse de, ikinci çeyrek de %3.5’a tırmanması beklenen büyüme verisinin önemi daha da arttı. 2.Çeyrek büyüme rakamının beklendiği gibi gerçekleşmemesi halinde altın fiyatında yükselme eğilimi devam edecektir. Nitekim, FED’in faiz oranlarını uzun süre düşük bırakma eğilimi bu endişeden kaynaklanıyor. Şimdilik, ABD ve AB ekonomik beklentileri konusunda çelişkilerin devam etmesi altın fiyatını destekliyor. Yılbaşından bu yana %10 yükselen altın fiyatı için devamı var mı?

Aşağı yönde risklerin bir hayli azaldığı bir süreç devam ediyor ama konsolidasyon aralığının (rangr trade) kırılması yukarı yönlü eğilimi teknik olarak 1375-1400 bandına taşıyabilir.

Opsiyon piyasalarında oynaklık artışı call opsiyonları lehine görünüyor (yukarıdaki grafik’de sarı ok ile gösterilen yükselme eğilimi, alım opsiyon talebinin satım opsiyon talebinden fazla olduğunu gösteriyor).

Nitekim, 100 kontrat üzerinde blok opsiyon işlemlerinde (sarı çerçeve) Ağustos ve Eylül vadeleri için yoğun call opsiyon işlemleri 1350-1370 arasında görülüyor.

Geçen haftanın takas raporunda fon ve küçük spekülatörlerin net uzun pozisyonlarını bir hayli artırdıkları görülüyor.

Teknik olarak altın fiyatı bir haftadır 1320 cıvarında konsolide oluyor. 1330 üzerinde işlem görülmesi 1375-1400 aralığına taşıyacak momentumu sağlayabilir.

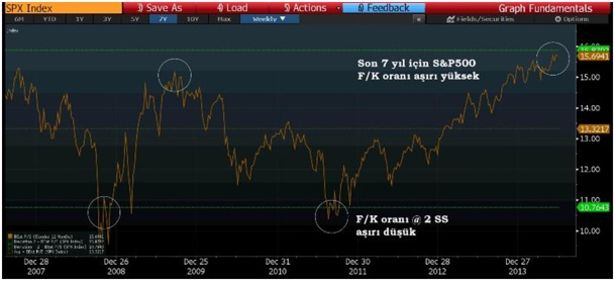

SPX Endeksi

Geçen hafta yeni rekor tazeleyen endeksler, jeo-politik gerginlik ve ABD’nin sürece katılımı hızlandırması, ABD ekonomisinde 1.Q teklemesi ve FED’in varlık alımını azalmaya devam etmesine rağmen S&P500 ve diğer endekslerde yukarı yönlü eğilim (bullish) devam ediyor. Elbette itici güç olarak FED’in düşük faiz oranlarına uzun süre daha devam edeceği beklentisi gösterilebilir. Ancak, düzeltme konusunda konsensus giderek artıyor. Ne kadar düzltme olacağını kestirmek zor olmakla birlikte 1815-1830 aralığı frenleyici seviye olarak görülüyor. Fazlası için risk yönetimi tekniklerinin kullanılması gerekir.

Aşağıdaki grafik S&P 500 endeksinde F/K oranının 2 standart sapmaya geldiğini ve aşırı yüksek seviyede olduğunu gösteriyor.

Endeksin aşırı yüksek olduğunun bir diğer değerlendirmesi olarak ETF akışlarına bakılabilir. Aşağıdaki grafik geçen ay için ETF fonlarından para çekildiğini (1 ay dışında son 5 ay para çekiliyor), belki de yükselme trendinin zorlanmaya başladığını gösteriyor.