2020 yaz aylarına kadar dünya ekonomisi ve finansal piyasalar

Dünya ekonomisine ilişkin üç ana konu öne çıkıyor. Birincisi, ABD ile Çin arasındaki ticaret savaşındaki gidişat. İkincisi, başta Fed olmak üzere büyük Merkez Bankalarının para politikalarında ne kadar gevşek gidebileceği. Üçüncüsü ise Brexit sürecinin nasıl sonuçlanacağı.

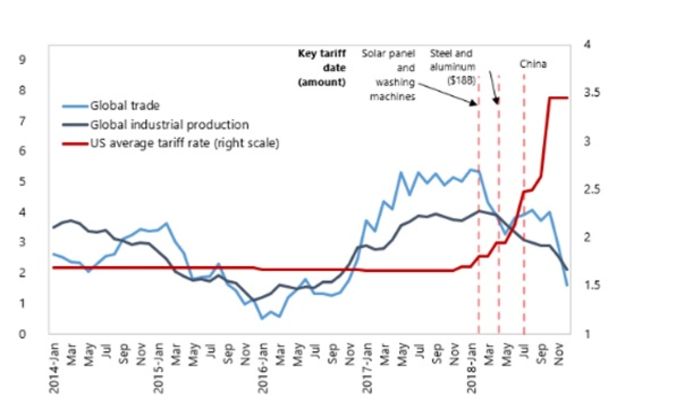

Birinciden başlayalım. Teoriden de pratikten de biliyoruz ki ticaret savaşının kimseye bir faydası olmuyor. Korumacılık ve sonuçta ticaret savaşı kısa vadede söz konusu ülkeye fayda sağlıyor gibi olsa da orta ve uzun vadede kazananı olmayan bir savaştır. IMF’nin Dünya Ekonomik Görünüm raporundan aldığımız aşağıdaki grafik ABD’nin vergi oranlarını 2018 yılında yükseltmesiyle küresel ticaret ve sanayi üretiminin nasıl gerilediğini gösteriyor. Bu yıl ABD’nin daha da arttırdığı vergiler büyümeyi beklenebileceği gibi daha fazla aşağı çekti. Çin’den ABD’ye, Japonya’dan AB’ye kadar görülen yavaşlamanın ana sebebi ticaret savaşı görünüyor. Burada durulma olmadıkça büyüme sorunu artarak devam edecektir.

Ticaret savaşından en çok etkilenen ülke doğal olarak Çin. 13,5 trilyon dolarlık GSYİH’ya sahip Çin ekonomisinin yaklaşık 32 trilyon dolar borcu bulunuyor. Sorunlu krediler yoluyla bir finansal krizle karşılaşma riski olan Çin’in daha fazla yavaşlaması küresel piyasalarda risk iştahını olumsuz etkiliyor. Ticaret savaşının devam etmesinin önce Çin’i, sonra bulunduğu bölgeyi, daha sonra oralara çok ihracat yapan Avrupa’yı ve sonunda bumerang gibi dönerek ABD’yi etkileme ihtimali çok yüksek. Gelecek yıl Kasım ayında seçimlere gidecek ABD’de tekrar seçilmek isteyecek olan Trump’ın ekonomide sorun yaşamamak istemesi beklenmesi gereken bir durum. Başkanlık döneminde aldığı desteğin en büyük kısmı ekonominin görece iyi performansından geldi. Diğer konularda pek destek bulamıyor. Bu nedenle, ekonomiyi daha fazla sıkıntıya sokacak bir ticaret savaşını değil, bir an önce anlaşmayı daha çok tercih edecektir. Bu durumu gören Çin de süreci biraz ağırdan alarak ABD’den daha çok taviz koparmayı amaçlamış göründü. Fakat daha fazla yavaşlama Çin için hem ekonomik hem siyasi olarak yönetilmesi zor bir dönemi getirebilir. Bu nedenle Çin lideri Xi Jinping’in de anlaşmaya yakın olacağını düşünüyoruz. Fakat şunu unutmamak gerekiyor, ABD dünyanın en büyük ekonomisi, Çin de ikinci. Çin birincilik koltuğuna oturmayı amaçlıyor, ABD ise o koltuğu bırakmamayı. Aralarındaki mücadele sadece bir ticaret savaşı değil bunun ötesinde bir teknoloji ve ideoloji savaşı gibi de görünüyor. Dolayısıyla, olasılığını daha yüksek gördüğümüz senaryo, anlaşmanın bir ateşkes niteliğinde gerçekleşeceği, ABD seçimi sonrası başkan kim olursa olsun ABD ile Çin arasında uzun yıllar sürecek bir mücadelenin başlayacağıdır. Trump seçilirse bu mücadele çok daha güçlü olacaktır. 2020 sonrası dünya ekonomisini daha zorlu bir dönem bekliyor gibi görünüyor. Bu zorlu dönem sadece ticaret savaşı ile ilintili değil, artan gelir dağılımı ve yoksulluk, iklim değişikliği, iklim değişikliğinin getirdiği baskı yüksek borçluluk ve dünya ekonomisinin 10-12 yılda bir yaşadığı iş çevrimlerinde bir daralma sürecinin gelme ihtimalinden de kaynaklanıyor. Eğer ticaret savaşında böyle bir ateşkes olursa ki görüşümüz o yönde, ABD başkanlık seçimlerinin öncesi, muhtemelen 2020 yaz aylarına kadar finansal piyasalarda güneşli günler görece daha çok olacaktır.

İkinci konu, Merkez Bankalarının ne yapabileceği ve ne kadar etkili olabileceği de büyük oranda ticaret savaşının seyriyle alakalı olacaktır. Ticaret savaşı başta Fed olmak üzere birçok Merkez Bankasını çoktan gevşek politikalara yöneltti. Örneğin Fed ve Avrupa Merkez Bankası faizleri indirdi, parasal genişlemeyi başlattı. Faizler o kadar düşük ve bol likidite var ki adeta bir likidite tuzağı şeklinde ticaret savaşının etkilerini bastırmaya yetmiyor. Yukarıda bahsettiğimiz gibi ticaret savaşında bir ateşkes olursa, Fed bir faiz indirimi daha yaptıktan sonra ara verecektir. Ticaret savaşında bir ateşkes olmayacaksa dünya ekonomisinin ve ABD’nin beklenenden daha hızlı resesyona girme ihtimali artacaktır. Geçmiş deneyimler, Fed’in resesyon riskini gördüğünde faizleri beklenenden çok hızlı sıfır civarına çektiğini göstermektedir. Ticaret savaşında önümüzdeki haftalarda bir anlaşma olmaz ise Fed’in bu sefer faizleri sıfıra değil eksiye çekme olasılığı da yüksektir. Çünkü faiz indirimlerine başladığı nokta yüzde 2,5’lar geçmiş deneyimlere göre çok düşüktür. Böyle bir durumda, Fed deflasyonist baskıyı ancak negatif faizlere giderek telafi edebileceğini düşünecektir. Bu senaryo ABD dolarının ciddi bir değer kaybı anlamına da gelir. Avrupa Merkez Bankası ECB zaten negatif faizde ve bol para basmış durumda. Fakat negatif faiz mevduat faizlerini de çok aşağı çektiği için kredi faizi- mevduat faizi makasını daraltmakta, bankaların kredi verme istekliliğini azaltarak büyümeyi olumsuz etkileme riskini yaratmaktadır. ECB’nin genişleme politikasında sona yakın olduğunu, yeni başkan Lagarde döneminde AB’nin siyasi liderlerine maliye politikası uygulama baskısını arttıracağını düşünüyoruz.

Brexit konusunda ise düşüncemiz daha net. Ülke nüfusunun neredeyse yarısı destek vermiyorken, üstelik bunların çoğu gençlerden oluşuyorken anlaşmasız Brexit’in sorumluluğunu siyasiler alamadı. İngiltere’ye önce seçim sonra referandum yolu görünüyor. Süreç çok uzun ve karmaşık olacak gibi ama İngiltere bir şekilde AB’den tam kopamayacağı anlaşmalı bir ayrılık anlaşmasını referanduma götürecek gibi duruyor. Böyle bir senaryo sterlin ve euro’ya destek verecektir.