Serinin ilk yazılarını şuralarda bulmanız mümkün,

http://www.bloomberght.com/yorum/gokhan-sen/1854846-bankalar-duserken-i

http://www.bloomberght.com/yorum/gokhan-sen/1855264-bankalar-duserken-ii

Aslına bakılırsa, artık hayatımızın bir parçası haline gelen 'finansal krizin' bankalar penceresinden nasıl tecrübe edildiğini yazıyorum. Bankacılık sadece ekonomiler yavaşladığı için mi yara aldı yoksa temelinde başkaca yapısal sorunlar var mı; güncel problemler ne (CoCo bono vs.) gibi sorulara yanıt vermeyi deniyorum.

Bankacılıkta yaşanan değişimler işini kaybeden insanlardan kredi alanlara, fon arayanlardan aracılık hizmeti bekleyenlere kadar herkesi ilgilendiriyor. Kapitalizmi finansallaşmakla suçlayanların ise şimdi oturup enine boyuna düşünmeleri gerekecek. Gerekecek çünkü 'finans' üretenler şimdi zordalar ve bu kez tehdit anlık bir şoktan ziyade kendini zamanla kabul ettiren bir virüs gibi.

NIM KORUMA KURULU DEVREDE

NIM'in Türkçe açılımı 'net faiz marjı'. En kaba hali ile bankanın faiz alıp satarken aradaki kazancını gösteriyor ve aslında bir bankanın ana gelir kalemi. Pür bankacılık sonunda nasıl bir kar marjı ile çalıştığını gösteriyor. Bu düşüyorsa, tahminen karlılık da düşüyordur. Karlılık düşüyorsa banka önceki güzel günlerini yaşama refleksi, hissedar baskısı, performans aşkı ve rekabette geri kalmama dürtüsü ile bunu tersine çevirmeye çalışır.

Bir işi yapmak daha az karlı hale geliyorsa ve sürümden kazanmak gibi kavramlar pek geçerli değilse tehlike anında cam kırılıyor ve içinden çıkan kolun üstünde 'küçül' yazıyor. Banka operasyonlarının bazılarından kurtuluyor. Bunlar ya en az sevimli olanları ya da yapması ileride daha pahalı hale gelecek olanları arasından seçiliyor. Peki bir operasyonu nasıl küçültürüz?

Personel çıkararak, yatırımları keserek, diğerlerini rölatif olarak daha büyük hale getirerek ya da o bölümü satarak vs. küçülme başlar. Bu operasyon kimi zaman başka bir ülkedeki iştirak olabilir ya da bir iş koluna verilen kredilerin toptan değerlendirmesi olabilir. Ekonomilerin patladığı yıllarda bundan pay almak coşkusu ile aldığınız bir banka operasyonundan çıkarsınız ve yerel bir bankaya bunu devredersiniz. KOBİ segmenti karlı ama takipteki alacakları mı çok? Öyleyse buraya akışı keser, hedefleri aşağı revize eder ve KPI aşağı revize edilir. Viola! Artık eskisi kadar bu bölümü & ülkeyi dert etmeye gerek yok. Ancak toz duman dağıldığında artık daha küçük bir bankasınız. Peki ya NIM kurtuldu mu?

NIM PAÇALARDAN AKARKEN

Operasyonları küçültmenin acı yollarından biri olan 'personeli işten çıkarmayı' yukarıda anmıştım. İşte bir marj iyileşme vesilesi olarak bu makine oldukça sıkı çalıştı ve Lehman krizinin yaşandığı yıllardan bu yana çok kişiye kıydı. Amerikan Nüfus Bürosu'na göre 2008 ile 2013 yılları arasında ABD'li bankalar ve sigorta şirketleri toplam 400 bin kişinin işine son verdi. FT'nin topladığı verilere göre ise 2008-2014 arasında Avrupa'nın en büyük 30 bankası toplamda 80 bin kişiyi işten çıkardı. Geride bıraktığımız yılın 6. ve 12. ayları arasında ise bu kıtanın en büyük 10 bankası toplamda 130 bin kişilik işten çıkarma açıkladılar. Aşağıda buna sebep olan NIM yaratığını görmek mümkün.

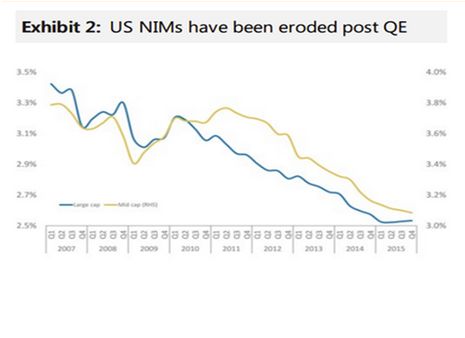

Önce Amerika*,

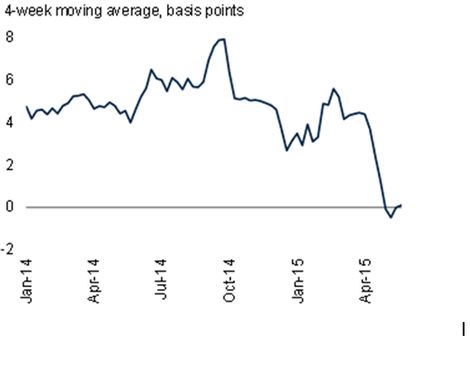

Sonra Avrupa**,

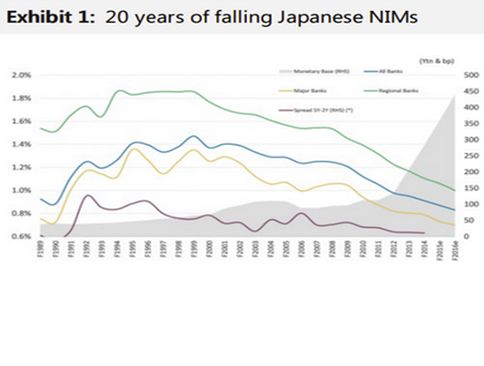

Sonra Japonya***

Amerika'da gördüğümüz sarı çizgi orta ölçekli bankaları gösterirken, mavi çizgi ise büyük bankaların net faiz marjlarını gösteriyor. 9 yılda NIM 1 puan civarında erimiş durumda. Japonya'da ise mavi çizgi tüm bankaların ortalama NIM seviyelerini gösteriyor. NIM %1'in altına kaymış durumda. Avrupa ise sıfırın altında yirmi bin fersah diyor. Özellikle son 12 ayda yaşanan erozyon oldukça problemli bir yapıya işaret ediyor.

GELENEKSEL BANKACILIK ÖLÜRKEN

Yukarıda görülen operasyonel zorluk bankaları tercih yapmaya zorluyor. Çıkarılan personeller ve küçülen ölçekler yeterli gelmiyor. Bu durumda klasik bankacılığın dışına çıkmak gerekiyor. İşte burada devreye yatırım bankacılığı ve yeni modeller giriyor. Kimi bankalar teknolojiye ağırlık veriyor, kimi aktiflerinin kompozisyonunu değiştiriyor ve kimi ise yeni denizlere açılıyor. Sorun da bu yeni denizlerde yaşanıyor. Tatlı sulardan tuzlu sulara gittikçe bünyeler de suyun üzerinde kalamıyor. Bankalar yüzebilmek için bildiğimiz işlerden riskli olanlara doğru bir kopuş yaşıyorlar. Ne var ki gelişen ülkelerdeki yavaşlama, dünya ticaretinin gerilemesi ve emtiadaki süper döngünün bitmesi ile beraber sonuç hüsran oluyor. Üstüne bir de negatif faiz ortamının dayattığı yeni normal binince işin özü gereği büyümesini beklediğimiz sektör tam tersi yönde gitmiş oluyor.

Bankalar küçülmeyi tercih ediyorlar. Politika yapıcılar da zaten sistemik birer risk haline gelen bankaların bölünüp parçalanmasını istiyorlar. Sermaye artırımlarına sürekli iştirak etmek durumuna kalan ve temettü geliri de alamayan yatırımcılar ise tartışmayı ellerindeki hisselerin eridiğini gözlemleyerek takip ediyorlar.

*, ** Morgan Stanley, FT

*** World Bank - http://www.worldbank.org/content/dam/Worldbank/GEP/GEP2015b/Global-Economic-Prospects-June-2015-Negative-interest-rates.pdf