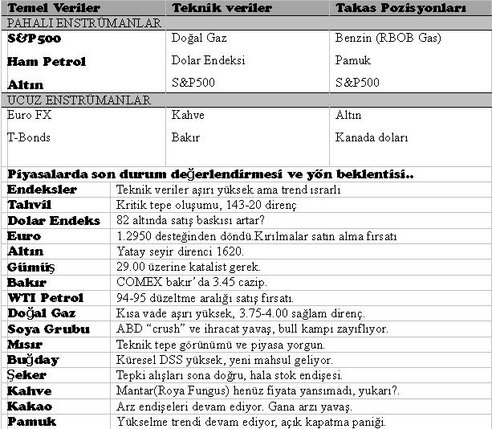

Haftaya bakış

Pozitif tarım dışı istihdam rakamları (NFP) ardından ABD hisse senetlerine talep devam ediyor. Artık gerekli ve rutin olarak düşünülen merkez bankaları “para basma” furyasına birkaç Merkez Bankası’nın eklenmesi ile küresel ekonominin iyileşme süreci, yükselme ivmesi hız kazanabilir ve buna bağlı olarak bazı emtia fiyatları desteklenebilir. Ancak, ABD doları açısından bakıldığında, ABD’nin başta Avrupa Birliği ve İngiltere olmak üzere makro ekonomik veriler açısından avantajlı görünmesi dolar talebini sürdürebilir.

Öte yanda, Çin’den gelen yumuşak ekonomik verilere rağmen yeni yönetimin bu tür tehditleri pro-aktif olarak önleyeceği düşünülüyor. Son olarak, geçen hafta Washington’da da birçok politikacının popülist harcama politikalarını sürdürmek ve bütçe kesintilerini engellemek isteyeceklerini ve otomatik bütçe kesintilerin piyasaları olumlu etkilemesinin onlar için kabus olduğundan bahsetmiştim. Bu konuyu gözardı etmeden, bir süre daha bütçe tartışmalarında olası olumlu gelişmeler hisse senetlerini desteklemeye devam edebilir ve bu durum bakır, platin, gümüş ve Kansas City buğdayı gibi aşırı düşük emtia fiyatlarında satın alma faaliyetlerini tetikleyebilir.

S&P500

CBOE (Chicago Board of Options Exchange) volatilitesi, Nisan 2007’den bu yana en düşük seviyesine sarkarken S&P500 endeksi tüm zamanların zirvesi 1586.50 seviyesine odaklanmış görünüyor. Arka planda itici güç olarak, ABD ekonomik verilerinin iyileşmesi ve büyüme rakamlarını olumlu etkilemesi, FED’in kolay para politikasına devam süreci vb. risk alma iştahını körüklüyor. Dow Jones Endeksi’nin tüm zamanların en yüksek seviyesini test etmesi ardından S&P500 endeksininde kendi rekorunu tazelemeye programlandığı söylenebilir. Nitekim, 11 Ekim 2007’deki tarihi zirvesi olan 1586.50 tepesinin, pozitif makro ekonomik veriler ve ABD borsalarında artan iyimserlik ile, aşılması olası bir hayli yüksek. Bu olasılığın ardına birkaç analitik ölçüt yerleştirilebilir. Öncelikle alım ve satım opsiyon fiyatları arasındaki farkı izleyen VIX endeksi 2007 Nisan ayından bu yana en düşük seviyesinde işlem görüyor. Yani, risk alma iştahı zirvede. Satım opsiyonlarının fiyatı muadili ya da aynı kullanım fiyatlı alım opsiyonlarına göre daha ucuz. Bundan anlaşılan, düşük VIX endeksi, risk yönetimi ya da olası bir düşmeye karşı korunmanın önemsenmediğini yada azaldığını gösteriyor. Diğer bir deyişle, risk iştahı yüksek ve yatırımcıların çoğu endeksin düşmesine karşı tedbir almıyor. VIX endeksi son 5 yıl ortalamasının yarısının altında (11.3) ve 10 yıllık en düşük seviyesini (9.9) zorluyor.

S&P500 endeksinin yükselme eğilimi görüldüğü gibi inatla devam etmesine rağmen, teknik olarak aşırı pahalı seviyesi endişe oluşturmaya devam ediyor. Nitekim, göreceli güç endeksi RSI net şekilde bu aşırılığı gösteriyor. Mart ayında S&P500 endeksinin yavaş ve zorlu yükselişi düşük işlem hacimli, daha da önemlisi, 15 Kasım-15 Mart arasında %17’nin üzerinde düzeltmesiz bir yükseliş satıcıları pusulandırıyor. Sonuç olarak, ABD hisse senetlerinde gözlenen iyimserlik ve süregelen risk alma iştahı ile S&P500 endeksinde tarihi zirve şansı devam etmekle birlikte son hamle olduğu yönünde sinyaller artıyor.

Teknik Analiz

S&P500 endeksinde aşırı yükselme ardından düzeltme süreci için tartışmalar yoğunlaştı. Tamam mı? devam mı? sorusuna uzun vade açısından bazı teknik verilerle bakalım. Aşağıdaki grafik’te, S&P500, A/D line (advance/decline) ve RSI birlikte görülüyor. 2010 ve 2011 yıllarında S&P500 hisselerinin A/D çizgisinin yeni zirvelerinde, RSI’ın da 80 üzerinde eşlik etmesi hemen yada bir süre sonra endeksin sert düzeltmelerini tetikliyor. Hem A/D çizgisinin yeni zirve yapması hem RSI’ın 80 üzerinde aşırı pahalı bölgeye tırmanması bugünlerde endeksin düzeltme için zaman doldurduğunu gösteriyor. Önümüzdeki birkaç ay içinde, eğer daha kısa değilse, bu baskı kendini manifesto edip S&P500 endeksinde sert bir düzetme sürecini başlatabilir.

Strateji

Tarihi zirveye doğru devam eden süreç için örneğin e-Mini S&P vadeli kontratı satın alınırken, beklenen düzeltmeyi içeren zaman aralığında ucuz (OTM) satım opsiyonları satın almak iyi bir strateji olarak görünüyor. Bu tasarım için 2 adet 1500 kullanım fiyatlı satım opsiyonu (put) satın alındıktan sonra, 1 adet Haziran vadeli e-Mini S&P vadeli kontratı satın alınabilir. Vadeli kontrat hedefi 1590 gerçekleşirse, kapatılıp satım opsiyonları 1500-1520 aralığına kadar tutulabilir.

ALTIN (COMEX)

Altın opsiyonları geçen hafta “bull-bear” dalaşı bildik destek ve dirençleri savunan seviyeler olarak yoğun işlem gördü. Elbette, bu yoğunluk farklı opsiyon kullanım fiyatlarına kayabilir. En çok işlem gören satım (put) opsiyon kullanım fiyatı 1550–1600 dolar/ons aralığında yoğunlaşmakta ve 1550-1575 arası destekleri teyid eder görünüyor. Direnç olarak, alım opsiyonlarının (Call) 1600-1650 dolar/ons kullanım fiyatlı olanları en çok işlem görüyor. Dolayısıyla, 1600 direncinin aşılması halinde piyasada 1650 dolar/ons direnci hemen öne çıkacaktır.

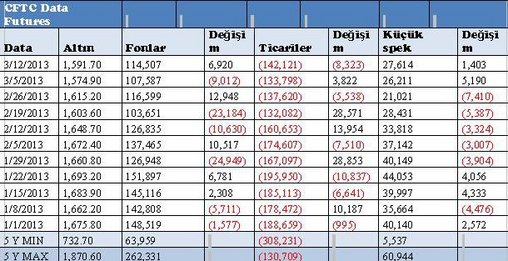

Diğer bir analitik veri olarak CFTC’nin son raporlu pozisyon analizinde fonların uzun pozisyonlarını artırdığı gözleniyor.

Risk/getiri açısından risklerin daha çok açık pozisyon taşıyanlarda olduğu söylenebilir. Altın fiyatının büyük ölçüde yada yeterince düştüğü açık pozisyonların azaltılması ile de görülüyor.

Teknik analiz.Haftalık grafik’de 2011 Ekin ayından bu yana süren 1550-1800 yatay seyri devam ediyor. Merkez bankalarının kolay para politikasına devam ettiği düşünülürse, yatay seyrin diplerinde herhalde akıllı para altın toplamaya devam ediyor ve risk/getiri profili alıcılar için avantajlı görünüyor. Altın fiyatı son bir ay içinde iki defa 1600 üzerinde işlem görmesine rağmen satış baskısı ile geriledi. Dolayısıyla, biraz eflasyon endişelerinin öne çıkması ve 1600 üzerinde kapanış, altın fiyatını ilk direnç bölgesi 1650 seviyesine kadar taşıyabilir.