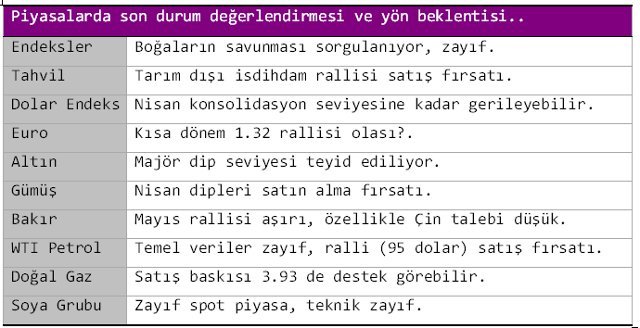

Haftaya bakış

Şubat-Nisan ayı ortalarında tarım dışı istihdam rakamları ve Çin büyüme verilerinde hayal kırıklığı ile oluşan durgunluk endişesi emtia fiyatlarını agresif şekilde satış baskısı altına almıştı. Son birkaç haftadır bu baskı ile fonların ve büyük yatırımcıların 20 önemli emtia yatırımlarında hızla pozisyon kapattığına hatta birkaç emtia piyasasında kısa pozisyon taşıdığına değinmiştim. Elbette, fonlardaki bu eğilim ekonomik toparlama cephesindeki iyimserliğin azalması (Çin ve Avrupa Birliği’nde talep daralma beklentisi) ve FED’in kolay para politikasından taviz vermeyeceği beklentisinden kaynaklanıyordu. Ancak uzun vadeli ABD tahvil piyasalarında birçok önde gelen uzmanın belirttiği gibi boğa piyasasının sona ereceği sinyalleri (faizlerin yükseleceği) genelde emtia fiyatları için baskı oluştursa da aşırı ucuz olmaları fazla olumsuz etkilenmeyecekleri anlamına gelebilir. Dahası yılın ikinci yarısında yukarı yönlü bir eğilim öne çıkabilir. Özellikle spekülatörlerin net kısa pozisyon taşıdığı doğalgaz, mısır, soya yağı, buğday, bakır, kahve ve şeker gibi emtialar aday görünüyor.

Yukarıdaki grafik’de, Tahvil piyasasındaki endeksler ( örneğin, iShares Barclay + 20 yıllık hazine kağıtlarından oluşan fon) ve hisse senetleri endeksleri ile (örneğin, SPDR S&P 500 ETF) ile kıyaslandığında üç aylık satım opsiyonları arasındaki fark açılıyor.

Emtia fiyatlarındaki bu gerileme ardından yılın ikinci yarısında yükselme eğilimi opsiyon satmak için ideal bir fırsat olarak görülebilir. Özellikle, küresel ekonomide zayıflama (durgunluk) devam etmezse satış baskısı kalıcı olmayacaktır. Nitekim, hala devam eden küresel kolay para politikaları, doların yükselme sürecinde direnç görmesi ve küresel talebin azalacağı yönünde endişelerin azalması emtia satış döngüsünde sona yaklaşıldığını gösteriyor. Belki henüz erken olabilir ama seçilmiş birkaç emtia üzerine satım (Put) opsiyonları satarak prim toplama stratejisinin aşağı yönde risklerin azaldığı bu süreçte uygun bir yatırım olacağını düşünüyorum.

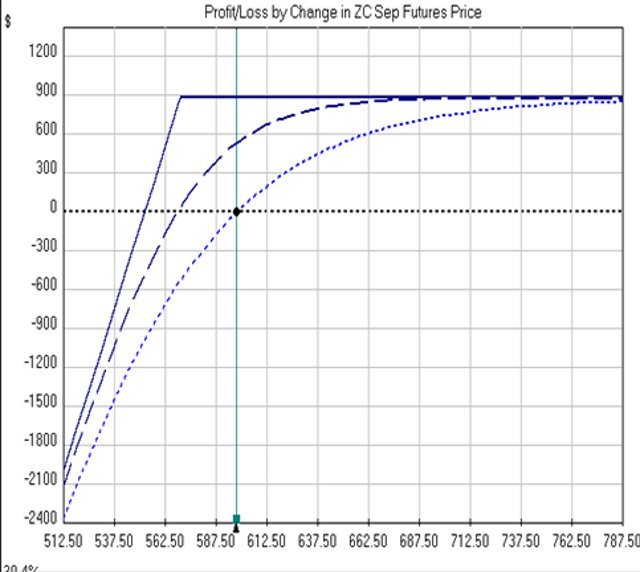

Ağustos vadeli 570 sent/kile kullanım fiyatı olan satım (put) opsiyonu kontrat başına 900 dolar prim ile satılıyor. Bu opsiyon satıldığında Ağustos vadeli mısır fiyatının yükselmesi 900 dolar prim getirisi ile sabit olmakla birlikte aşağı yönde risk sınırsızdır, kontrol edilmelidir.

Mısır’a benzer şekilde, Temmuz vadeli 20 dolar kullanım fiyatı olan gümüş kontratı için prim 900 dolar civarında (18 sent) işlem görüyor. Gümüş fiyatının 20 dolar üzerinde kalması halinde getiri prim ile sınırlı kalırken 20 dolar/ons altında yükümlülük başlar ve risk yönetimi olarak stop-loss kullanılmalıdır.

PETROL

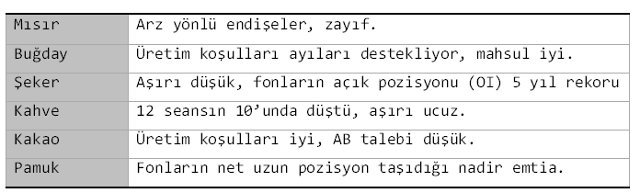

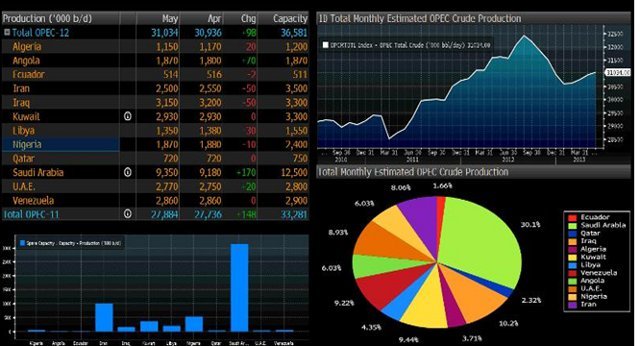

Petrol piyasalarında küresel arz ve talep dengesizliği giderek artıyor. ABD petrol stoklarının 82 yılın en yüksek seviyesine tırmanması, Nijerya ve Ortadoğu petrol ithalatının azalması anlamına gelir. Bilindiği gibi ABD yeni teknoloji (Horizantal Fracturing) ile enerji bağımsızlığı yönünde hızla ilerliyor ve muhtemelen yeni bir enerji anlayışı yada paradigma değişimi hızla yaklaşıyor.

Yukarıdaki tablo’da küresel arzın (12) günde 92 milyon varil artmasına rağmen talep 89.1 milyon varil olarak görülüyor.

OPEC durum değerlendirmesi için panik halinde değerlendirme komiteleri kuruyor. Hafta sonu yapılan toplantıda OPEC’in üretimde değişiklik yapmama kararı küresel talebin zaten düşük olduğu bir ortamda petrol fiyatlarını düşürüyor.

Teknik olarak, haftalık grafikte dar bir aralıkta işlem gören WTI bu aralığın en düşük seviyesinden kapanış yaptı. Geçtiğimiz haftalarda birçok analistin daralan üçgeni yukarı yönde kırdığı ve yükselme yönünde ivme kazanacağı beklentisi gerçekleşmedi. Son haftalardaki oynaklığın daha düşük bir aralıkta seyretmesi herhalde yaz aylarında petrol fiyatının yatay seyrini ima ediyor.

Şimdilik 90-97 dolar/varil arasında sıkışık bu seyir aralığın dışına çıkmadıkça yatay seyredecektir. Brent petrol ise hafta başında toparlamakla birlikte hafta sonunu düşük seviyeden kapattı. 100 dolar/varil psikolojik seviye olarak direnebilir ve ancak kırılması halinde aşağı yönlü işlem yapılabilir. Yukarı yönde sadece 105 dolar/varil önemli bir direnç olarak görülmekle birlikte bu seviye üzerinde bir hayli gürültülü bölge ya da direnç bölgesi daha fazla yükselmesi yönünde engel olacaktır.