Büyüme ve Swap Faizi. Denge Meselesi

Büyümek güzel. Sağlıklı sürdürülebilir bir büyüme çok daha güzel. Peki biz ne yapıyoruz?

Geçen hafta yıllık %14’e yakın sanayi üretim verisinin ardından 3Ç17 için çift hane büyüme beklentileri artmaya başladı.

İktisat kural işi. Büyümeniz potansiyelinin üzerine çıktığında ekonomide talep fazlası olur. Bu da enflasyon yaratır. Bunun için ekonomide çıktının ve çıktı açığının doğru tahmini özellikle para politikası yaparken çok kıymetlidir. Talep fazlasının hangi aşamada enflasyon yarattığını doğru tahmin ederseniz, doğru zamanda müdahale eder ve enflasyondan korunursunuz. Müdahale aracınız da faizdir. Ki bir sonraki aşamada yüksek enflasyon ve yüksek faiz sonucunda büyümeden feragat etmek durumunda kalmayın diye.

TR’nin büyüme potansiyeli %4-4.5’lar civarında, ve son TCMB enflasyon raporundan da göründüğü üzere çıktı açığımız +1 puan. Yani potansiyelinizin üzerindesiniz, talep fazlası var ve bu enflasyonist. TCMB tahminlerinde, büyüme daha mutedil seyredecek gibi bir varsayımla 2018’de kapanıyor bu talep fazlası. Elbette ki soru işareti.

Kaldı ki, ortalama fonlama faiziniz %12 ile geçtiğimiz 4-5 ay öncesi ile benzer, fakat yeni bir kur şoku yemişsiniz, enflasyon görünümünüz bir tur daha bozulmuş. Bu durumda para politikanız göreli olarak gevşemiş durumda.

İç talebin bu denli kuvvetli olduğu ve kur görünümünün bozulduğu bir noktada, maalesef para politikasının yeterli ölçüde sıkı olduğundan bahsedemeyiz. Son verilen sinyaller de yeterince sıkı değildi. Sorun şu ki zaten teşviksiz büyümekte zorlanan bir ekonomi, bir de üzerine faiz artırımı gelirse o yükü nasıl taşır? Bu sarmaldan uzak kalmakta fayda vardı.

Şu anki durumda potansiyelinizin üzerine çıkan bir iç talep, talep fazlası demektir ve bu enflasyon yaratır. Artan enflasyon da bir dönem sonra yüksek faiz olarak size döner. O da döner iç talebi vurur. Bu sebepten enflasyon yaratan büyümeye (hele ki çift haneler) tüm ekonomiden anlayanlar soru işareti ile temkinli yaklaşır. Hepimiz sürdürülebilir bir büyümeyi arzu ederiz. Volatilitesi düşük. Hiç bir ekonomik değişken dalgalanması yüksekken piyasalara güven telkin etmez. Bu noktadan bir miktar sapmış gözüküyoruz.

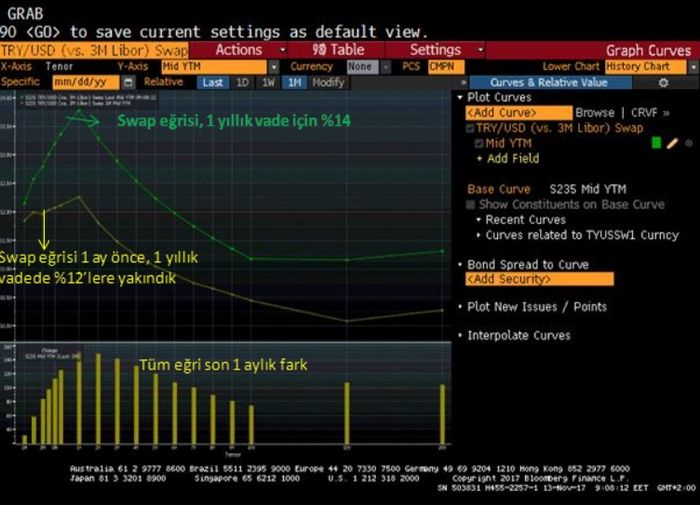

Piyasa ne fiyatlıyor? Geçtiğimiz hafta 1 yıllık swap faizinin %14’e kadar yükseldiğini gördük. Fonlamanın (%12) 200 baz puan üzerinde. Ve piyasanın fiyatladığı şu aşamada faiz artırımı, maalesef ki. Tüm bu olanlara sebep para politikası mı. Elbette hayır, hiç değil. Fakat herhangi jeopolitik gelişmelerden ülke risk priminiz artıyor ise, kurunuz yükseliyorsa bu da elbette ekonomik değişkenlere sirayet ediyor. Aşağıdaki grafikte 1 ay önceki swap eğrisini ve bugünkü faiz rakamlarını görebilirsiniz. Özellikle 1 yıllık vadeye kadar son 1 aydaki 150 baz puan bozulma net. Özetle faiz tarafı bir kutlama havasında değil.

Ne beklemeli? 14 Aralık’ta TCMB PPK toplantısı var, kur buralarda seyreder ise, 1Ç18’de baz etkisi kaynaklı enflasyon düşüşünü bekleyen ve sadece çok daha sıkı duruş sinyali veren bir TCMB görmemiz daha muhtemel. Son dönemde yaşadığımız kur ve faiz hareketinin sadece para politikasıyla çözülebileceğini ummaksa oldukça naif bir yaklaşım.