Düzeltme hareketi mi, trend değişimi mi?

Hafta başından bu yana ABD tarafında gördüğümüz sert satışların bir düzeltme mi yoksa trend değişimi mi olduğu en merak edilen konu.

Son söylenecek cümleyi en başa yazarsak: Trend dönüşünden ziyade; daha çok düzeltmeye benziyor. Satışların ise henüz bittiğini söylemek için erken. Neden?

Öncelikle bu hareket Cuma günü ABD saatlik ücretlerin beklenenden yüksek yıllık %2.9 gelmesi ile tetiklendi, ki rakam 2009’dan bu yana en yüksek seviye. İlk hareketi hızlanan ABD 10 yıllıklarda gördük. Pazartesi sabahı ise 10 yıllıkların 2.85’leri aşmasını takiben ABD borsalarında oldukça sert (%6) satışlar gerçekleşti. Böyle durumlarda her daim suçlanacak bir algo bulunmakla birlikte elbette teknik tarafta bunların da etkisi olmuştur. Özellikle VIX’te gördüğümüz ani hareketler de rol oynadı.

Bu tarz panik satışlara duygusal yaklaşmak yerine, daha objektif kalıp, önce tetikleyen unsurlara sonra da ana makro senaryoda değişen herhangi bir faktörün varlığına bakmamız gerekiyor. Bu geleceğe dair satışın sürüp sürmeyeceğini tahmin etmekten ziyade bugün finansal piyasalarda tam ne olduğunu netleştirmek ile alakalı.

Peki sorun ne? Piyasa muhtemelen çok yüksek gelen ücret enflasyonundan korkarak acaba enflasyon bir anda hızlanacak ve FED çok daha agresif davranmak durumunda kalacak tarzı bir endişe yaşamış gibi gözüküyor. ABD piyasa bazlı enflasyon beklentilerinde (US breakeven) özellikle yılbaşından bu yana yaşadığımız hızlı harekette de benzer işaretler var. Artan enflasyon artan ücretler bir anlamda daha yüksek faiz demek ki bu da gelecekteki karları baskılayabilir korkusu ile hisse senetlerinde sert satışlar satışlar gelmiş olabilir. Fakat son dönemde gördüğümüz faiz yükselişi, var olan yüksek seviyelerden yani şiddetli enflasyon kaygısından gerçekleşmiyor. Yükselen faizler daha çok ekonomik toparlanma ve enflasyonun normale dönmesi ile ilgili. Kaldı ki unutmayalım ABD’de FED’in hedeflediği PCE (%2), kişisel tüketim harcamaları artışı halen %1.7 seviyesinde, hedefin altında.

Hisse senetleri için ana senaryo değişti mi? Pek değil. Küresel tarafta ve ABD’de büyüme hikayesi var gücüyle devam ediyor. Dolayısıyla kar büyümesine dair yapılan tahminler de halen yukarı revizyon var. Endeksleri destekleyen hikaye aynı. ABD’deki son dönemki kar sezonu da gayet iyi geçti. Şirketlerin %77’si kar beklentilerini aşarken yaklaşık %70’i de gelir beklentilerini aştı. ABD’de ileriye dönük F/K’lara yıla 18x seviyesinden başlamışken son satışla beraber 17.7x civarına inmesi bekleniyor, evet tarihsel ortalaması (25 yıllık) 16x fakat bu süreci destekleyen reel faizler de tarihsel (25 yıllık) ortalamalarına göre halen çok düşük seviyelerdeler ve orada kalması da bekleniyor.

Piyasa enflasyona inanmıyordu ve ABD10y FED’in 2017’de 3 faiz artışına rağmen hala düşük seviyelerdeydi. Piyasanın enflasyon yok inancında devam etmesi ve faizde bunu fiyatlamıyor olması halihazırda sağlıklı değildi. Bunun düşük volatilite şeklinde vuku bulması da sağlıklı değildi. O sebepten bu tarz bir düzeltmenin gerçekleşmiş olması aslında vurdumduymaz şeklinde nitelendirdiğimiz piyasalar açısından çok daha sağlıklı gözükmekte. Böylece bir sonraki yükselişe devam etmek çok daha rasyonel hale gelinmiş oldu.

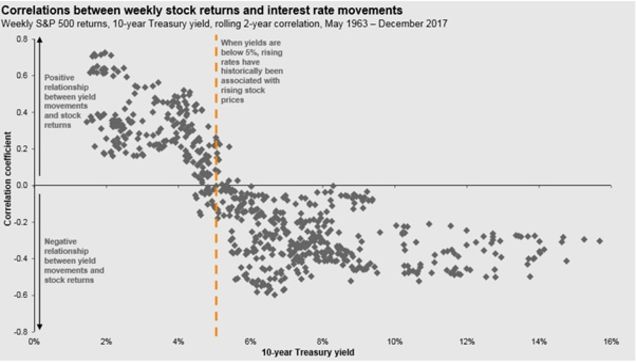

Bir diğer not da, aşağıdaki grafikte de görüleceği üzere, S&P ile 10y faizin korelasyonuna baktığımızda, bu denli düşük faiz seviyesinde halen daha pozitif olduğunu görüyoruz. Ancak 10y faizler %3.5-4’leri aşarken S&P ve faiz ilişkisi negatife dönüyor. Faiz yükselirken borsa düşüyor. Kar düşüşü beklentisi ile. Oysa ki henüz o faiz seviyesinden de uzaktayız.

S&P ve ABD 10y Korelasyonu

Kaynak: JP Morgan

Makro hikayede FED tarafında da değişen bir retorik yok. Para politikası enflasyon ve büyüme geldikçe normalleşiyor. Bu henüz bir sıkılaştırma değil. Bu tarz bir sıkılaştırmanın endekslerde yaratacağı baskı tarzında bir konudan halen uzağız.

Özetle çok sert olmakla beraber, %5-10 civarındaki bir düzeltme hareketine yukarıdaki dayanklar çerçevesinde daha rasyonel bakmakta fayda olabilir. Benzer şekilde aniden yükselen ABD faizlerinde hızlı bir geri çekilmede görüyoruz. Bu denli sert bir hareketin yerini bir anda sütliman bir hikayeye bırakmasından elbette ki bahsetmiyoruz, tedirginlik bir süre daha devam edebilir. Fakat gördüğümüz ani ve sert satışa bir trend değişimi, makro hikayenin farklılaşması vs gibi sebeplerle yaklaşmamak daha rasyonel duruyor.

Bu olan biten de (aşırıya kaçmadığı varsayımı altında) FED’in de bir anlamda işine gelecektir. Çünkü bir süredir bu denli düşük volatiliteden ve hiç bir düzeltme yapmadan yükselişini sürüdüren varlık fiyatlarından dönem dönem rahatsız olduklarını ifade etmekteydiler. Dolayısıyla Mart ayında gelmesine kesin gözüyle bakılan faiz artışı senaryosu da pek değişmez.

Dolayısıyla yatırım yaparken panikle duygusal yaklaşmak yerine, makro gerçeklere bakarak daha sakin bir gözle değerlendirmek de fayda olabilir. Bununla beraber bir takım kabuller de beraberinde geliyor. Bundan sonrası için daha volatil bir ortama giriyoruz (ki bu denli düşük volatilite zaten sağlıksız idi). Küresel faizlerde de yön yukarı: bir süredir bana mısın demeyen ABD 10 yıllıkların da sonunda makro verilere tepki vermeye başlaması iyi. Satışa sebep olan ise; bu hareketin bu denli kısa bir zamanda gerçekleşmesi. Faizin geldiği seviye değil. Muhtemelen yıl içinde de volatilite ve daha yüksek faiz seviyeleri göreceğiz. Yeter ki kademeli şekilde olsun.

Tüm bunlar olurken TL’nin emsallerine kıyasla görece sakin kalması da gözlerden kaçmamalı, onca toz dumana rağmen.