TL Neden Değer Kazanıyor?

Bugün açıklanan ödemeler dengesi rakamlarından sonra, Haziran 2019 itibari ile, Türkiye ekonomisi 2002’den bu yana ilk defa, yıllıklandırılmış bazda cari fazla verdi. Yaklaşık 500 mn usd. Elbette ihracattaki artıştan ziyade, ithalattaki hızlı daralmadan kaynaklanıyor. Yıllıklandırılmış rakamlara bakarsak, Haziran itibari ile 170mlr usd ihracatımız ve 200mlr usd ithalatımız var. İhracatımız yıllık yalnızca %4 büyürken, itahlatımız da %20 daralmış durumda. Dolayısıyla ekonomik modelimiz değişmiş ve ihraç ederek cari açığı kapıyor değiliz. Aksine iç talep çok daraldığı ve ithalatımız olmadığı için cari fazla vermekteyiz. Dolayısıyla yeniden +2, +3 büyüme başladığımızda cari açığımız da hızla genişliyor olacak.

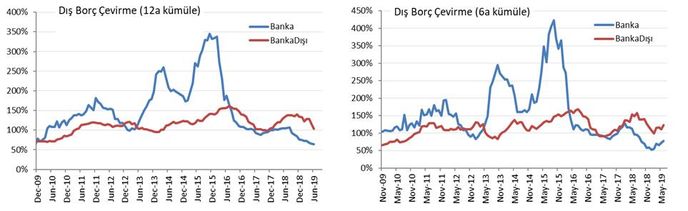

Ödemeler dengesi rakamlarında, ekonominin dipten dönüp dönmediğini anlamak için, özel sektörün dış borçlanmasındaki gidişata da bakıyoruz. Çünkü Türkiye ekonomisinin modeli borçlanarak, dış sermaye çekerek büyüme üzerine kurulu. Aşağıda hem 12 aylık hem de 6 aylık banka ve reel kesim dış borç çevirme rasyolarına baktığımızda, aslında büyüme tarafında bir dipten dönüş olduğu işaretleri mevcut. Hangi veriye bakarsak bakalım, Haziran’dan itibaren ekonominin dipten döndüğünü görebiliriz. Lakin bunun boyutu önemli. Yine 12 aylık kümüle borç çevirme rakamları, özellikle banka kesiminin halen dış borç ödeyici (deleverage) konumda olduğunu göstermekte. Bunun anlamı, dipten dönüş var ama yeterince güçlü değil. Temelde de bilançolarda yaşanan ağır yük yatmakta. O konu çözülmediği müddetçe %2 civarı bir biüyümeye erişiriz, lakin, eskiden gördüğümüz %4-5 büyümeleri yakalamamız oldukça güç.

Peki TL neden değer kazanıyor?

Yukarıda anlatmaya çalıştığım kısım daha çok ekonominin orta-uzun vade zayıflıkları ile ilgili. Kısa vadede olanlara, faizdeki düşüşe, TL tarafındaki değerlenmeye bakarsak. Herkes çok anlam veremese de piyasa içinde olanlarımız aslında bu TL değerlenme hareketini ve faizdeki düşüş sürecini 2-3 ay evvel beklemekteydi.

Burada kritik nokta kısa vadeli piyasa dönüş hareketleri ile, ekonomideki ana trendi ayırt etmekte yatıyor. Uzun vade Türkiye ekonomisi temellerine bakarak “piyasa yorumu yapmak” bugün de yaşadığımız gibi, yanıltıcı olabilir. Piyasalar, “yalnızca temel makro göstergelere göre hareket etmiyorlar”.

Kısa vadede hem faiz düşüşü hem de TL’nin değerlenmesi için gerekli koşullar 2-3 aydır oluşmuştu. Aksi şekilde, uzun vadede Türkiye ekonomisindeki zayıflıklar halen sürmekte. Bu sebepten de TL’deki bu hareketi bir trend değişimi şeklinde yorumlamak yerine, kısa vadede bir takımr isklerin geride kalması ile açıklamak daha makul olabilir. Peki ne oldu.

Hareket Haziran seçim yenilenmesi öncesinde başladı, çünkü global konjonktür, gelişmekte olan ülkeler lehine döndü. FED-ECB tüm major merkez bankaları yeniden gevşemeye geçtiler. Parasal duruş değişti.

5 yıldır yaşadığımız seçim konusunu, en azından bir süreliğine, geride bıraktık.

S400 ve yaptırım konusunda son derece tedirgin olan piyasa, olayların şimdilik beklendiği kadar olumsuza evrilmeyişi ile, konuyu bir süreliğine askıya aldı.

Makro tarafta gözden kaçmaması gereken iki gelişme, geçtiğimiz 2-3 yıla kıyasla enflasyon %25’lerden %12’ye doğru geliyor. Cari açığımız da 2002’den bu yana ilk defa fazla verdi. Dış finansman ihtiyacımız azalıyor üstelik de finansal koşulların çok daha gevşek olduğu bir dünyada.

Kabul, bunlar makro tarafta yapısal iyileşmeler değil, daha çok döngüsel – ama bu gerçeklik zaten ülke risk priminde, CDS’imizin halen çok yüksek olmasında karşımıza çıkıyor.

Oysa kısa vadeli bakan yatırımcı gözünde TR’de faiz halen çok yüksek ve global tarafta getiri arayışı devam ediyor. TL’nin özellikle son bir aydır emsallerine kıyasla bu denli iyi performe etmesinin ardında bu gerçekler yatmakta.

Yine buradan hareketle, hiçbir yatırımcı şuanda getiri sağlayan bu trendin dışında kalmak istemez. Dikkat ederseniz ülkeye kalıcı bir sermaye girişi de, gördüğümüz sadece kısa vadeli bu trendden faydalanma arzusu. Orta vadede, yüksek enflasyon, artan bütçe açığı, kamu borcundaki döviz payının %50’lere yükselmiş olması ya da bilanço problemi gibi temel makro zayıflıklarımız halen cebimizde. Bir sonraki global dönüşe kadar.

Bu yüzden de TL’deki hareketi anlamak istiyorsak kısa vadedeki “risklerin bir önceki döneme kıyasla azalmış olması” gerçeğini doğru anlamamız gerekiyor. Uzun vadede ise hem ülke notumuz hem CDS’imiz zaten ekonomideki zayıflıklarımız yüzünden yüksek seyretmekte. Bunun bir tur daha fiyatlara yansıması ise ancak global taraftaki bir sonraki dönüşle olacaktır muhtemelen.

https://twitter.com/BeratAlbayrak/status/1159757415061082113?s=20