Dövizde Ne Oluyor?

Haftaya hem para birimlerinde hem de hisse senedi piyasalarında baskı ile başladık. Özellikle virüsün İtalya’da çıkması Avrupa tarafında paniğe yol açarken, en çok satılan borsalar arasında Avrupa borsaları da yer alıyor.

Para birimlerine ve TL’ye gelince. Global anlamda doların belirgin değer kazandığı bir dönemden geçiyoruz. Hem virüs kaynaklı endişelerle güvenli kaçıştan dolayı para dolara dönüyor, hem de global büyüme endişeleri yine dolara kaçışa sebebiyet veriyor. TL’deki baskının bir kısmı global kaynaklı. Dolar sadece gelişen ülke para birimlerine (EMFX) karşı değil aynı zamanda tüm G10 para birimleri karşısında da gücünü koruyor.

Yılbaşından bu yana gelişen ülke para birimlerinden oluşan endekse baktığımızda (JP Morgan EMFX) dolar karşısında %4 değer kaybı görmekteyiz. TL’nin yılbaşından bu yana değer kaybı ise %3. Tabi istatistikleri istediğiniz gibi evirip çevirmek mümkündür. Bu açıdan bakınca; TL çok da satılmıyor, herşey global doların güç kazanması kaynaklı gibi gözükse de, aynı resmi TL’nin değer kaybının hızlandığı Kasım ortasına çekerek bakarsak, o dönemden bugüne en çok TL’nin baskı altında kaldığını görebiliriz.

Diğer konu ise dış ilişkilerimiz. Jeopolitik gelişmeler ve Suriye/Libya konuları da Türkiye’yi çok zorlamakta. Bu durumun para piyasalarına olumsuz yansımaları son derece net ve normal. Bir de bunların yanında para piyasasında son dönemde attığımız adımlara bakarsak; swap tarafında çeşitli önlemler görmekteyiz, bu halihazırda swap piyasasını son bir yıldır maalesef bozmakta, bizbize kalmaktayız. Büyüme modeli yabancı sermayeye dayalı bir ekonomiyiz. Türkiye’nin her yıl yaklaşık 200mlr dolarlık döviz ihtiyacı olmakta (cari açık+dış borç ödeme), ve kimi zaman pahalı kimi zaman ucuz fonlama ile bunu da bulmaktayız.. Fakat attığımız adımlar ülke risk primini artırmakta ve fonlama maliyetimizi aslında istemesek de yükseltmekte. Her aldığımız önlemde “acaba orta vadede bu karar ülke fonlama maliyetimizi yükseltir mi”sorusunu sormalıyız. Çünkü tasarrufumuz yok. Büyümemizi dışarıdan gelen döviz ile fonlayan bir büyüme modelimizden dolayı, orta vadede, dış fonlama maliyetimizi yükseltecek her adımdan kaçınıyor olmamız lazım.

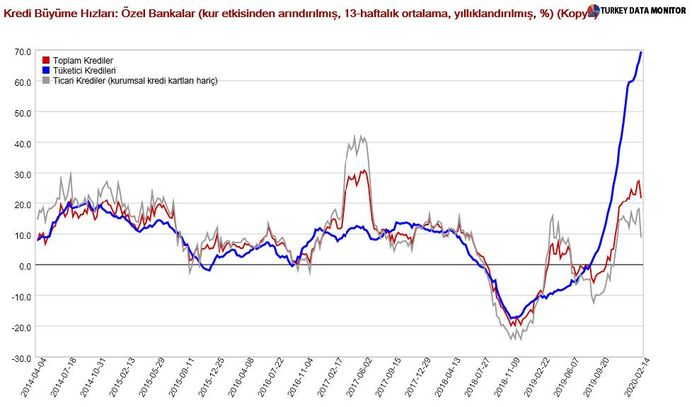

Diğer konu; kredi büyümesine yüklenmiş gözüküyoruz. Yılbaşından bu yana bakıldığında tüketici kredileri (ihtiyaç özellikle) çok hızlanmış durumda. Özel bankaların tüketici kredi ivmelenmesi (13h hareketli ortalama, yıllık.) %70’e gelmiş durumda (aşağıdaki grafik). Üstüne bir de enflasyondaki düşüşten çok daha hızlı giden faiz indirimlerini koyarsak, piyasadaki fiyatlama enflasyon endişesine dönmüş durumda. Nereden anlıyoruz, swap eğrisi 300-400 baz puan yukarı kaydı. Faiz yükseliyor. Bono faizinde de benzer durum söz konusu. Piyasanın çokça baktığı enflasyona endeksli bonolarda başabaş faizler yukarıya doğru gitmekte. Aslında piyasa fiyatlaması şunu net söylüyor, yeniden bir enflasyon endişesi yavaş da olsa başlamış durumda. Niye? İç talebin elbette canlanması lazım. Fakat gereğinden fazla kredilerle ısınan iç talep enflasyon yaratabilir. Hiç beklemediğimiz şekilde TL’deki değer kaybı ve enflasyona geçiş yeniden gündememize girebilir. Üstelik TL’nin değerine dair özellikle kamu bankları kanalıyla mücadele de etmekteyiz. TCMB rezervlerine bakarsak son 1 ay zarfında net döviz pozisyonunda 10 milyar dolarlık erime mevcut.

Sözü çok uzatmadan, global taraftaki gelişmeleri etkileme şansımız yok. Dolar dünyada değer kazanıyorsa TL de nasibini alır. Jeopolitik gelişmeler zaten oldukça karışık bir yola giriyor, burada da atacağımız adımlar hemen arzu edilen sonuçları vermeyebilir. Madem durum bu, en azından faiz ve kredi politikasında daha kontrollü sakin gidersek, belki durumun şiddetini azaltma şansımız olur. Unutmayalım enflasyon problemimiz halen masada. Ve yine hatırlayalım, dış fonlama ile dönen bir ekonomiyiz çünkü tasarruf açığımız var.