Bu neyin oynaklığı?

Piyasalarda büyük bir tufan yaklaşıyormuş, Nuh’un gemisi kalkıyormuş ya da kıyamete sayılı günler kalmış gibi bir hava var. İşte tam da bu yüzden her varlık sınıfından ürünün oynaklığının son birkaç yılın zirvesine ulaştığı ve piyasalardaki risk algısının tepe taklak olduğu günler yaşıyoruz.

Ekim ayının ilk haftasında açıklanan 16-17 Eylül FED toplantısının tutanakları piyasalara verilen güvercin mesajların fitilini ateşledi. FED’in faiz artırımını ağırdan alma çabası ve piyasalara ileriye dönük rehberlik etmesi anlamında iki önemli vurgu dikkat çekdi.

1- Çin, Japonya ve Avrupa gibi ülkelerdeki büyüme endişeleri.

FED artık küresel anlamda yavaşlayan ekonomilere daha duyarlı olmak zorunda.

Çin’de Eylül ayı yıllık büyüme verisi %7,3 ile son 5 yılın en düşüğünde açıklandı. Hemen ardından açıklanan -%0,3 ile -%0,1’lik beklentinin altında kalan ve 2014 Ocak seviyesine gerileyen ABD perakende satışlar verisi “Tüketemeyen ABD” gerçeğini bir kez daha yüzümüze vurarak, güvercin FED başkanlarının ekmeğine yağ sürdü.

2- Kuvvetli Dolar FED’i rahatsız etmeye başladı.

FED Başkanlarından son bir ayda gelen açıklamaların TOP 3 LİSTESİ:

Fed/Bullard: Parasal genişlemeden çıkışı ertelemeyi düşünmeliyiz.

Fed/Williams: Yeni varlık alımı gelebilir ve enflasyonun yüzde 1.5’dan yukarıya çıkmaması halinde faiz artırımının ertelenmesini değerlendirebiliriz.

Fed/Kocherlakota: Faiz artırımı 2015'te başlamamalı.

Bununla birlikte S&P 500 Ekim ayı içerisinde %5 üzerinde değer kaybederken, ABD 10 yıllık tahvil faizi 30 bps geriledi. Takvimi geriye alıp Eylül ayı ortasından sonraki skora bakacak olursak ise bu rakamların sırası ile %7,5 kayıp ve 50 bps gerileme olarak gerçekleştiğini görebiliriz. Avrupa’da da benzer tablo tahvil piyasasında ralli olarak yaşanırken, piyasaların yeni mottosu küresel büyüme endişelerinin de etkisi ile “Hisse balonu patlıyor, tahvil rallisi başlıyor” oldu. Gelişmekte olan ülkelerin payına ise yine doların sert kaybından nemalanarak kurlarını güçlendirmek ve tahvil rallisine ayak uydurmak kaldı.

-Her şey bu kadar kötü olamaz

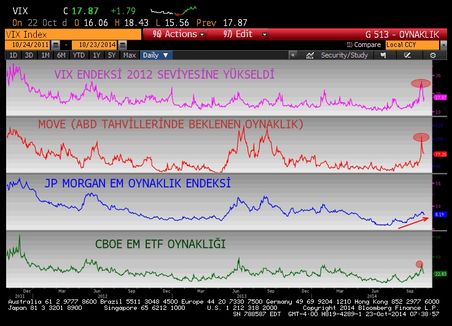

Hikaye buraya kadar fazla heyecanlı ve işte tam bu noktada piyasanın algılarını zorlayan ve bu agresif hareketlerin, içinin çok da dolu olmadığını destekleyen göstergeler ipucu verdi. Son bir aydır tahvil, hisse ve kur oynaklıklarında 2014 zirvesi, hatta VIX’de (halk tabiri ile korku endeksi) 2012 seviyeleri test edildi. Fakat aşağıdaki grafikte de göreceğimiz üzere oynaklıklardaki sert yükselişin kalıcı olmadığını ve son bir haftadır normalize olduğunu görüyoruz.

Dolayısıyla önümüzdeki dönemlerde ABD başta olmak üzere gelişmiş ülkelerdeki temel makro ekonomik göstergeler (özellikle işsizlik ve enflasyondaki kırılganlık) olağan dışı olumsuz sinyaller vermediği sürece, FED’in faiz artırım sürecine girdiği algısının yeniden piyasalarda etkili olacağını düşünüyorum. Örn. Bu hafta içerisinde açkılanan ABD Eylül ayı enflasyon verisi yıllık bazda %1,7 ile beklenti üzerinde gelirken, konut verileri piyasa tarafından “tatmin edici” olarak yorumlandı. Benzer şekilde Avrupa PMI verileri ve Çin büyümesi %7 ile yeni normal olduğundan hayal kırıklığı yaşatmadı. Öte yandan Çin’in kredi büyümesi de Çin enflasyon verisine dair beklentilerdeki negatifliği sildi.

Bu noktada kuvvetli doların önüne geçilip (ABD’yi rahatsız edip, ticaretini olumsuz etkilerse şayet) gelişmekte olan ülke kurlarındaki set değer kayıpları dengelenebilir. Fakat özellikle tahvil piyasasında yeniden “risk on” modu ile güvenli liman algısının dağılacağı ve yükselen ABD tahvil faizlerinin küresel anlamda da tahvil piyasasına satış getireceği kanısındayım. Tam olarak bu yüzden başta Türkiye olmak üzere tüm gelişmekte olan ülkeler kısa vadeli sermaye akımlarından nemalanmak yerine, makro ihtiyati önlemeler ile yeni büyüme modellerine odaklanacağı ve herkesin kendi yağında kavrulacağı bir 2015’in bizi beklediğini düşünüyorum.