Ralliyi anlama sanatı

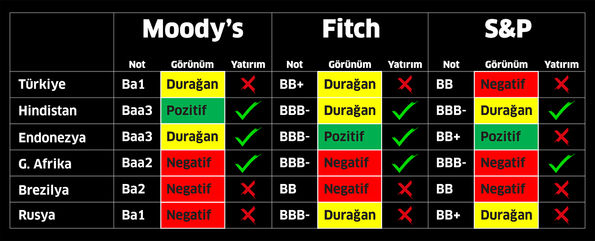

Artık Türkiye, Avrupa ve ABD’de geçerliliği olan hiçbir kredi derecelendirme kurumu nezdinde yatırım yapılabilir seviyede değil. S&P zaten Türkiye’yi yakın tarihte yatırım yapılabilir statüsüne asla yükseltmemişti, dolayısıyla bizim için bir kayıp değil. Fakat Moody’s ve hemen ardından geçtiğimiz hafta Fitch’in de notumuzu indirimesi, son kalenin de yıkılması anlamına geldi.

Bu 3 kurum dışında hala yatırım yapılabilir seviyede olduğumuz kredi derecelendirme kurumları olsa da en çok dış borçlanma ve portföy yatırımları Avrupa üzerinden olduğundan ve Batı’nın da kaale aldığı sac ayağının bu üçlüsünden“S&P, Fitch ve Moody’s” geçer not almamak ekonomideki hassasiyeti artırıyor.

Not indirimlerine rağmen bu neyin rallisi?

Not indirimleri öncesi bir çok yabancı kurumdan Türkiye için ağırlığı azalt, TL’de sat tavsiyesi, Türk tahvilleri hala pahalı vb yorumları gördük. Fakat buna rağmen işin ilginç yanı Fitch indirimi sonrası borsada ve TL’de %3 değerlenme, tahvil faizlerinde de 30 paz puanlık gerileme ile başlayan ralliye yabancı alımı sebep olmuş. Bu hareketi anlamlandırmaya çalışalım;

Türk varlıklarındaki olumlu seyir devam eder mi?

Bizi ilgilendiren ise ne olduğu değil ne olacağı. O yüzden bu rallinin devam edip etmeyeceğine dair ipuçlarına odaklanalım..

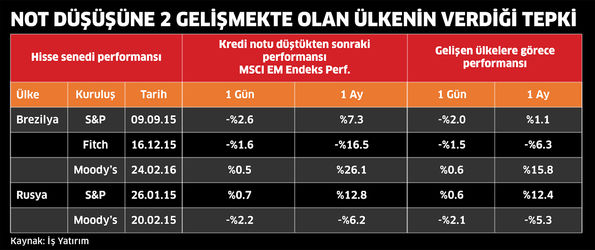

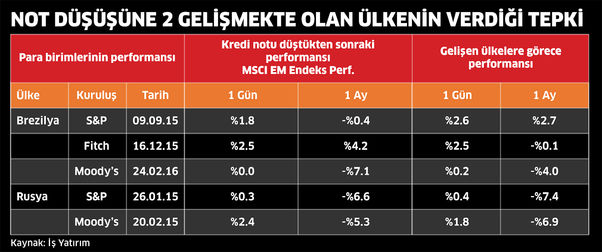

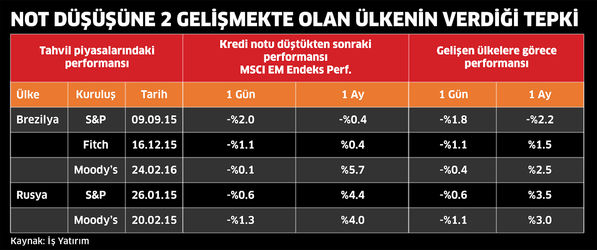

Aşağıdaki tabloda bize benzer nota sahip ülkelerin 2. ve hatta 3. indirim sonrası nasıl tepki verdiğini görebiliriz.

Dolayısıyla not indirimleri ve “yatırım yapılamaz” seviye sonrası, her varlık için genelleme yapıp en kötüsü geride kaldık demek pek doğru bir analiz olmaz. Not indirimleri dışında bu rallinin kalıcı olup olmaması;

Bu koşullar da göz önünde bulundurulduğunda; piyasa oyuncularının, Türk varlıklarındaki uzun vadeli ralli beklentisi törpüleniyor.